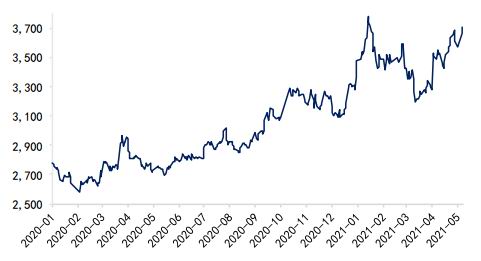

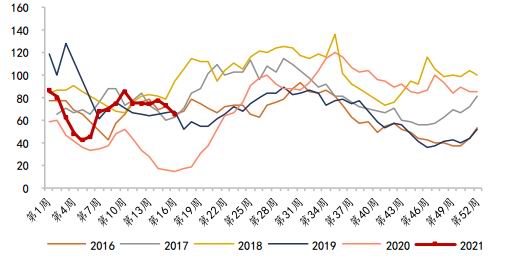

行情回顾:4月连粕震荡偏强运行。虽然今年南美大豆(5949, 68.00, 1.16%)丰产,国内基本面预期偏弱,但美豆旧作库存低位,叠加新作种植意向偏低,连粕随外盘成本端偏强运行。 基本面分析:国内供给方面,海关总署数据,今年1-3月我国累计进口大豆到港2117.8万吨,同比增加19%。今年南美大豆整体仍为丰产,4月巴西大豆出口量1738万吨,创单月历史新高,其中80%运往中国。根据船期,预计国内5月进口大豆到港接近1100万吨,国内现货供给压力较大。国内需求方面,统计局数据,一季度末,生猪存栏41595万头,同比增长29.5%,其中能繁母猪存栏4318万头,增长27.7%。不过去年部分地区疫情反弹,导致小体重猪和母猪提前出栏,涌益咨询数据,今年1、2月份能繁母猪存栏环比下降,3、4月份母猪存栏转为环比增长。短期疫情缓解,不过节后备货需求不比节前,预计豆粕(3521, 7.00, 0.20%)整体需求短期变化有限,还需密切关注雨季过后疫情对南方养殖区的影响。 后市展望:旧做美国大豆库存降至历史低位,按3月底8760万英亩的新季种植意向推算,美国大豆供需紧张难以缓解,是外盘带动内盘近期偏强的主要原因。USDA5月份供需报告将公布,按习惯大概率延续3月底种植意向数据,21/22年度美豆期末库存或跌至历史极低位,因此盘面或延续偏强运行。不过新作巴西大豆丰产,国内5月进口大豆到港压力偏大,同时美豆产区天气良好,种植进度远高于五年同期均值,高位风险较多,不建议追高,前多谨慎持有。关注5月USDA报告对新作库存预测。 一、行情回顾 4月连粕震荡偏强运行。虽然今年南美大豆丰产,国内基本面预期偏弱,但美豆旧作库存低位,叠加新作种植意向偏低,连粕随外盘成本端偏强运行。截至4月30日收盘,m2109报收3575元/吨,月收涨5.68%。 图1 豆粕主力合约走势

数据来源:Wind、国都期货研究所 图2 美豆走势及CFTC基金持仓

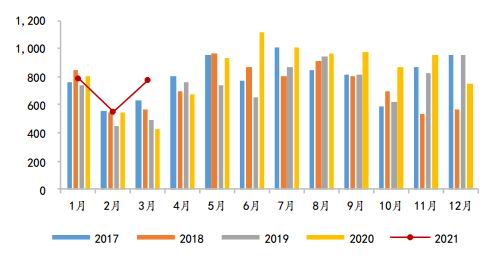

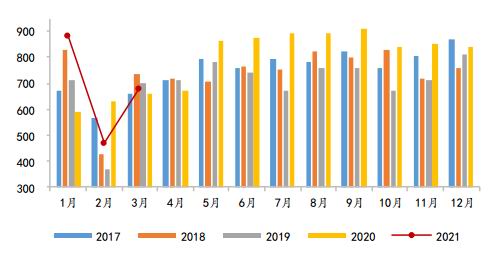

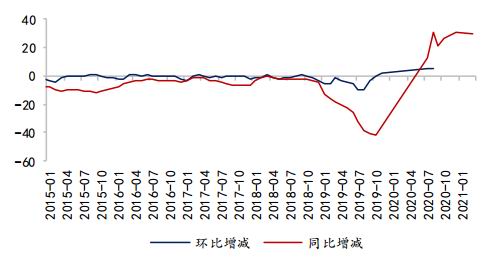

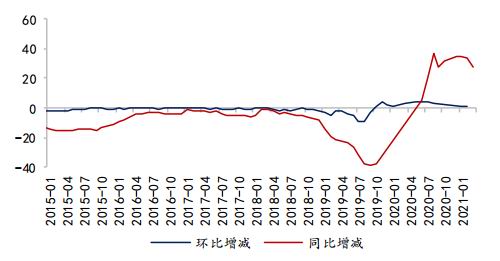

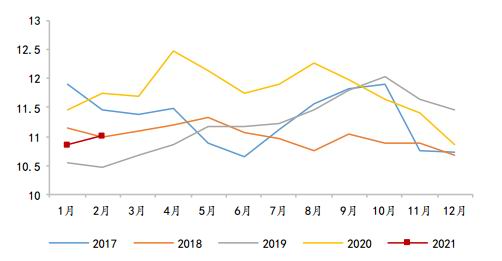

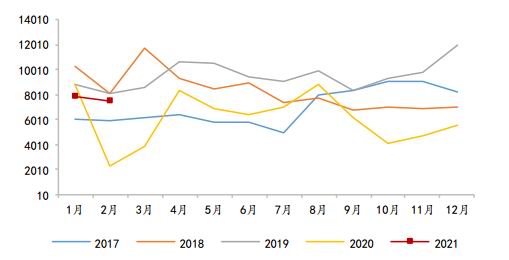

数据来源:Wind、国都期货研究所 二、基本面分析 (一)国内供需分析 国内供给方面,海关总署数据,今年1-3月我国累计进口大豆到港2117.8万吨,同比增加19%。今年南美大豆整体仍为丰产,4月巴西大豆出口量1738万吨,创单月历史新高,其中80%运往中国。根据船期,预计国内5月进口大豆到港接近1100万吨,国内现货供给压力较大。 国内需求方面,统计局数据,一季度末,生猪存栏41595万头,同比增长29.5%,其中能繁母猪存栏4318万头,增长27.7%。不过去年部分地区疫情反弹,导致小体重猪和母猪提前出栏,涌益咨询数据,今年1、2月份能繁母猪存栏环比下降,3、4月份母猪存栏转为环比增长。短期疫情缓解,不过节后备货需求不比节前,预计豆粕整体需求短期变化有限,还需密切关注雨季过后疫情对南方养殖区的影响。 图3 进口大豆到港量

数据来源:Wind、国都期货研究所 图4 大豆月度压榨量

数据来源:天下粮仓、国都期货研究所 图5 生猪存栏同比及环比变化

数据来源:Wind、国都期货研究所 图6 能繁母猪存栏同比及环比变化

数据来源:Wind、国都期货研究所 图7 生猪养殖利润

数据来源:Wind、国都期货研究所 图8 蛋鸡养殖利润

数据来源:Wind、国都期货研究所 图9 在产蛋鸡存栏

数据来源:Wind、国都期货研究所 图10 育雏鸡补栏

数据来源:Wind、国都期货研究所 图11 国内大豆库存量

数据来源:Wind、国都期货研究所 图12 国内豆粕库存量

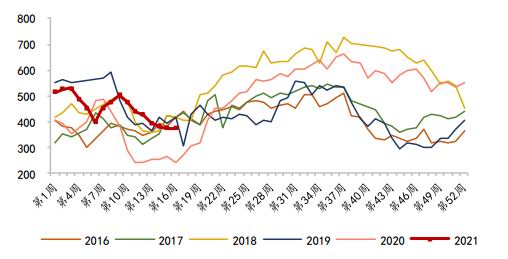

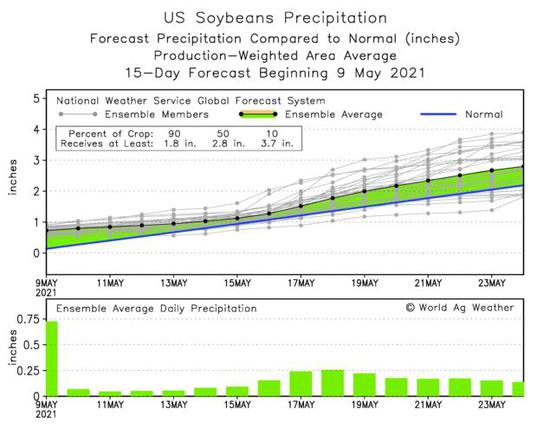

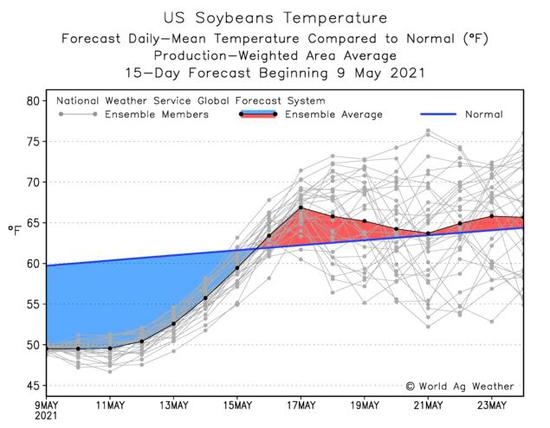

数据来源:Wind、国都期货研究所 (二)美豆产区天气 5月美国大豆处于集中种植阶段,截至5月2日当周,美国大豆种植率24%,去年同期21%,五年均值11%。未来15天美国大豆产区降雨量略高于平均水平,5月中旬之前,主产区温度偏低,中旬之后温度围绕平均水平波动。目前看天气对播种进度影响有限,但北卡依旧严重干旱,市场担忧仍存。 图13 未来15天美国大豆主产区降雨量

数据来源:World Ag Weather、国都期货研究所 图14 未来15天美国大豆主产区降雨量

数据来源:World Ag Weather、国都期货研究所 三、后市展望 旧做美国大豆库存降至历史低位,按3月底8760万英亩的新季种植意向推算,美国大豆供需紧张难以缓解,是外盘带动内盘近期偏强的主要原因。USDA5月份供需报告将公布,按习惯大概率延续3月底种植意向数据,21/22年度美豆期末库存或跌至历史极低位,因此盘面或延续偏强运行。不过新作巴西大豆丰产,国内5月进口大豆到港压力偏大,同时美豆产区天气良好,种植进度远高于五年同期均值,高位风险较多,不建议追高,前多谨慎持有。关注5月USDA报告对新作库存预测。 国都期货 王雅静 |

|

|  |

|