主要结论 展望五月份,锌价(22390, 0.00, 0.00%)大概率维持强势。从宏观面来看,随着拜登刺激计划落地,美联储将被迫推迟加息周期,锌等顺周期资产“放水牛”有望延续。从供应端来看,一季度国内外锌矿释放量远不及预期,二季度因秘鲁疫情的再度恶化为海外矿释放留下不确定性,而国内亦受到能耗双控的影响产出受限,加工费料维持低位或将进一步压缩冶炼企业利润,同时国内环保政策趋严或令二季度精炼锌释放持续偏紧。从需求端来看,在国内经济形式大好的背景下,消费旺季叠加新旧基建的双轮驱动有望令消费维持景气。预计5月份锌市或延续供小于求的态势,新价料易涨难跌。 一、行情回顾 2021年四月份沪锌维持宽幅震荡的走势,截至4月23日夜盘收盘,沪锌主力合约ZN2105月度涨幅0.67%,振幅4.62%。 四月份沪锌走势受宏观面影响较大,市场在宏观不确定性下分歧加剧,一方面是拜登万亿基建计划落地,市场对于美国财政赤字货币化的隐忧渐现,大宗商品上涨的预期升温;另一方面是中美关系、中欧关系出现超出市场预期的情况,另市场避险情绪几经起伏。 图:沪锌主力合约走势

数据来源:WIND,国信期货 二、锌精矿:2021年料先紧后松 2020年新冠疫情意外扰动全球,锌矿主产地区中国、美洲、澳洲、欧洲均受到不同程度的负面冲击,各地对矿山的封锁、检修以及次生的道路、港口封禁等问题引发了锌矿供应超预期的大幅收缩。上半年主产区中国、秘鲁、玻利维亚地区矿山因疫情扰动减停产运行,部分2020年新投产能推迟投产,令新增矿山产能释放递延至2021年以后。根据ILZSG(国际铅锌研究组织)最新公布的预测显示,2020年全球锌矿产量减少4.4%至1233万吨,2021年预估产量将同比增6.6%至1314万吨,而该机构原预计2020年锌矿产能增量在7%以上。惠誉方案(Fitch Solutions)最新报告预测,锌价上涨刺激新的锌矿项目上马以及停产矿山重新开始生产,这种趋势在2021年将持续。惠誉预计,2021-2029年,全球锌矿山产量年均增速为1.8%,而过去10年只有0.2%。 图:全球锌矿增速预测

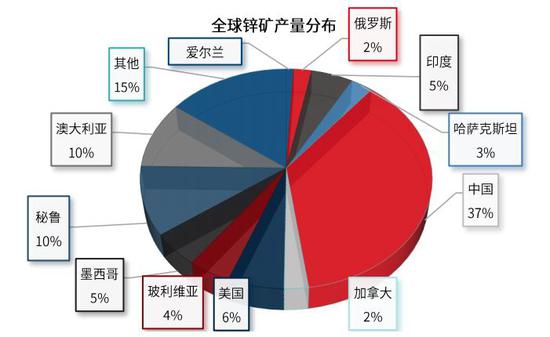

数据来源:ILZSG,国信期货 图:2020E全球锌矿产量分布

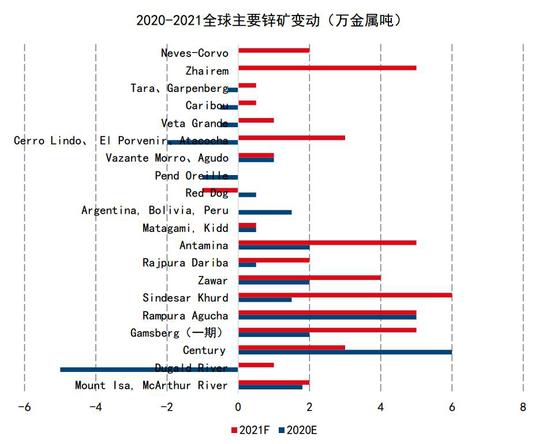

数据来源:ILZSG,国信期货 据世界金属统计局公布报告显示,2021年1-2月全球锌市场供应过剩6.8万吨,2020年全年供应过剩62万吨。1-2月全球精炼锌产量同比增加2.4%,需求量同比增加8.6%,其中中国表观需求量为111.5吨,约占全球总量的49%。2月份,全球锌板产量为115.67万吨,需求量为107.08万吨。 展望2021年,海外矿山将集中复苏,为供应带来压力。随着海外复工复产的稳步推进,以及新冠疫苗带来的良好预期,原先在2020推迟的新增项目将于2021年相继释放。根据海外矿山项目统计,2021年部分中型产能项目被挤出,产能再度集中于大型项目,主要增量来自于Gamsberg、世纪锌矿和Rampura Agucha矿,预计2021年新增产能释放量在40万吨左右。不过由于海外疫情在短期内仍然严峻,以及拉尼娜现象带来异常天气对供应的扰动,预计2021年上半年锌矿仍维持偏紧的状态。 图:2021年海外主要锌矿增量

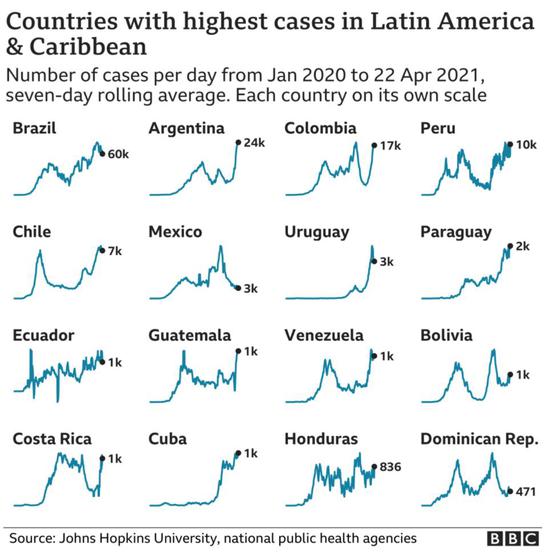

数据来源:公司公告,smm,国信期货 拉美疫情持续延烧,海外锌矿扰动加剧。拉丁美洲是全球锌矿主要供应地之一,按照USGS的全球锌矿产量分布来看,整个美洲占全球锌矿产量30%以上,其中包括现在疫情最严重地区的美国和可能成为疫情的暴风眼的拉丁美洲,再加上近期船舶短缺、船期延长等问题,2021年新增新矿是否能如期释放存在较大不确定性。值得注意是,疫情的持续蔓延导致这些国家出现一系列的经济风险,为今后矿业开采再度陷入不确定:秘鲁央行预测,秘鲁公共债务与GDP之比将从去年的26.8%升至2020年的33.9%;巴西公共债务与国内生产总值(GDP)之比7月升至86.5%,为2006年12月开始公布此项数据以来的最高值;墨西哥公共债务与GDP之比2020年年底预计将达60.2%。 图:截至2021年4月22日,包括秘鲁在内的拉丁美洲国家疫情再度恶化

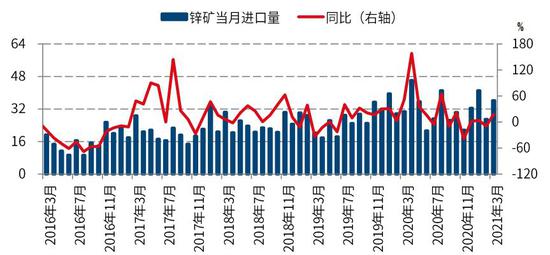

数据来源:国信期货 秘鲁第二波疫情来袭。据秘鲁《公言报》报道,当地时间23日,秘鲁内阁总理贝穆德斯宣布,为缓解第二波疫情,政府将继续执行宵禁、周末的私家车流通限制和周日强制性隔离。据介绍,从4月19日起,首都利马和卡亚俄等地区再次被列为“极端高风险”地区,并将持续至5月9日。其中最重要的规定是周日的强制性社会隔离,但民众被允许前往疫苗接种中心。据悉,秘鲁第二波疫情的死亡人数已经远远超过了第一波的高峰。 秘鲁最为世界上前三的锌矿产出国,对全球锌矿平衡产生者至关重要的影响,亦是我国的前两大主要锌矿进口国。2020年二季度该国因为疫情对大部分矿山实施了封锁政策,虽然部分大矿很快恢复生产,但诸多中小型矿山却因此长期关停,导致该国产出严重削减。此番疫情已经超过了去年的程度,同时该国的疫苗接种率已远低于全球平均水平,为未来该国锌矿释放留下重大疑问。 一季度进口矿总体保持平稳,但波动率显著增加。据海关总署数据,我国一季度累计进口锌矿104.15万吨,累计同比增约4.1%。分国别来看,自秘鲁进口量2月份同比减少近50%,但进入3月同比增125%,这其中有该国在年初总统大选短期提高产量和出口量的因素,后续随着疫情的再度恶化,锌矿释放可能再度下滑。自澳大利亚进口量也不及去去年同期,据悉是部分矿山品位下滑的结果,该扰动项亦待长期观察。 2021年泰克资源与韩国高丽亚铅就锌精矿的年度供应长单达成协议,最终敲定的锌精矿Benchmark加工费为159美金/干吨,不及市场预期,同比2020年下跌140.5美元/干吨。知情人士透露,本次亚洲地区锌精矿长协谈判分歧较大,主因中国地区锌矿供应紧张。此外秘鲁、玻利维亚等地区因疫情扰动亦是引发市场担忧。 图:锌矿海外进口量

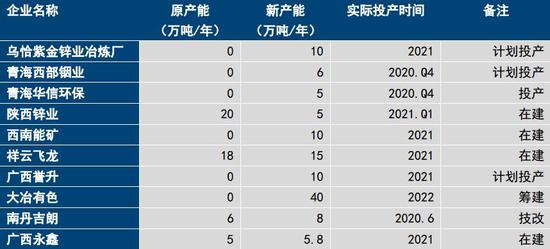

数据来源:海关总署,国信期货 国内矿方面,2021年一季度国内矿山不及预期。据SMM数据显示,1月国内锌精矿开工率为74.3%,2月开工率为51.5%,3月恢复至71.9%。节后国内锌矿紧缺加剧,冶炼厂原料库存天数下降至23.11天,国内锌矿加工费持续下跌,当前进口矿已有60美元/干吨成交。环保高压再起,内蒙古自治区发展改革委、工信厅、能源局印发《关于确保完成“十四五”能耗双控目标若干保障措施》的通知,对采矿和冶炼造成较大程度扰动,预计二季度仍存在较大程度的减产。 2021年全年锌矿释放较大概率不及预期。海外矿方面,拉丁美洲疫情肆虐存在矿山再次关停的风险,同时印度、南非等地当地的复苏情况也存未知数,在当前经济和疫情双重压力下海外矿山均存在开采压力。而国内矿亦因环保高压和能耗双控等问题,复产节奏并不乐观。 三、精炼锌供给:缺矿态势下减产预期强烈 2020年海外精炼锌受疫情影响较小,预计产量与2019年持平。据SMM统计,影响主要集中在NEXA旗下的秘鲁冶炼厂Cajamarquilla自3月17日减产一半,后逐步恢复;Vedanta旗下的纳米比亚冶炼厂Skorpion自3月27日宣布暂停生产;以及HZL冶炼厂短暂停工不到一个月。而进入下半年,主要增量集中在AZR的复产以及佩诺尔Penoles的扩产。 预计2021年冶炼产能将进一步提高,主要来自祥云飞龙15万吨冶炼产能,以及乌恰紫金、西南能矿、广西誉升新增各10万吨产能,预计2021年全年总产能增量将达到74万吨。 图:2021-2022新增国内冶炼产能

数据来源:SMM,国信期货 一季度国内锌冶炼产量不及预期。2021年1-3月SMM中国精炼锌产量151万吨,同比增4.3%,预计3月产量50.34万吨。据SMM调研,3月国内精炼锌供应恢复量不及预期。主要原因为内蒙地区“能耗双控”的影响扩散至精炼锌行业,内蒙地区多家精炼锌冶炼厂控产降低当月能耗;另由于国内锌矿供应依然紧张,当前国内锌矿加工费水平较低,导致部分冶炼厂生产亏损,故3月继续降低生产计划;最后减量部分为炼厂的常规检修。预计二季度进口矿边际增加下,冶炼厂开工积极性有望提高,但能耗双控和环保督查的影响仍在,预计总体产量并不乐观。 预计二季度冶炼费用仍处于探底阶段。2021年以来锌矿冶炼费冲高回落,从2020年初的6500元/吨降至2021年4月份的3800元/金属吨,进口矿TC从320美金/干吨降至60-80美金/干吨。2021年一季度预计延续年末低位,因国内能耗双控和南方小型矿山释放不及预期,叠加海外矿不确定较高,部分冶炼厂担忧缺矿短缺或更加严峻,冬储时间提前,短期冶炼厂需求较多,一定程度上导致锌精矿供应偏紧,加工费有所下降。而随着秘鲁疫情的再度恶化与国内能耗双控的影响加强,矿宽松的预期很难兑现,冶炼费料在低位震荡为主。 图:国内锌锭产出

数据来源:WIND,国信期货 图:加工费继续下调

数据来源:WIND,国信期货 一季度进口量维持同比大增,二季度有望延续高位。海关总署最新海关数据发布,海关总署最新海关数据发布,2021年3月,进口精炼锌4.6万吨,同比增加67.28%,环比增加23.55%。合计出口精炼锌0.07万吨,即2021年3月净进口4.54万吨。2021年1-3月累计进口13.34万吨,同比增加62.54%。展望二季度,随着国内需求逐步进入旺季以及海外冶炼的复工复产,进口量料维持一季度的高位,同时近年来人民币的大幅走高亦有助于进口窗口的持续开启。 图:精炼锌进口盈亏

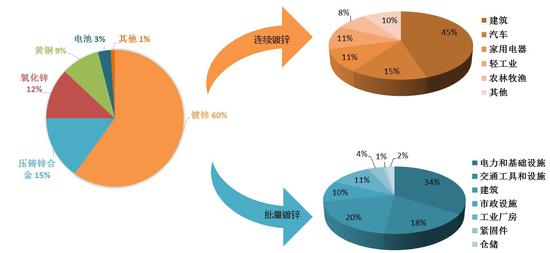

数据来源:WIND,国信期货 四、需求分析:专项债维持高位 基建兜底预期强烈 从锌消费结构来看,锌消费量中的51%左右用于钢铁镀锌,18%左右用于生产黄铜,16%用于锌基合金,其余的15%用于锌的化工及颜料生产、制造干电池等。终端用途中,建筑、交通、耐用消费品消费占比达到80%,因此基础设施建设对锌消费起到决定性的作用,此外建筑行业、汽车行业和家电行业消费量也有较大的影响。受疫情冲击下,全球锌消费受到较大程度的干扰,ILZSG预计2020年全年锌消费在1298万吨,跌5.3%,2021年则恢复4.2%达1352万吨。 图:锌下游需求分布

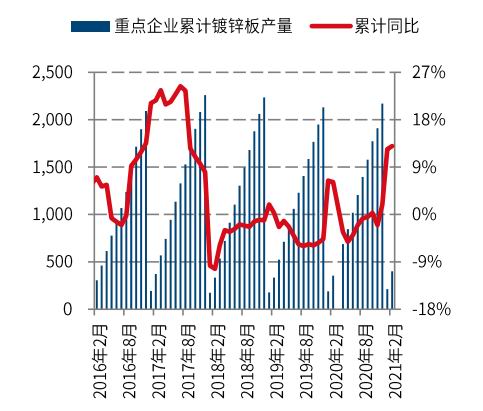

数据来源:公开信息,安泰科,国信期货 一季度镀锌消费淡季不淡,二季度将延续景气。2020年下半年,随着国家复工复产的推进,镀锌板经历了触底反弹大幅反转的过程,2020全年中国镀锌板产量2169万吨,累积同比增1.85%。在“就地过年”的号召下,2021年开局表现强劲,据卓创资讯,2021年一季度镀锌板卷产量在1552.21万吨,环比减少10.71%,同比增加14.21%,远好于去年一、二季度的水平。进入二季度为精炼锌传统消费旺季,叠加今年两会后对于基建的重视,镀锌消费有望维持高位。 图:镀锌板累积产量

来源:WIND,国信期货 图:镀锌板库存

来源:WIND,国信期货 基建强势复苏。2020年以来经济下行压力剧增,在消费疲弱、外需不振的背景下,市场对于基建兜底全年经济增速的预期渐强,而锌作为与基建关联度最高的品种有望受益。国家统计局最新数据显示,一季度,基础设施投资同比增长29.7%,比2019年同期增长4.7%,两年平均增长2.3%。两会政府工作报告安排今年地方政府专项债券规模3.65万亿,较去年减少1000亿,但相比2019年仍增加1.5万亿规模,资金有望大部分流向与民生相关的基建等补短板领域。据国务院的报告,资金投向聚焦国务院确定的重点领域,重点支持国务院确定的交通基础设施等七大重点领域和“两新一重”等项目,为做好“六稳”工作、落实“六保”任务发挥积极作用。 图:国内基建投资增速触底反弹

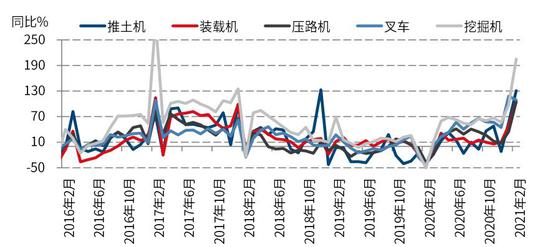

数据来源:Wind,国信期货 春节过后,各地重大项目开工明显提速,据Mysteel不完全统计,3月份,全国各地共开工19654个项目,总投资额12.55万亿元。开工项目数量环比上月增长逾一倍,总投资额环比涨92%。 挖掘机销售表明基建正强劲复苏。2020年以来与基建相关的各类工程设备销售显著反弹,其中被视为基建“晴雨表”的挖掘机近几个月销售火爆。据中国工程机械协会对26家挖掘机制造企业的统计,2021年3月份共销售各类挖掘机79035台,同比增长60%,2021年1-3月份累计同比增长85%。此外,新基建中特高压的大规模建设也为镀锌消费来带新增亮点,根据国信期货的测算,2020年特高压对锌的新增需求将达到8万吨,2021年有望超过10万吨。 图:基建相关机械设备同比增速

数据来源:Wind,国信期货 汽车消费强势反弹。自去年下半年起,随着国内经济活动的恢复,压抑许久的汽车消费集中爆发,叠加多地刺激汽车消费政策的推出,汽车景气度大幅回暖。进入2021年一季度,受经济复苏和低基数的影响,国内汽车产量大幅增加。据中国汽车工业协会统计分析,2021年3月,汽车产销环比和同比均呈较快增长,分别达到246.2万辆和252.6万辆,环比增长63.9%和73.6%,同比增长71.6%和74.9%。1-3月,汽车产销635.2万辆和648.4万辆,同比增长81.7%和75.6%。 图:国内汽车销量同比大幅反弹

数据来源:Wind,国信期货 2021年汽车消费或将延续政策牛市。为稳定和扩大汽车消费,国家发展改革委等11个部门印发通知,提出调整国六排放标准实施有关要求、完善新能源汽车购置相关财税支持政策、加快淘汰报废老旧柴油货车、畅通二手车流通交易、用好汽车消费金融等五方面措施。11月18日,国务院常务会议提出,要实施扩大内需战略,进一步促进消费。在扩大汽车消费方面,鼓励各地增加号牌指标投放,开展新一轮汽车下乡和以旧换新。鼓励有条件的地区对农村居民购买3.5吨及以下货车、1.6升及以下排量乘用车,对居民淘汰国三及以下排放标准汽车并购买新车,给予补贴。未来,总书记“民族汽车品牌搞上去”的口号振奋市场,预计更多刺激政策将继续出台。 五、锌市展望 从宏观面来看,随着拜登6万亿财政刺激政策逐步落地,从长期来看资本市场宽松的货币和财政环境仍将延续。从短期来看,随着全球疫苗接种的顺利推进,发达国家新冠疫情逐步进入尾声,叠加目前复苏仍不稳定的背景下,美联储货币政策不存在急转弯的基础,锌为代表的顺周期资产的“放水牛”行情有望延续。 秘鲁疫情高度不确定,原矿供应预期偏紧。2021年1-2月进口锌精矿累计达到67.98万实物吨,累计同比下降1.78%,其中秘鲁受国内封锁政策影响,累积同比减7%,在当前拉美疫情依然严峻和秘鲁低迷的疫苗接种率的背景下,未来锌矿释放量存在较大不确定性。而国内矿方面,在“碳中和”碳达峰”的目标下,国内矿释放亦可能不及预期。一季度锌矿释放远不及预期,同时国内炼厂新增产能陆续释放,二季度冶炼费用料维持低位,对锌锭释放造成一定的压制。 需求端有望在消费旺季背景下和新旧基建的双轮驱动下维持景气。进入四月环保限电的力度边际减弱,终端消费端进入需求旺季叠加基建进入赶工期,与基建最为相关的指标挖掘机销量大幅上涨,一季度累积销量增速超80%,同时特高压等新基建亦拉动有效需求。 展望后市,2021二季度锌价大概率维持强势。从宏观面来看,随着拜登刺激计划落地,美联储将被迫推迟加息周期,锌等顺周期资产“放水牛”有望延续。基本面来看,一季度国内外锌矿释放量远不及预期,加工费的连续走弱或将进一步压缩冶炼企业利润,同时国内环保政策趋严或令二季度精炼锌释放持续偏紧;而需求端有望在消费旺季背景下和新旧基建的双轮驱动下维持景气,锌市或延续供小于求的态势。 图:全球精锌供需平衡预测

数据来源:ILZSG,WBMS,国信期货 国信期货 尹心 |

|

|  |

|

微信:

微信: QQ:

QQ: