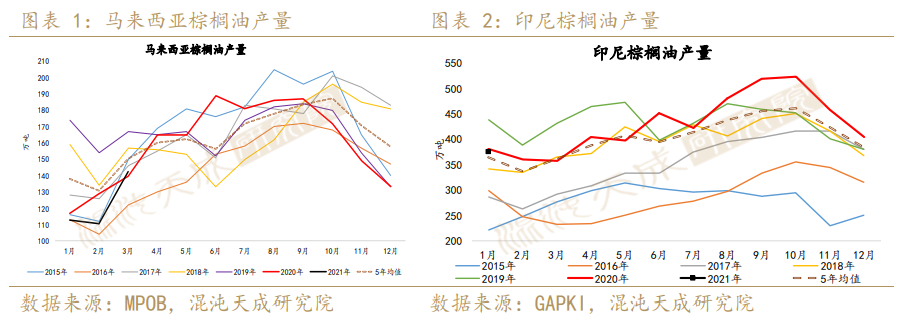

原标题:【农产品周报】油脂:美国作物天气炒作恐提前,油脂走势偏强 来源:混沌天成研究 本周行情:受美国天气影响,作物播种可能推迟,同时马棕出口增幅加大,豆油、菜油因抛储涨势不及棕榈(7160, 126.00, 1.79%)油。 产量:本年度马棕产量预计将少于上一年度,增产主要看印尼;巴西大豆(5838, -42.00, -0.71%)集中上市,多家机构上调产量预期,供应压力近期逐步显现,阿根廷大豆开始收割;近期国内大豆压榨量处在同期低水平,大量大豆即将到港,预计压榨量将逐步回升,需关注南美天气和我国大豆到港情况。 需求:马棕出口增加,巴西大豆出口猛增,各国生柴需求尚未落地,关注相关政策推进,高价抑制油脂需求。 库存:马棕库存于三月开始增加,预计二季度后期才能回至正常水平;我国和印度库存水平较低,有补库需求。 策略建议: 近期原油价格走高,马棕出口增长,美国中部地区寒冷,农作物也有提前开启天气炒作的可能,走势偏强,我国大量大豆逐步到港,逐步缓解现货紧张局面,长期来看,新季油料作物种植面积预计显著增加,下半年全球油脂供需环境逐渐宽松,价格重心下移,期间价格下行将释放欠发达国家补库需求和生柴需求,行情不会太流畅,在中加问题解决前,套利可逢低做多菜棕差。 风险提示: 马棕出口、主产区天气、中美关系、中加关系、原油价格 棕榈油 一 供应:马棕预计二季度产量显著恢复 3月马棕产量为142万吨(+28.7%),回升幅度较大。SPPOMA称4月1-15日马来西亚棕榈油产量相比3月同期增加2%,较前10日增幅缩小(+5.5%),单产增4.15%,出油率减0.36%,马棕产量从3月开始恢复,预计二季度产量才能回至正常水平,受降水和疫情的影响,全年产量有所下滑。印尼近几月处在季节性减产期间,供应减少。 油世界预计2020/21年度全球棕榈油产量上升4.6%至703万吨,不过仍不及2018/19年度,其中马来棕榈油产量为1880万吨(-2.3%),印尼4343万吨(+7.9%)。

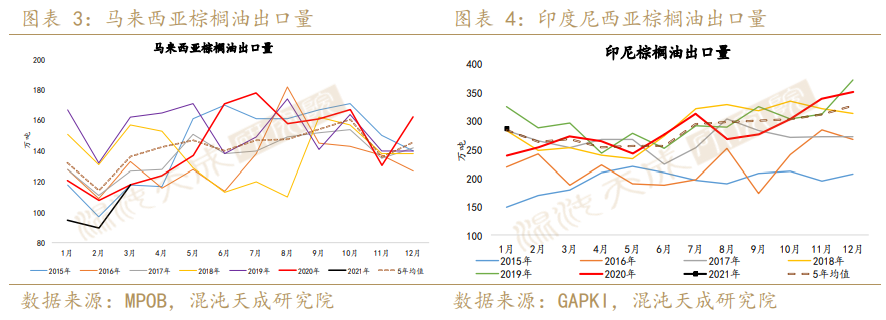

二 需求 1、主产区 – 出口好转 3月马棕出口量为118.2万吨(+32%),机构ITS和AmSpec公布的数据显示,4月1-15日马棕出口58.5万吨,较3月同期增加13.1-15.4%,主要增量来自于中国,印度和欧盟有所减少。 生柴方面,2021年印尼政府按原计划向企业分配920万千升(约810万吨)生柴配额,预计棕榈油消费850万吨,印尼总需求增加9%。马来称将从6月开始分阶段在交通业执行B20生柴计划,若能执行,预计每年将消耗100余万吨毛棕榈油,需持续关注相关进展。 油世界预计2020/21年度印尼出口棕榈油2970万吨(+7.6%),马来西亚出口1666万吨(-3.3%)。

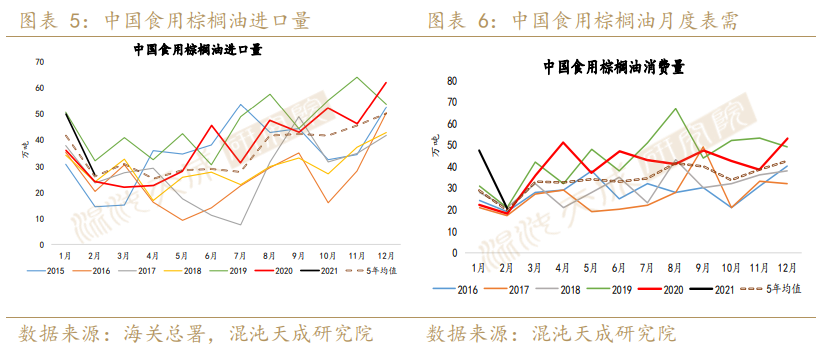

2、主销国 – 中国采购回升 现阶段我国疫情控制良好,同时季节性消费淡季已过,随着气温升高,棕榈油消费也将增加。我国近月洗船较多,远月采购量增加。

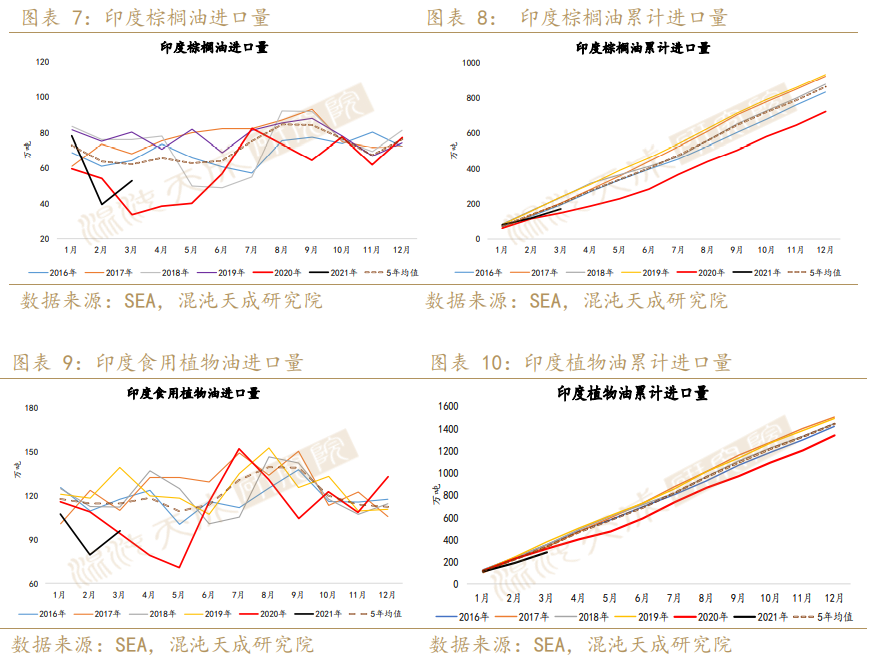

印度3月棕榈油进口量为52.6万吨,低于预期的60万吨,近期印度疫情新增人数创新高,预计4月油脂进口量维持低位。SEA称,由于人口、收入和快餐消费的增长,印度食用油消费预计在未来五年每年维持2%-3%的增量。因今年其他油脂价格太高,印度将加大棕榈油的购买力度。

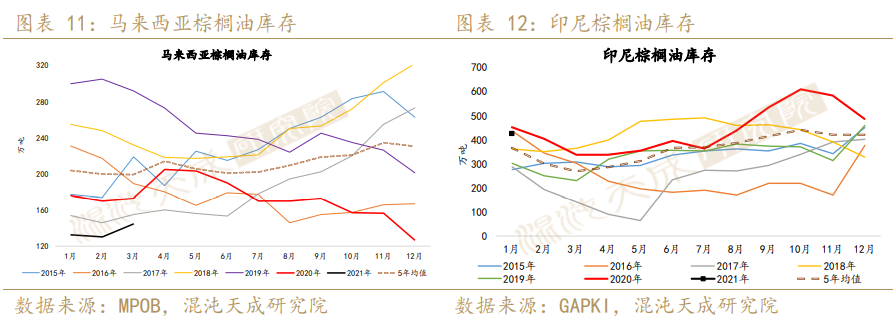

三 库存 1、主产国 – 预计马棕库存逐步增加 2月底马棕库存为130万吨,当前马棕供应和需求绝对值都较小,不过供应边际恢复速度较快,预计马棕开始逐步累库,但回归正常水平可能要二季度,印尼近期进入季节性减产时期,供应压力减弱,预计2月库存于400万吨附近,需持续关注东南亚降水和疫情情况。

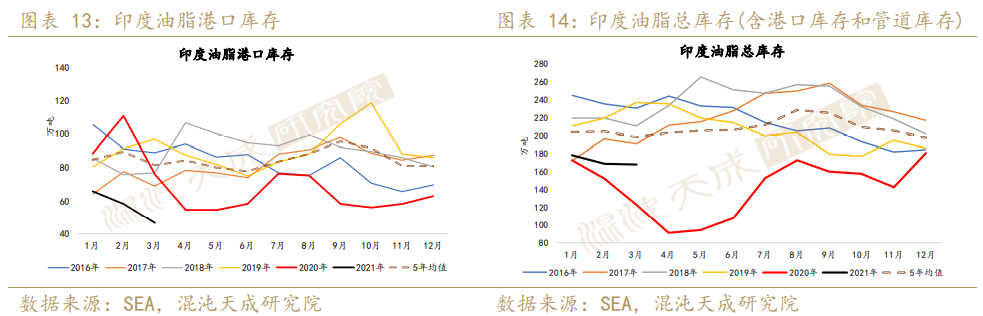

2、主销国 – 库存维持低位 印度植物油港口库存和油脂总库存均处在较低位置,近期棕榈油采购量回落,预计印度棕榈油库存将继续维持低位,关注补库力度。

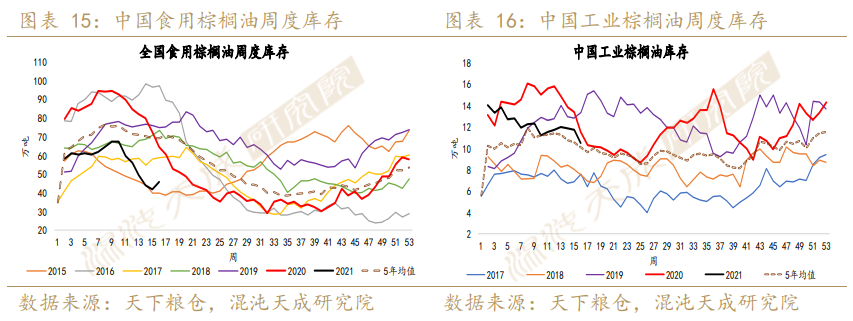

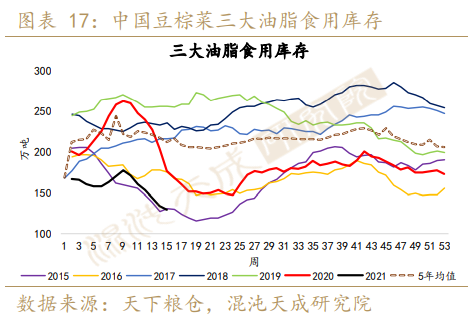

截至4月11日,我国棕榈油食用库存为46万吨,环比增加9.8%,工棕库存小幅降至10.5万吨(-10.4%),由于近月洗船多,预计短时间内食用棕榈油难以累库。我国豆棕菜三大油脂食用总库存为128.3万吨(-0.52%),创同期新低。

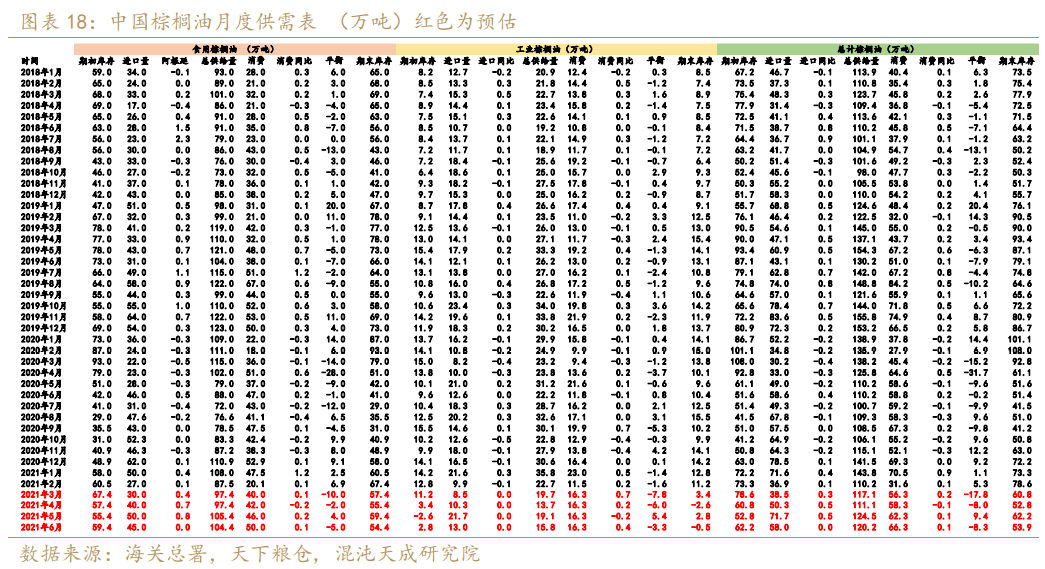

四 供需平衡表

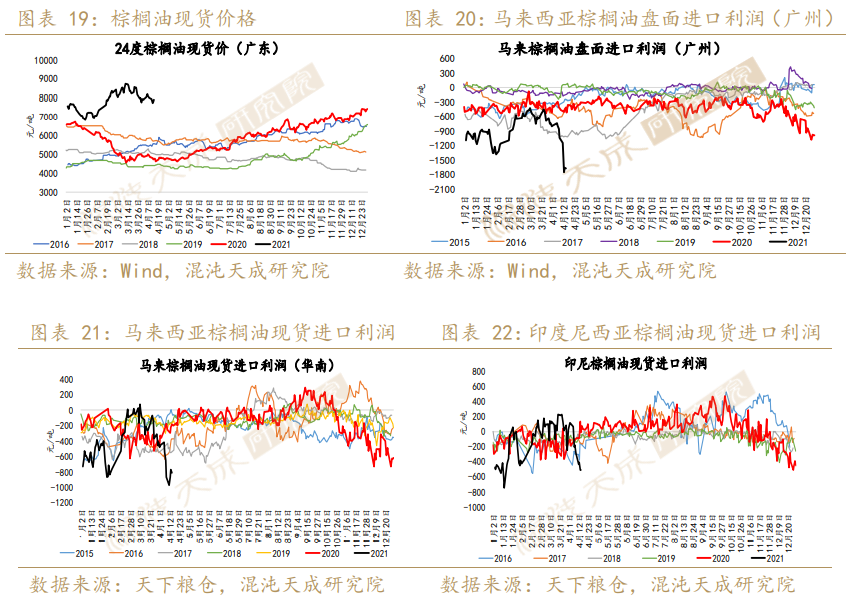

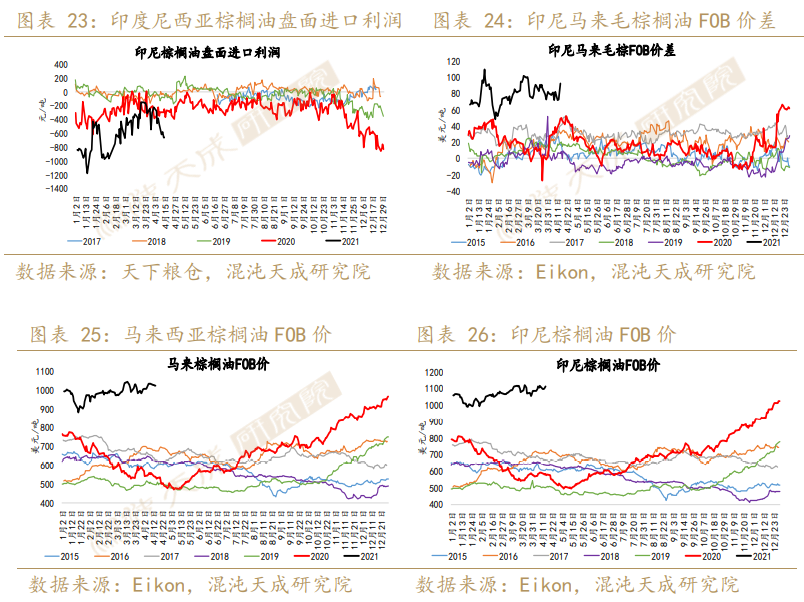

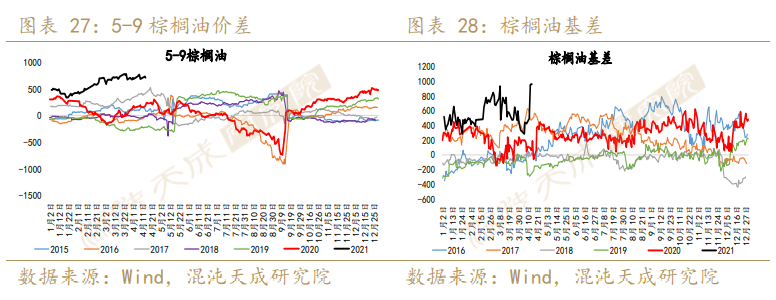

五 价格与利润

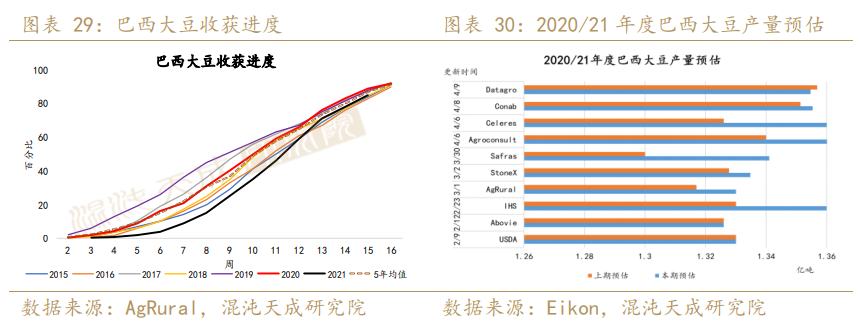

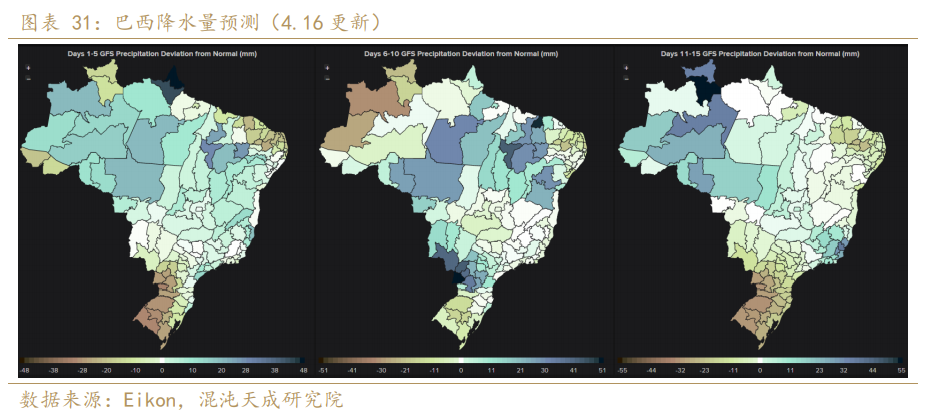

豆油 一 供应 1、巴西 – 产量创纪录 近期巴西天气有助于收获,大豆收割速度加快,截至上周,巴西大豆收割率为85%,同期均值为87%,赶上进度。马托格罗索州大豆基本收割完毕,产量有望创纪录,需关注大豆品质。 Deral预测帕拉纳州2020/21年度大豆产量为2009万吨,较上一年度减少3.3%。截至上周,帕拉纳州大豆收割率为75%,落后于去年,但仍高于同期水平。南里奥格兰德州收割进度为54%,低于五年均值73%,Emater上调该州产量预期至2020万吨,或将超越帕拉纳州成为第二大主产州。 大部分机构对2020/21年度巴西大豆的产量预期集中在1.33-1.37亿吨,本月USDA上调预期值至1.36亿吨。由于巴西大豆收益较好,预计2021/22年度大豆产量达到1.41亿吨,种植面积高达4000万公顷。

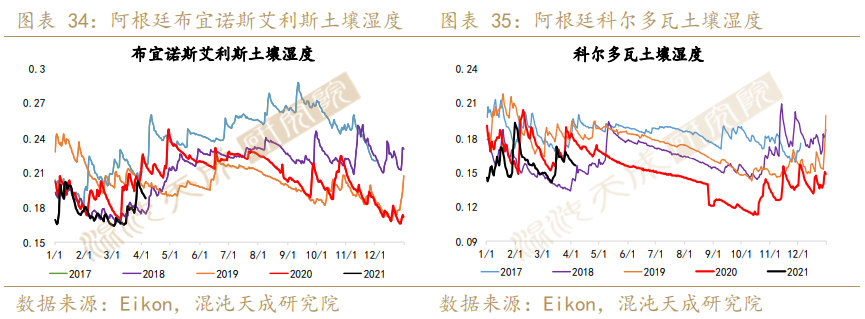

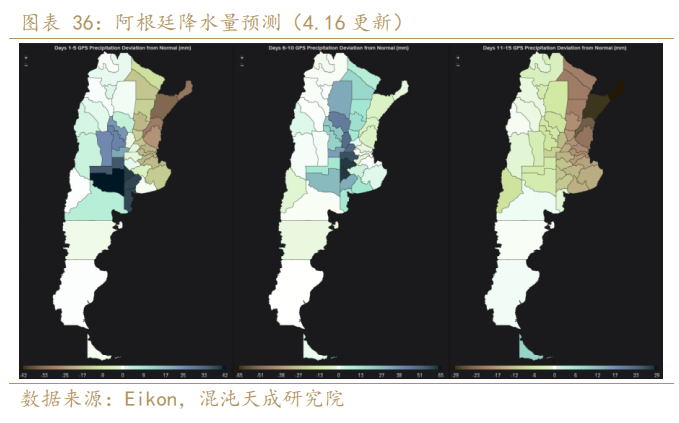

2、阿根廷 – 开启收割 布宜诺斯艾利斯谷物交易所数据显示,阿根廷已开启收割序幕,当前收获进度为3.6%,目前单产情况不太乐观,近期降水不利于早播大豆收割,而晚播大豆生长仍然缺水。 本周布宜诺斯艾利斯交易所继续下调2020/21年度阿根廷大豆产量预期至4300万吨,罗萨里奥谷物交易所预计产量为4500万吨,油世界预期为4300万吨。

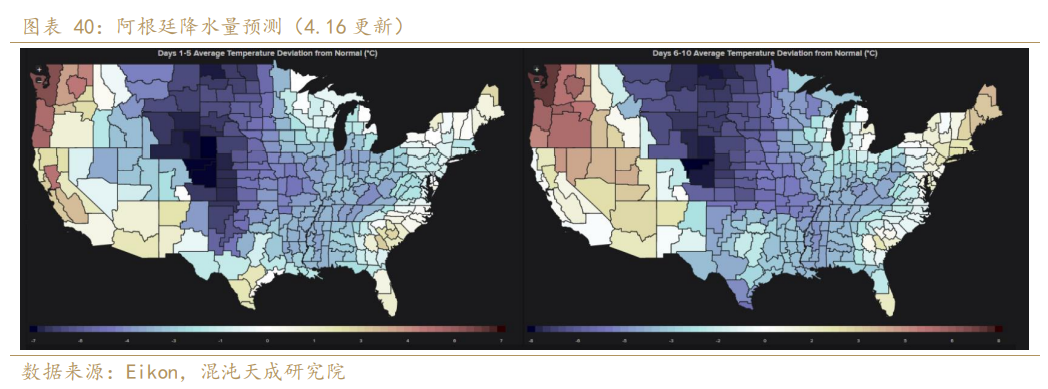

3、美国 – 美豆压榨维持高位 3月美豆压榨量为484.4万吨,不及预期的488万吨,因生柴行业利润较好,美豆油需求增长,预计美豆压榨量维持高位,需关注拜登政府相关政策落地。 本年度美豆种植收益较高,USDA美豆种植意向调查显示,2021/22年度美豆种植面积预期为8760万英亩(+5%),不及市场预期的8999.6万英亩,市场对后期调整大豆种植面积抱有较大期待,需关注实际播种情况。 当前冷空气袭击美国中部地区,预计将持续两周,玉米(2693, 3.00, 0.11%)和大豆的播种可能推迟,美国农作物天气炒作时间可能提前。

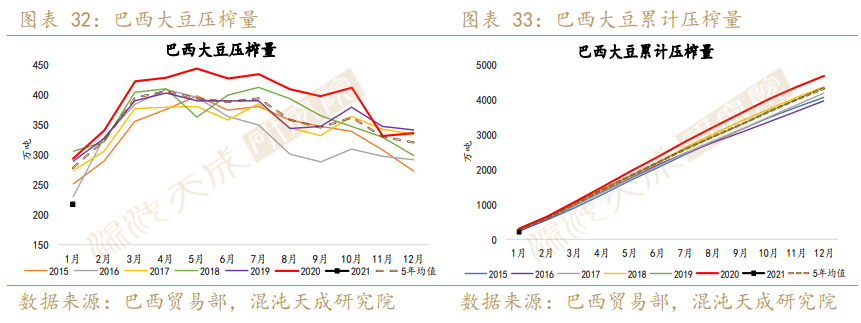

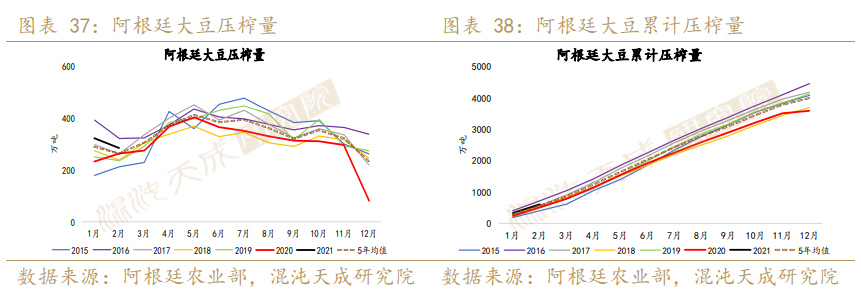

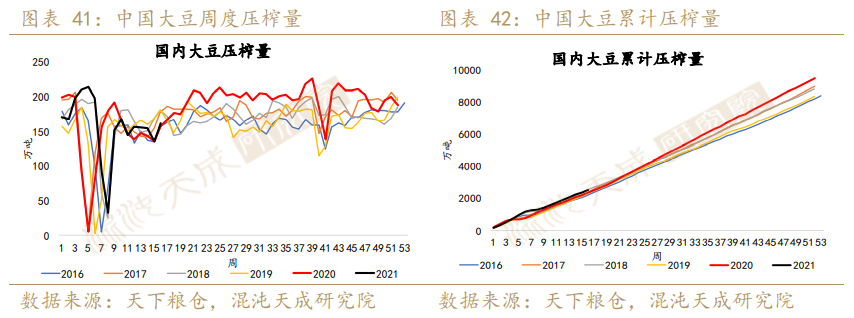

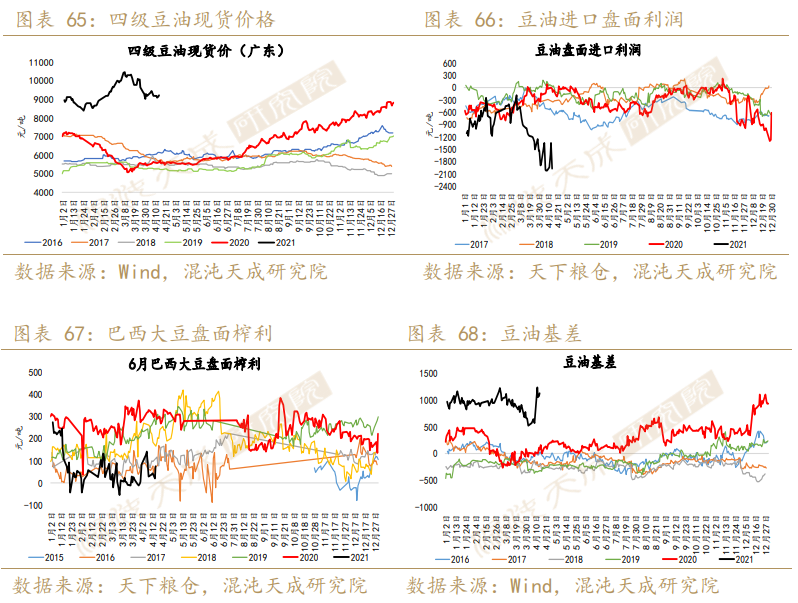

4、中国 – 大量大豆即将到港 截至4.16当周,我国油厂开机率为45.6%,大豆压榨量为161.7万吨,仍然偏低。近期大豆到港量较少,部分油厂有限产和停机计划,油厂近月合同基本售完,短期内国内豆油现货供应偏紧,近期收储抛储情况反复,盘面波动较大。大量大豆即将到港,预计将逐步缓解紧张局面。

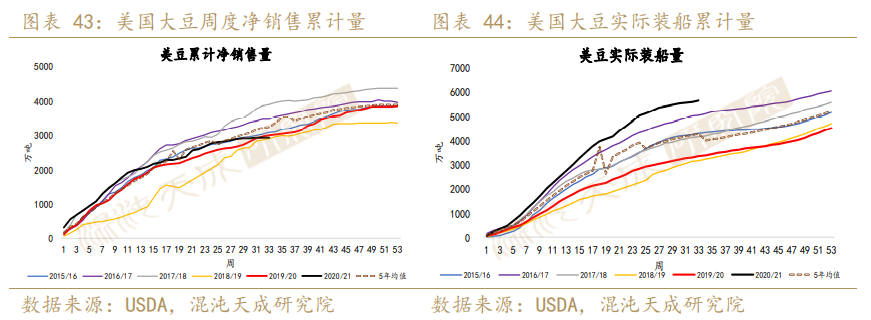

二 需求 1、美国 – 销售基本完成 当前巴西大豆集中上市,供应压力逐步显现,美豆销售基本完成。根据 USDA 周度出口销售报告,截至4月8日当周,2020/21年度美豆出口销售净增9.04万吨。当周出口检验量为32.8万吨,其中对华出口检验量为6878吨,占比为2.1%,出口装船量为41.31万吨,较上周增加20%,其中对华装船9.16万吨。

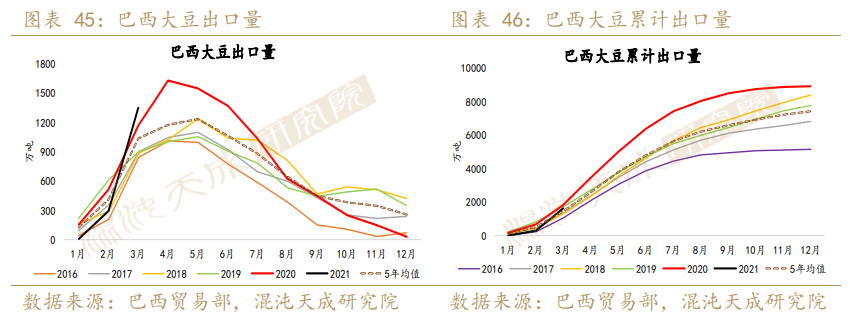

2、巴西 – 4月出口继续发力 巴西大豆出口加速,商贸部数据显示,截至4月11日,当月巴西出口大豆578.5万吨,日均装运量为96.42万吨,同比增加29.8%,从目前排船来看,4月大豆出口有望继续创纪录,预计2021年总出口量为8400万吨。

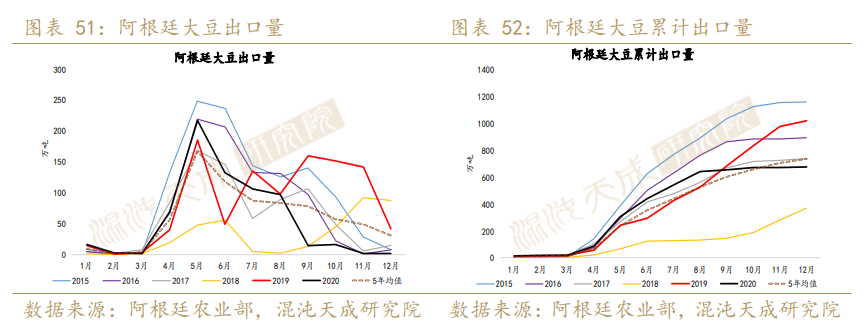

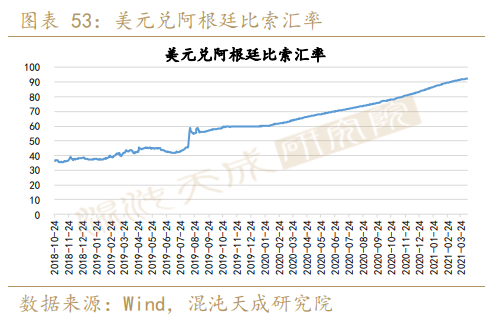

3、阿根廷 – 惜售情绪浓厚 阿根廷比索持续走低,农民存惜售情绪,视大豆为硬通货,只出售必要的现货来获取收益,阿根廷当季大豆销售进度约为较慢,国内压榨量可能维持低位。

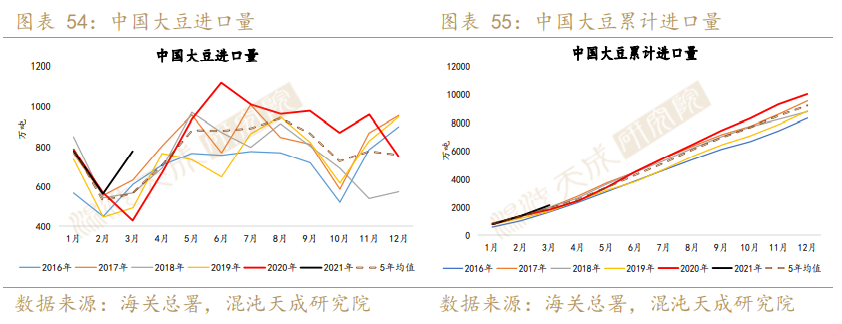

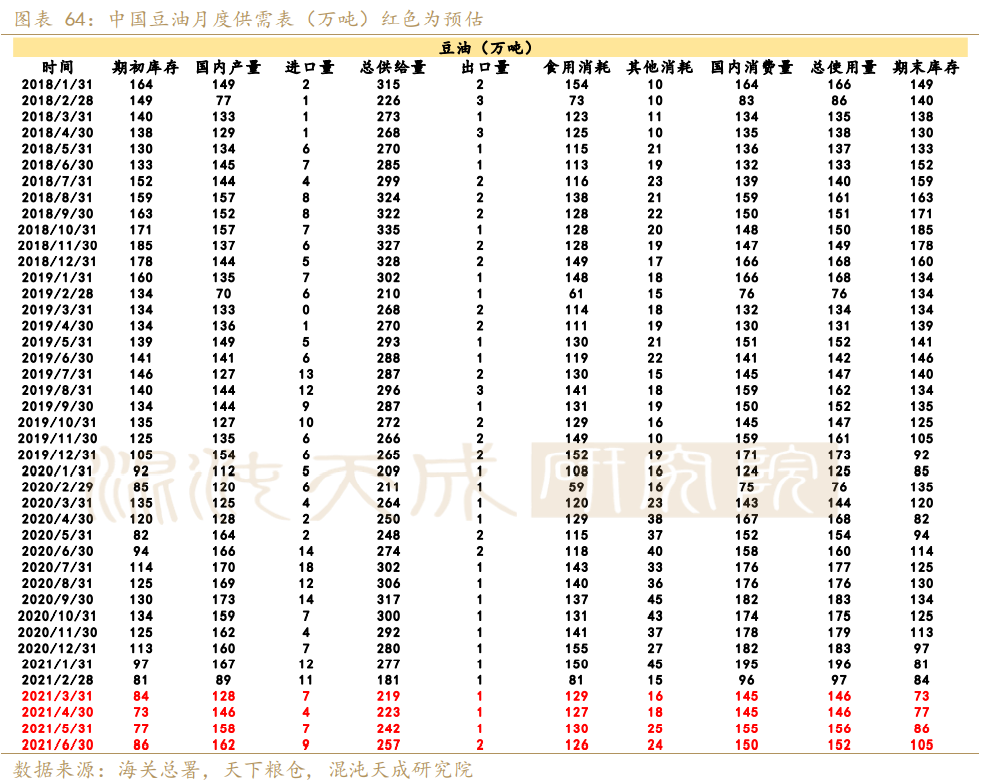

4、中国 – 维持大豆高进口 3月我国大豆进口量远高于往年,预计2021年我国大豆进口量超过1亿吨,当前我国大豆进口需求转向巴西,因国储需要,豆油进口量也有所增加。油脂盘面波动较大,买涨不买跌心理,近期国内油脂成交量较少,需等待节日补货。

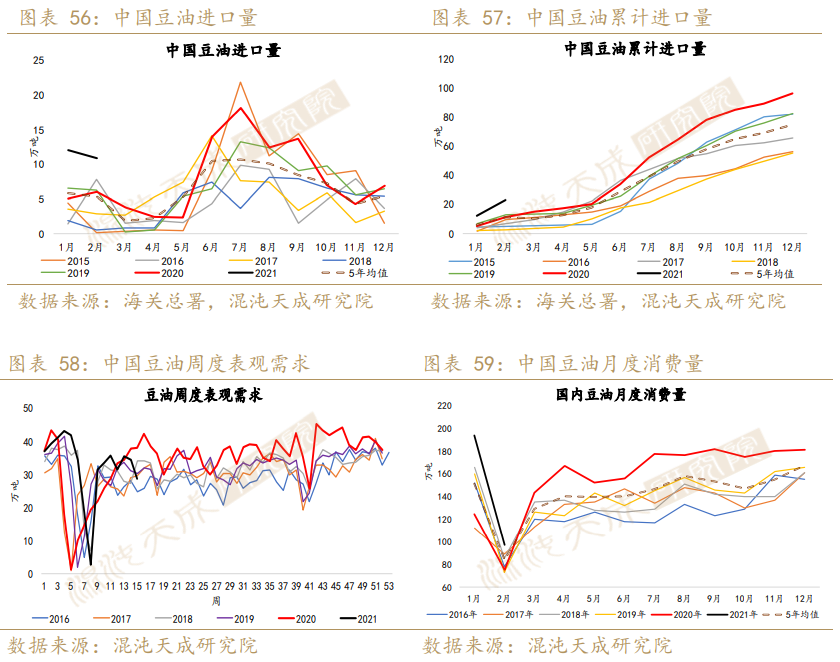

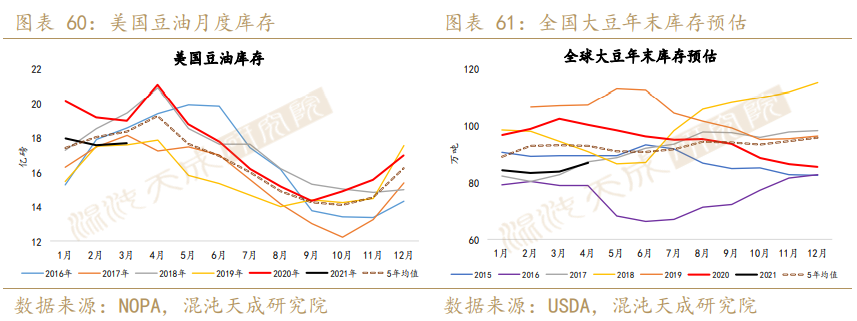

三 库存 1、美国 – 豆油库存较低 由于生柴需求消耗大量豆油,预计美国豆油库存将逐步走低。USDA的4月供需报告维持2020/21年度美豆的期末库存预期为1.2亿蒲,库消比低至2.6%,全球大豆库存升至8687万吨。按USDA给出的美豆预期种植面积推算,美豆库存极其紧张。

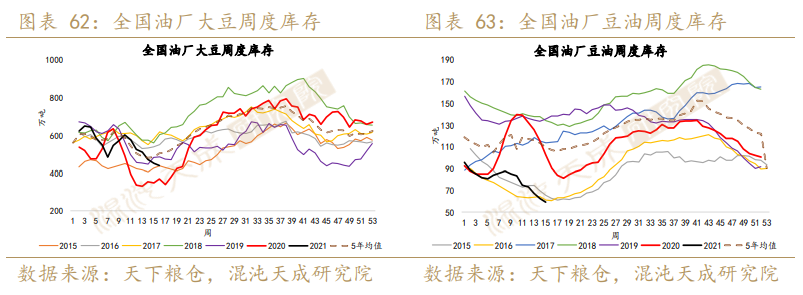

2、中国 – 豆油库存低 上周油厂大豆库存降至441万吨(-2.4%),豆油库存降至59.2万吨,较前一周减少4.8%,为同期最低水平,预计豆油库存需等到四月下旬大量大豆到港后才能回升。

四 供需平衡表

五 利润与价差

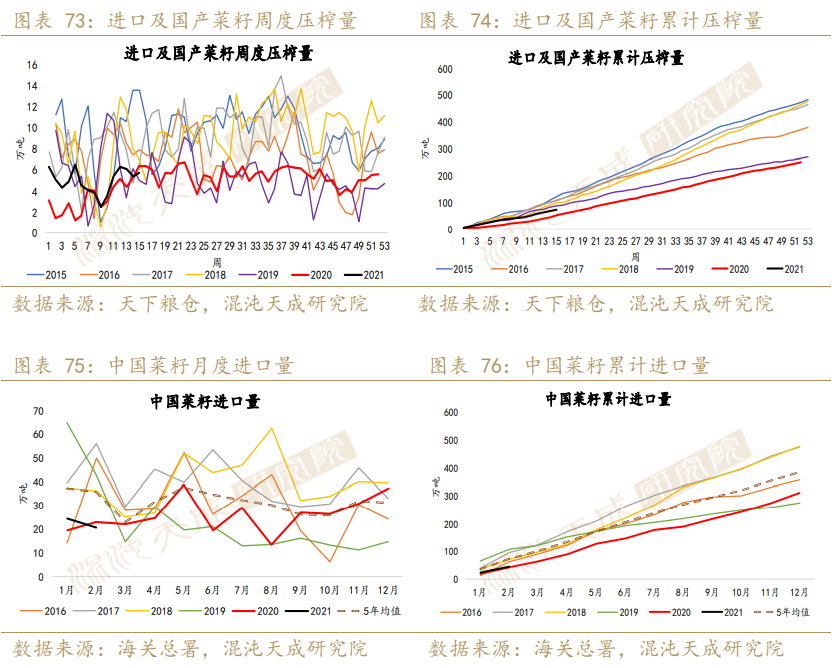

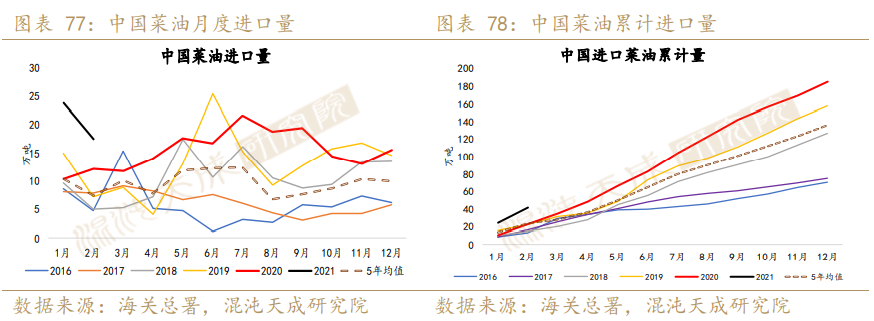

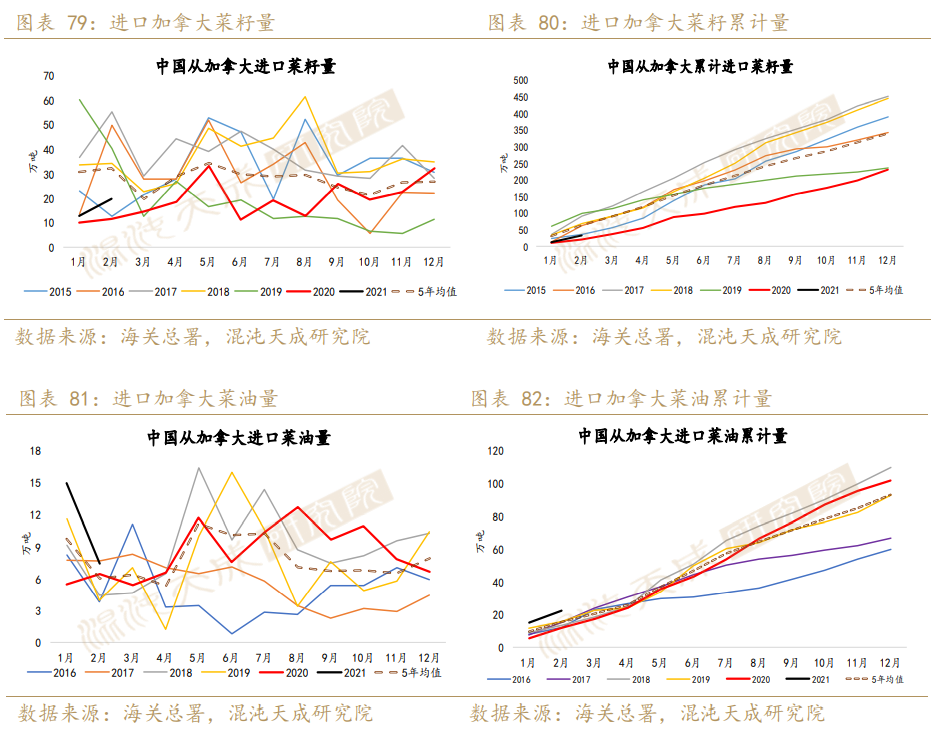

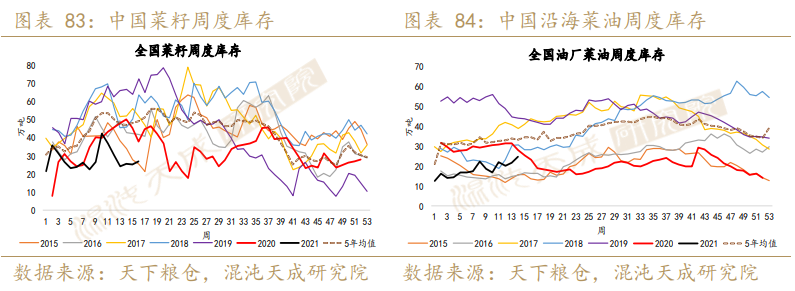

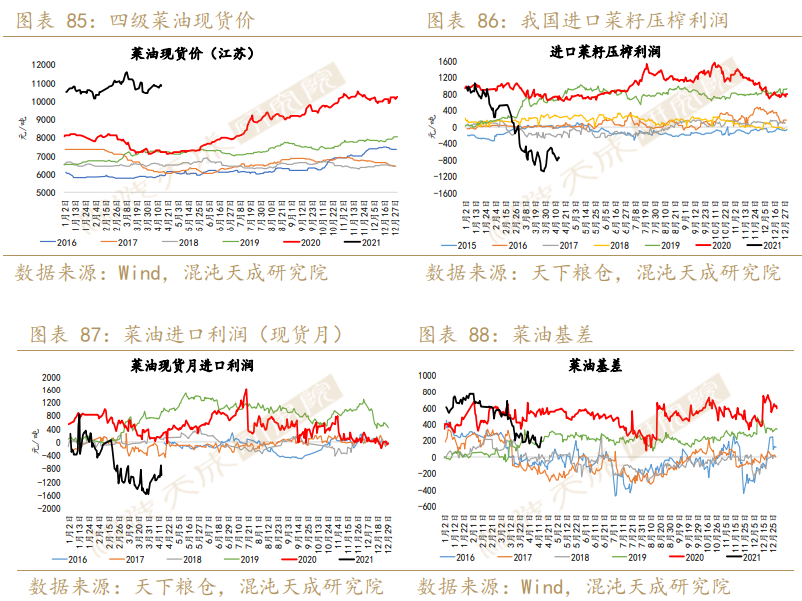

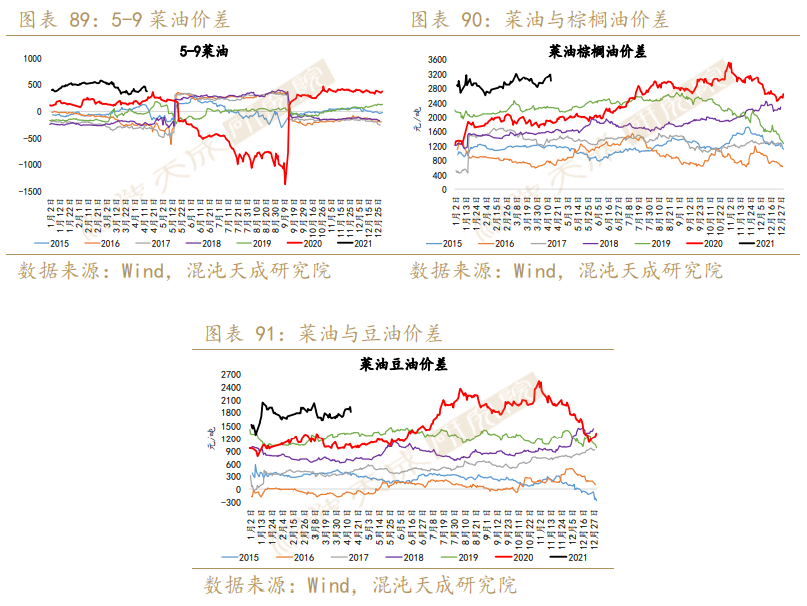

菜油 一 供需 –偏紧格局还将持续 当前中加关系紧张,我国从加拿大进口菜系存不确定性,每月进口占比波动大,整体小于摩擦发生前,菜油供需紧张格局短期内还难以改变。预估近几月每月进口毛菜油13万吨。 截至4月16日当周,国内菜籽压榨量为5.7万吨,与上周持平,今年压榨量依然较低。同时本年度全球小品种油减产严重,供应紧张,但油脂间可替代性强,除小包装油的消费外,大都被豆油替代,当前菜棕和菜豆价差下降,但中加关系修复前预计价差仍坚挺。

二 库存 – 国内库存持续低位 截至4.16,菜籽库存较前一周上升7.1%至27万吨,截至4.9,沿海菜油库存回升至23万吨(-7.1%),菜籽压榨利润和菜油进口利润差,近期有洗船,菜油库存仍将维持低位。

三 价格与利润

四 策略观点 近期原油价格走高,马棕出口增长,美国中部地区寒冷,农作物也有提前开启天气炒作的可能,走势偏强,我国大量大豆逐步到港,逐步缓解现货紧张局面,长期来看,新季油料作物种植面积预计显著增加,下半年全球油脂供需环境逐渐宽松,价格重心下移,期间价格下行将释放欠发达国家补库需求和生柴需求,行情不会太流畅,在中加问题解决前,套利可逢低做多菜棕差。 |

|

|  |

|

微信:

微信: QQ:

QQ:

:

: ,

, :

: ,

, );🚀 论坛付费Prime会员(199元/年或800元/永久)免回复查看下载权限255及以下所有文档(包括但不限于策略、公式、源码、杂志);2024年最新交易所手续费表

);🚀 论坛付费Prime会员(199元/年或800元/永久)免回复查看下载权限255及以下所有文档(包括但不限于策略、公式、源码、杂志);2024年最新交易所手续费表 2024年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2024年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2024年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2024年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  2024年最全的C++期货程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-160231-1-1.html ;

2024年最全的C++期货程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-160231-1-1.html ;