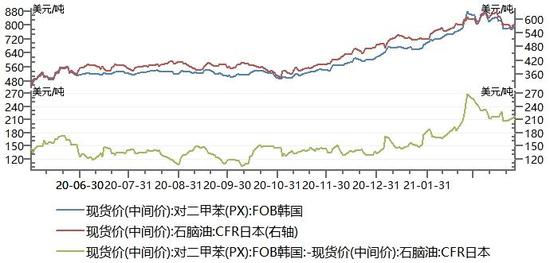

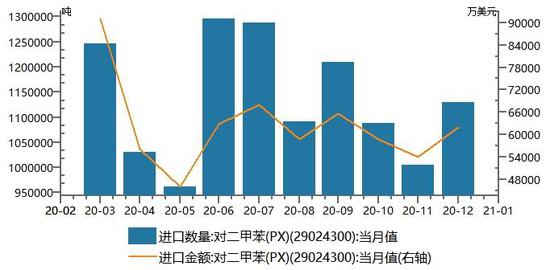

摘要 三月,原油涨势出现拐头,化工品板块多头获利盘大量离场,多数品种呈现减仓下跌。从品种间内因来看,3月下跌主要有以下原因:乙二醇进口量稳中有升,经过节后补库,港口提货量减少,港口库存底部持稳;国内乙二醇部分装置重启,负荷上升,国内货源供应量上升;二月,聚酯产销持续放量,库存向下游传导,终端织造及坯布累积库存量较高;欧洲疫情影响下再度陷入封锁,终端纺织有少量询盘,但实质下单量较少。 展望后市,市场传闻OPCE+有望延续当前减产规模至四月底;美国拜登政府有望出台“四万亿”基建项目资金;美国开启夏季出游高峰。全球经济正在恢复,国际原油下方支撑性较强。供需面来看,以往年来看四月中下旬为外贸订单成交密集时段,目前终端备货较为充足,市场等待外贸订单的下单情况。 操作上,趋势性空单止盈离场,注意观察油价动向;日内区间交易,多单等待机会,关注终端去库情况。 一、基本面分析 1、上游原材料情况 三月,国际油价上方承压,月K线显示高位横盘整理,中长线仍处在上升通道。从全月走势来看,3月上旬呈现回调后反弹走势,月中旬呈现震荡下跌走势,临近月末原油区间宽幅震荡,日波幅增大。供应方面,OPEC+意外将当前减产力度延长到4月底,包括沙特继续自愿额外每日减产100万桶;美国最大产油州德州因严寒天气导致全州油田停产逐步恢复;苏伊士运河货轮搁浅小面积影响原油运输。需求端来看,欧洲再度因疫情进入封锁状态、南美疫情愈加严峻。经济方面,继通过1.9万亿美元提案,拜登政府计划于近期公布一揽子经济刺激方案,概述以交通运输为重点的重建美国基础设施的计划。地缘政治方面,也门胡赛组织局部骚扰沙特的原油生产活动,目前未造成原油设施的损毁。 整体来看,OPEC+继续执行减产协议,但由于疫苗产能受限,全球疫情情况改善较为有限,原油需求增加持续性不佳,且后续OPEC计划恢复部分产量,原油上方压力渐现。后续关注欧美疫情发展情况,以及四月初OPEC+会议结果。 3月PX市场价格走势较原油基本同步。3月中下旬,亚洲范围内装置检修基本结束,国内装置近期检修损失量减少,PX进口报价较为平稳。截止至3月30日,(PX)CFR中国月报价为813.33美元/吨,较月初下跌7.77%;FOB韩国报价为796美元/吨,较月初下降3.16%。石脑油较PX涨较为缓和,PX-石脑油价较上月末有小幅下降。截止29日(PX)FOB韩国-(石脑油)CFR日本报223.63美元/吨,较月初下降30.25美元。中石化PX3月结算价格6420(现款价6390),较2月份涨810元/吨。中石化4月PX挂牌价格调为6400元/吨,较3月稳定。2021年2月我国PX当月进口量为1206421.216吨,累计进口量为1206421.216吨,2月进口均价为609.328美元/吨,累计进口均价609.328美元/吨,进口量环比增长12.492%,进口量同比降低4.01%。 3月乙烯月初运行平稳,月末小幅上涨,截止3月30日,乙烯CFR东北亚报价1061美元/吨,较月初上升80美元,涨幅8.51%。 图:上游原料价格

图:PX与石脑油价差

图:PX进口量价走势图

2、供应状况 PTA(4684, -36.00, -0.76%)装置3月开工率较上月有所下降,2月份平均开工率在85.63%附近,较上月下降0.73%,PTA产量在420万吨,较上月下跌5.87%。除佳龙石化、蓬威石化、天津石化等仍旧处于长停状态下以外,部分装置3月轮检。3月轮检产能有:华彬石化140万吨装置3月6日计划检修,检修时长1个月;珠海BP装置一线3月25日短停,重启待定;二线3月19日停车;恒力石化2#4#检修半个月。下月多台大装置计划检修,后续新凤鸣装置暂定检修。鸿港石化2期250万吨装置3月12日负荷提升,目前负荷80%;,且四月装置检修损失量减少,PTA供应面小幅增加。 2021年2月我国PTA当月进口量为2005.65吨,当月进口金额为110.36万美元,当月进口均价为550.25美元/吨进口量环比下跌81.12%,进口量同比下跌96.37%,累计进口量比去年同期下跌88.56%。2021年2月我国PTA当月出口量为196591.56吨,当月出口金额为10294.1万美元,当月出口均价为523.63美元/吨,出口量环比上涨106.93%,出口量同比上涨394.27%。进口量减价减,且净进口环比减少,显示我国PTA逐步摆脱进口,进口依存度下降。 图:PTA开工率走势图

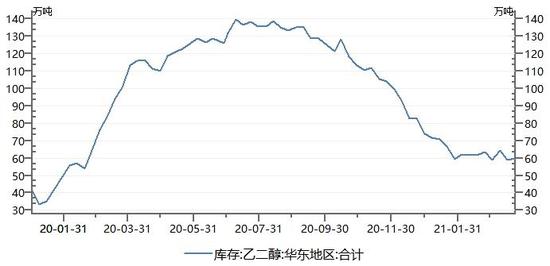

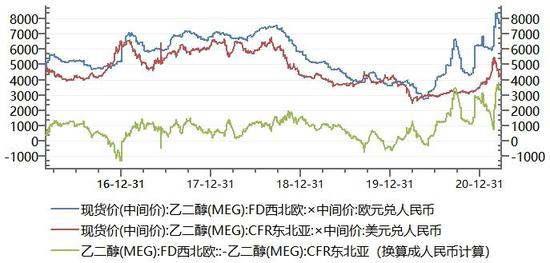

3、乙二醇供应情况 3月,国内乙二醇平均开工负荷约为64.91%,月产量约为85.75万吨。其中非煤制乙二醇开工负荷约为70.13%,月产量约为58.62万吨;煤制乙二醇开工负荷约为55.85%,月产量约为27.12万吨。除永金化工多台装置及新疆天业装置长停外,3月短修装置有:新杭能源3#装置3月10日检修,计划5月10日重启;阳煤平定化工3月28日检修,重启待定。截止目前3月检修涉及产能396万吨,月损失量预估在26.65万吨,其中不包含油制小幅转产EO和降负,煤制的降负。后续多台装置计划提升负荷,且1月初延期的装置建元煤化及湖北三宁下月将有望投产。港口方面,截止2021年3月29日,华东主港地区乙二醇港口库存总量59.72万吨,港口底部平稳运行。受美国寒潮影响,美国乙二醇装置大范围停机,美国82.8万吨/年的MEG装置目前运行负荷6成左右,后期运行情况取决于原料乙烯的稳定性而定。3月亚洲乙二醇走势偏弱,亚-欧价差走阔,鼓励中东货源向欧洲调配,后续亚欧转口套利现象或将减少。未来远期来看,美国及沙特进口货源有望恢复或继续增加,国内产量持续上升,预计二季度乙二醇供应短缺现象将有所缓解。 2021年2月我国乙二醇当月进口量为590044.89吨,累计进口量为1370136.98吨,当月进口金额为33731.58万美元,累计进口金额为74292.9万美元,当月进口均价为571.68美元/吨,累计进口均价542.23美元/吨,进口量环比下跌24.36%,进口量同比下跌30.96%,累计进口量比去年同期下跌18.85%。 图:乙二醇库存情况

图:乙二醇亚欧价差

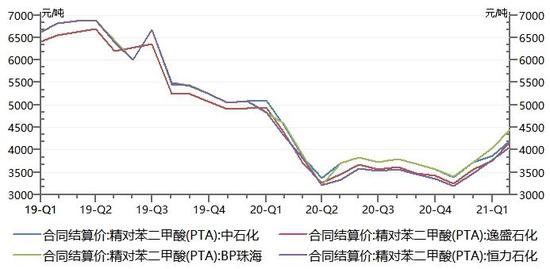

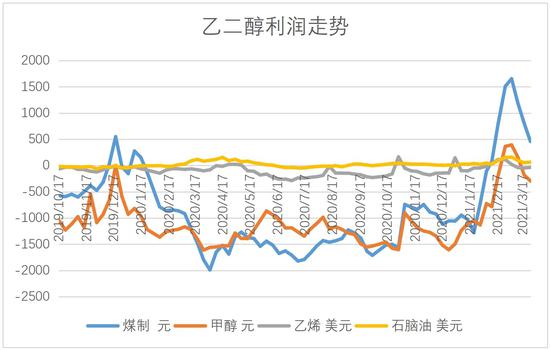

4、合同货报价状况 PTA合同货方面,中石化3月PTA结算价格执行4570元/吨,较上月结算价格上升370元/吨。4月挂牌价4600元/吨,较上月上升200元/吨。 乙二醇合同货方面,中石化3月乙二醇结算价格执行5850元/吨,较上月结算价格上升350元/吨。3月乙二醇挂牌价5400元/吨,较上月下降600元/吨。 3月PTA华东市场月均报价报价在4450元/吨,较上月上升266元/吨,乙二醇华东市场月均报价在5585元/吨,较上月上升250元/吨。截止至3月30日,(PX)CFR中国月报价为813.33美元/吨,较月初下跌7.77%;3月PTA月均加工差在327元/吨,较上月下降96元/吨。煤制乙二醇市场毛利为458元/吨;甲醇(2449, 7.00, 0.29%)制乙二醇市场毛利为-293.82元/吨;乙烯制乙二醇市场毛利为-35.5美元/吨;石脑油制乙二醇市场毛利为64.19美元/吨。 图:PTA月度合同报价

图:PTA价格与利润走势

图:乙二醇利润价格走势图

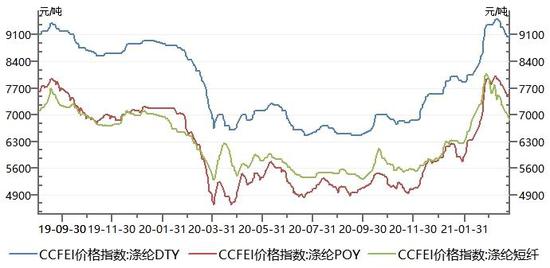

5、聚酯及终端状况 3月聚酯行业产量503.84万吨,环比上涨24.26%。月内聚酯行业开工在92.49%,较上月上涨9.76%。春节后,在聚酯开工快速恢复,节间录得聚酯最低负荷78.2%,同比去年有较大提升,叠加去年有多台装置投产,节间实际产出创历年新高。展望后市,终端织造目前已有序复工,产能负荷提升至74%,终端库存少量累积,外围疫情再度陷入严峻状态,外贸订单恢复情况存疑,若四月订单量仍较为稀少,那么不排除后期聚酯装置停机降负的可能。分品类来看,3月受利润端提振,短纤及长丝装置除少量轮检外,均保持较高负荷,瓶片负荷小幅下降。 春节前后,受原油上涨影响,下游聚酯产品产销大幅放量,产品库存向下游传导。终端订单未及预期,纺织厂原料及产成品库存持续上升。3月原油价格持续下行,双原料高位回调,聚酯产销快速回落,持续低迷,聚酯加工利润压缩,涤纶长丝部分型号报价下调,现金流小幅压缩,因DTY跌幅不大,现金流呈现下滑趋势,截止3月26日,FDY利润记400.00元/吨,POY记938.23元/吨,DTY记838.23元/吨。3月聚酯瓶片华东地区聚酯瓶片市场价格小幅下跌,聚酯瓶片厂家聚酯瓶片利润均值为456.25元/吨,环比上月利润上升98.53元/吨,盈利空间有所放大。后续来看,北半球夏季来临,饮料消费旺季,饮料厂商询盘备货,瓶片利润有望提升。 整体来看,目前聚酯产销低迷,厂家储存上升,且终端织造开工率保持较高水平,后续若出口订单仍呈现疲态,那么累积库存将对原料价格造成压制。 图:聚酯工厂开工率

图:江浙织机开工率

图:下游产品价格走势

图:涤纶长丝库存天数

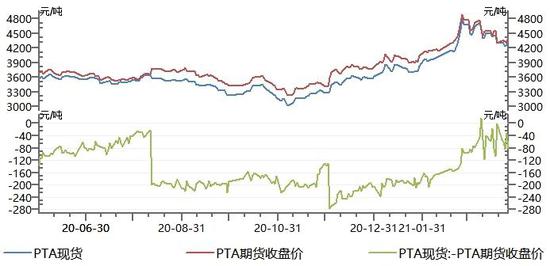

二、价差结构情况 从基差走势图看,截止3月30日,PTA基差3月在由0走强至-120区间大幅波动,期价持续下行,现货报价有延迟。乙二醇基差3月大幅走弱,由于进口货源恢复,国内供应增加,现货紧缺问题环节,乙二醇基差由500走弱至100。PTA05-09合约以-90为中心一线波动运行,目前远期供应偏弱,建议价差(-90)附近正套介入,目标(-60)。乙二醇-PTA跨品种合约大幅回归目前受到500附近支撑,后期乙二醇装置负荷小幅下降,而PTA三月检修量环比有所减少,建议后续多EG空TA操作为宜。 图:PTA基差走势图

图:乙二醇基差走势图

图:PTA近远月走势图

图:乙二醇PTA价差走势图

图表来源:wind 三、期权分析(PTA期权)

图表来源:Wind

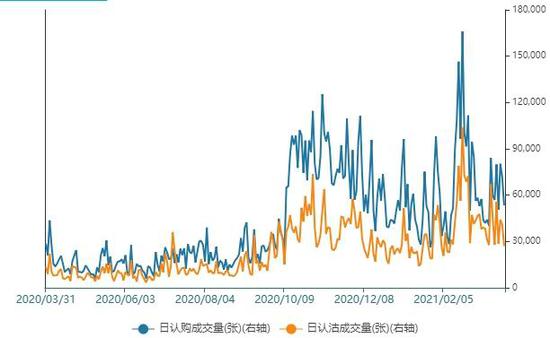

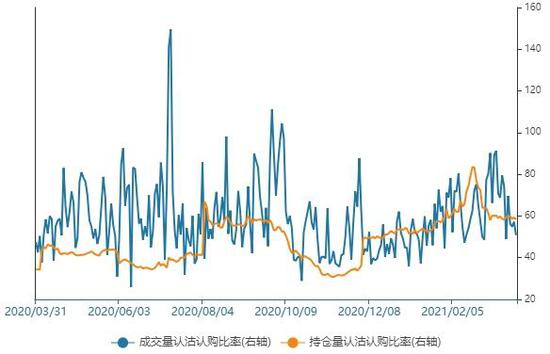

图表来源:Wind 3月期权成交量环比有所下降,由于化工板块整体快速回调,期权市场上做多情绪回暖,认购成交量降幅较小,沽购比环比有所下降。

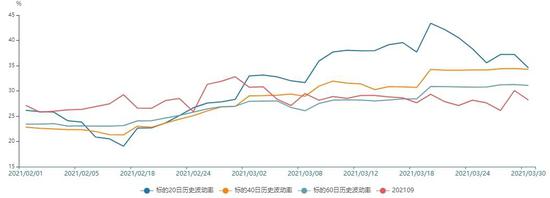

图表来源:Wind 期权隐含波动率低于标的历史波动率,因标的持续下行,市场认购情绪较差,波动率溢价较小。后续事宜操作买权,做多波动率。 四、观点总结 原料方面,三月,国际油价上方承压,月K线显示高位横盘整理。但目前疫情尚未出现拐点,原油需求恢复较为缓慢,OPEC+四月是否会继续保持减产规模存在分歧,价格区间宽幅震荡。PX、乙烯随油价波动,PX-石脑油价差走缩。 PTA供应方面,除少量装置轮检之外,3月开工率保持近九成,逸盛新材料二线投产后八成负荷运行,国内产能进一步增加。四月,仅新凤鸣装置公布检修计划,PTA检修损失量环比有所减少。乙二醇供应方面,经过节后集中补库,聚酯工厂采购量恢复正常,现货紧缺状态缓解,基差回落,3月乙二醇开工负荷有所下调至65%水平,部分装置轮检,大型装置负荷有降低。德州严寒导致的停产装置外围供应下降带来的供应缺口逐步修复。 需求方面,3月聚酯上升至93%水平开工率,目前聚酯负荷高于往年水平,结合聚酯产能基数来看,聚酯产量提升。终端方面,截至3月30日浙地区化纤织造综合开机率为75.61%,环比上升15.56个百分点。 总而言之,原油经历回调后,目前处在区间宽幅波动状态,聚酯双原料随原油调整,目前已经回归春节前的运行区间。外围疫情环境再度严峻,一是影响原油需求,或导致原油继续下行,二是影响纺织品出口订单。综合以上因素,预计下月二者将处在区间宽幅震荡,建议趋势性多单暂时等待机会。 操作上,TA105合约上方关注4650区间压力,下方测试4200支撑,建议4650-4200区间交易;EG105合约上方关注5400区间压力,下方测试4700支撑,建议5400-4700区间交易。 套利操作,EG05-EG09目前低位区间震荡,后续考虑远月合约投产压力较大,遂建议该套利合约在低位做多,建议EG05-EG09合约于0附近进场,目标看向450,止损-100。 【风险因素】 (1)原油持续偏强运行 (2)疫情反转好于预期 (3)下游库存快速下降 瑞达期货 林静宜 |

|

|  |

|