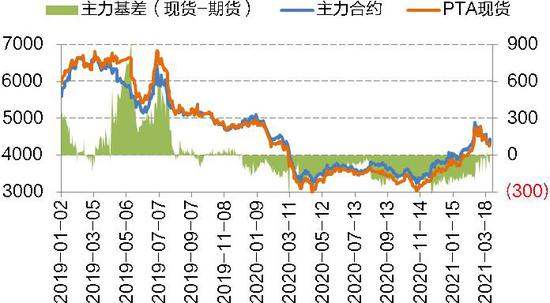

主要结论 供应方面,二季度PTA(4522, 74.00, 1.66%)检修集中在4月份,其中四川能投、恒力石化、嘉兴石化、新凤鸣计划4月份检修,利万化学、宁波台化及洛阳石化计划在5-6月检修。鉴于当前偏低的加工费,以及存量高库存压力,PTA工厂落实检修计划的概率较高,预计4月份行业维持偏低负荷运行,供应端利好有望延续,但随着检修季结束及新产能释放,二季度后半段市场供应压力将再次凸显,建议密切跟踪PTA工厂检修变化。 需求方面,聚酯工厂在高利润环境下保持高开工,江浙织机负荷亦处高位,有利于PTA库存去化,但节后终端囤货较多,且高价原料抑制需求释放,聚酯产销疲软库存快速累积,短期形成需求负反馈。二季度来看,4月份后织机开工逐步下滑,市场步入季节性淡季,这势必也会影响到聚酯及PTA的需求,短期重点关注原料价格回落后需求能否顺利跟进,中期看终端消费复苏情况。 成本方面,偏宽松的供需环境将抑制PX裂解价差向上拓展的空间,而原油在OPEC+减产利好兑现后转为震荡调整,短期PTA成本支撑仍在,但推涨的预期有所弱化,未来成本端波动仍依赖于油价及PX裂解价差变化。 综合来看,4月PTA检修利好有望延续,而需求在经历传统旺季后季节性转弱,二季度后半段供需压力可能再次凸显,未来市场核心驱动力仍在成本端,紧盯油价及PX裂解价差变化。 风险提示:装置检修不及预期、宏观市场波动。 一、行情回顾 1季度PTA呈现先扬后抑走势。节前在油价推动下,PTA市场重心稳步抬升,假期北美严寒天气导致大量炼化装置关停,海外烯烃产品价格暴涨,节后国内相关品种跟随大涨,而在整体乐观情绪及成本助推下,PTA市场连续大幅拉涨,2105合约创下反弹新高5012。不过,3月份后市场持续震荡回调,一方面是油价调整及PX利润回落导致成本大幅下移,另一方面是下游抵触高价原料,需求负反馈倒逼上游让利。 从结构来看,由于3月大厂集中检修,PTA现货供应收紧,2105合约基差快速收敛,促使交易所仓单流向现货市场。 图1:PTA期现基差

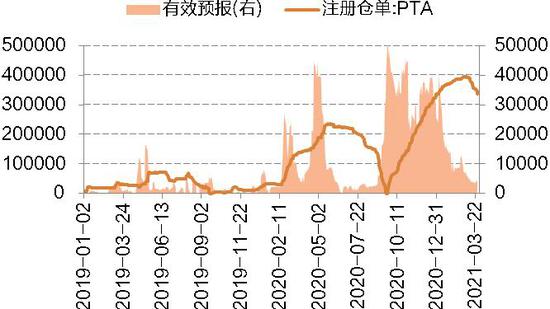

数据来源:wind,国信期货 图2:交易所仓单

数据来源:wind,国信期货 二、基本面分析 1.检修计划落实,二季度供应前“紧”后松 3月份PTA检修计划较多,包括逸盛海南、恒力石化4#、华彬石化、珠海BP、中泰化学、上海石化等,涉及产能875万吨。装置集中检修,叠加下游需求恢复,PTA供需改善较为显著,市场存量库存得以去化。截止3月26日,PTA工厂库存较月初下降1.6天,交易所仓单较月初减少58630张。 表1:PTA检修统计(单位:万吨)

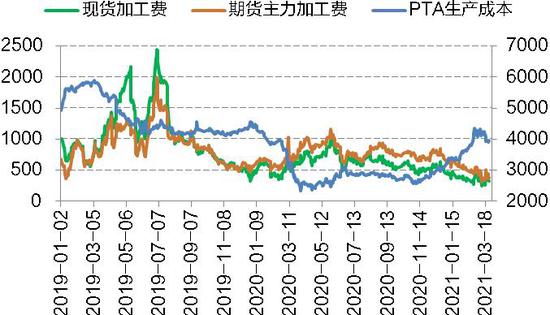

资料来源:卓创,国信期货 目前来看,二季度PTA检修将集中在4月份,其中华彬石化预计4月初重启,中泰及珠海BP重启时间待定,四川能投、恒力石化、嘉兴石化、新凤鸣计划4月份检修,利万化学、宁波台化及洛阳石化计划在5-6月检修。鉴于当前偏低的加工费,以及存量高库存压力,PTA工厂落实检修计划的概率较高,预计4月份行业维持偏低负荷运行,供应端利好有望延续,但随着检修季结束及新产能释放,5月份后市场供应压力将再次凸显,建议密切跟踪PTA工厂检修变化。 图3:PTA负荷及加工费

数据来源:wind,国信期货 图4:PTA工厂库存

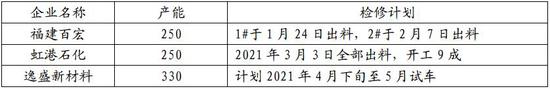

数据来源:wind,国信期货 表2:PTA投产统计(单位:万吨)

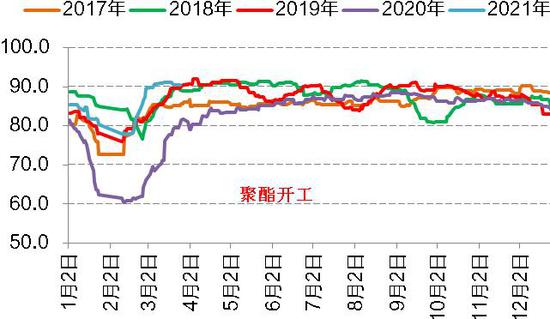

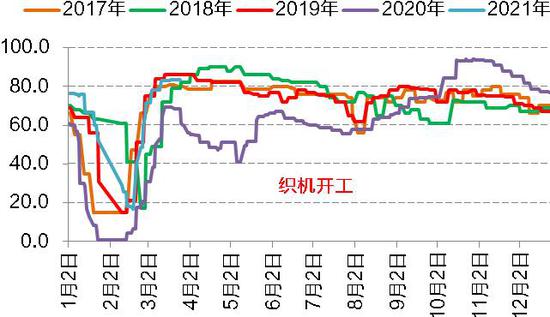

资料来源:卓创,国信期货 2.高价原料抑制需求,聚酯库存快速累积 因落实就地过年政策,加之节后原料上涨刺激,节后下游及终端复工迅速,而聚酯工厂在高利润环境下持续保持高开工,江浙织机负荷亦处于近年高位,这为当前PTA市场提供较好需求支撑,有利于上游库存去化。 图5:聚酯开工

数据来源:wind,国信期货 图6:织机开工

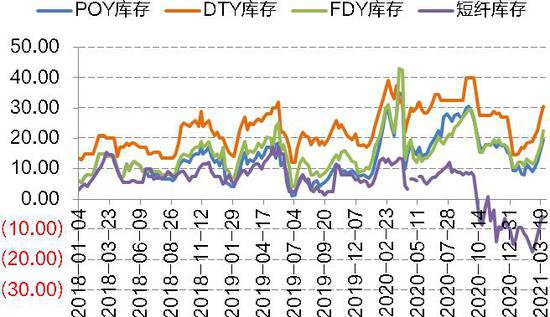

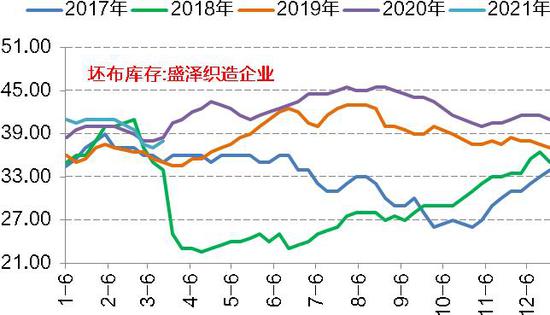

数据来源:wind,国信期货 不过,由于节后终端囤货较多,且高价原料抑制需求释放,3月伊始聚酯产销便持续疲软,成品库存快速累积,短期形成需求负反馈。截止3月25日,下游聚酯POY、FDY、DTY及短纤库存19.5天、22.5天、30.5天、-5.8天,环比分别上升10.5天、11.0天、11.5天、11.5天。二季度来看,4月份后织机开工逐步下滑,市场步入季节性淡季,这势必也会影响到聚酯及PTA的需求,短期重点关注原料价格回落后需求能否顺利跟进,中期看终端消费复苏情况。 图7:聚酯库存

数据来源:wind,国信期货 图8:坯布库存

数据来源:wind,国信期货 3.成本支撑仍在,但推涨预期弱化 1季度受原油市场带动,叠加中金石化延长检修、浙石化及中石化降负运行,PX供应收紧库存去化,价格快速大幅上行。展望二季度,当前浙江石化1#因催化剂问题重启时间待定,青岛丽东停车检修,5月份乌石化、韩国SK、韩华化学、韩国GS及泰国PTT均有停车计划,但因PTA在4月有大量检修,预计4月份PX供应呈略偏宽松状态,5月重点关注浙石化二期1#250万装置投产情况。 表3:亚洲PX装置动态(单位:万吨)

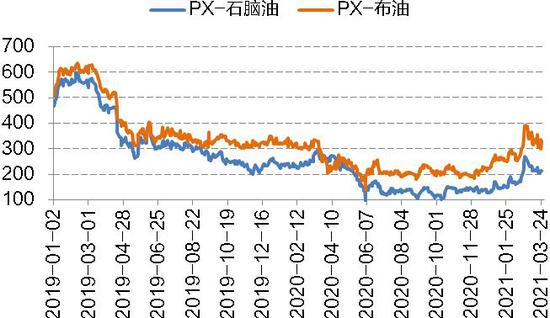

资料来源:卓创,国信期货 随着油价调整及供需变化,3月份PX价格震荡回落,但裂解价差已脱离去年底部区域,当前PX/石脑油、PX/布油价差修复至210、330美元附近。 图9:上游原料价格

数据来源:wind,国信期货 图10:裂解价差

数据来源:wind,国信期货 去年11月以来,国际油价持续震荡上行,化工产业链成本显著抬升,而PX裂解价差修复进一步放大PTA成本推涨效应。目前来看,偏宽松的供需环境将抑制PX裂解价差向上拓展的空间,而原油在OPEC+减产利好兑现后转为震荡调整,虽然短期PTA成本支撑仍在,但推涨的预期有所弱化,未来成本端波动仍依赖于油价及PX裂解价差变化。 图11:PTA成本及加工费

数据来源:wind,国信期货 图12:PTA及布油走势

数据来源:wind,国信期货 三、结论及建议 供应方面,二季度PTA检修集中在4月份,其中四川能投、恒力石化、嘉兴石化、新凤鸣计划4月份检修,利万化学、宁波台化及洛阳石化计划在5-6月检修。鉴于当前偏低的加工费,以及存量高库存压力,PTA工厂落实检修计划的概率较高,预计4月份行业维持偏低负荷运行,供应端利好有望延续,但随着检修季结束及新产能释放,二季度后半段市场供应压力将再次凸显,建议密切跟踪PTA工厂检修变化。 需求方面,聚酯工厂在高利润环境下保持高开工,江浙织机负荷亦处高位,有利于PTA库存去化,但节后终端囤货较多,且高价原料抑制需求释放,聚酯产销疲软库存快速累积,短期形成需求负反馈。二季度来看,4月份后织机开工逐步下滑,市场步入季节性淡季,这势必也会影响到聚酯及PTA的需求,短期重点关注原料价格回落后需求能否顺利跟进,中期看终端消费复苏情况。 成本方面,偏宽松的供需环境将抑制PX裂解价差向上拓展的空间,而原油在OPEC+减产利好兑现后转为震荡调整,短期PTA成本支撑仍在,但推涨的预期有所弱化,未来成本端波动仍依赖于油价及PX裂解价差变化。 综合来看,4月PTA检修利好有望延续,而需求在经历传统旺季后季节性转弱,二季度后半段供需压力可能再次凸显,未来市场核心驱动力仍在成本端,紧盯油价及PX裂解价差变化。 风险提示:装置检修不及预期、宏观市场波动。 国信期货 贺维 |

|

|  |

|