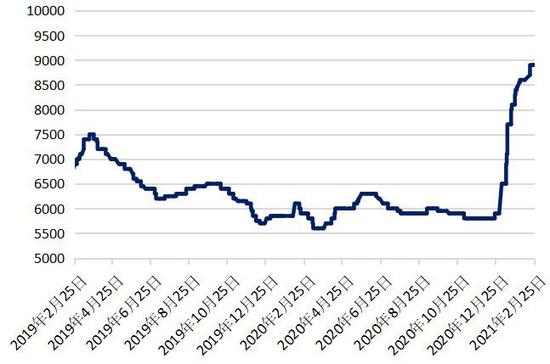

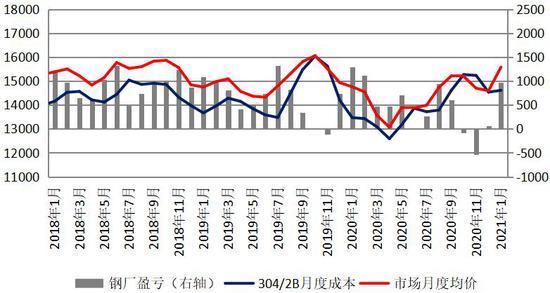

第一部分 内容摘要 ◆预计3月份国内钢厂304热轧成本在15300元/吨附近,市场现货售价16200元/吨以上,则现货端的利润持续,而对应的钢厂3月钢厂盘价13300-13700元/吨的区间,则3月份部分钢厂或面临亏损,实时成本而言钢厂仍有利润空间 ◆在钢厂利润延续的影响下,预计3月国内300系供给有望小幅增长,而钢厂交仓需求有所减缓,叠加前期仓单资源将不断外流,则供给端的前期偏紧状态或将逐渐改观,需求端再度叠加了海外需求复苏带动中国不锈钢出口需求增加 ◆国内镍铁供给或面临矿供给的快速下降,带来的短期镍铁的供需错配;铬铁的供给边际或有进一步收紧的可能,海外高碳铬铁报价仍高于国内。成本驱动将是3月不锈钢市场最大的不确定性,或将带动3月价格重心继续抬升,而供需矛盾或趋于缓和 第二部分 行业要闻 1.欧盟对印度和印尼冷轧不锈钢板材启动反倾销补贴调查 2月17日,欧盟执委会透过官方公报宣布对印度和印尼冷轧不锈钢板材启动反补贴调查,本次调查由欧洲钢铁协会(Eurofer)代表本土不锈钢业者申请。 2.春节期间广东宏旺与广东甬金满负荷运转 据市场消息,春节期间,广东宏旺采取“工厂不放假,产线不停机”措施,以日产4000吨不锈钢卷的生产速度,进行满负荷生产。与此同时,广东甬金公司每天可生产不锈钢板1300多吨。两家企业皆处于满负荷运转状态。 3.印度暂停对来自中国的不锈钢板卷征收反补贴税 2021年2月1日,印度财政部税收局公布,自2021年2月2日起至2021年9月30日暂停对原产于或进口自中国的热轧和冷轧不锈钢板(Hot Rolled and Cold Rolled Stainless Steel Flat Products)征收反补贴税。 4.青拓科技850mm冷轧项目投产 2021年1月26日,由中国重型机械研究院股份公司设计成套的青拓冷轧科技850mm不锈钢精密带二十辊冷轧机组试车成功,试轧第一卷不锈钢即为合格产品。青拓冷轧科技850mm不锈钢精密带二十辊冷轧机组主要用于高精度极薄不锈钢带的生产,机组最大速度600m/min,最薄成品厚度0.07mm。 第三部分 现货价格 1.原料市场价格 图1:国内高碳铬铁出厂价(元/50基吨)

数据来源:银河期货、wind资讯 图2:国内NPI出厂价(元/镍;元/吨)

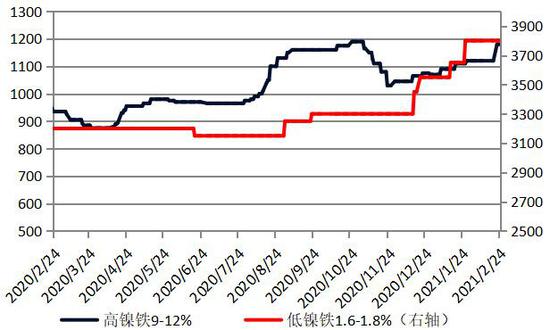

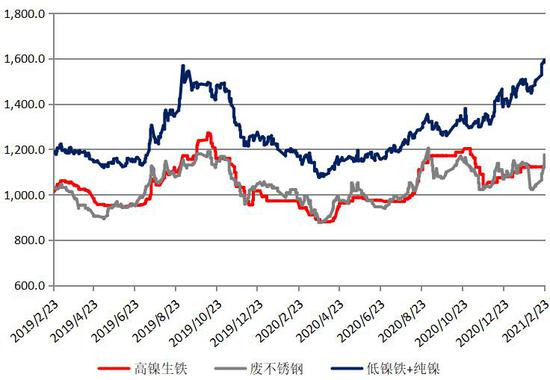

数据来源:银河期货、wind资讯 2月,国内高碳铬铁报价整体表现为继续上涨,当前国内主流市场报价8900元/50基吨左右,月度累计上涨5.33%。铬铁行情的大幅上涨,主要是受主产区内蒙地区的限电及环保政策影响;同时,铬铁的拉涨情绪传导至铬矿,进而逐渐抬升铬铁成本。2月乌兰察布地区电力有结余增补至3月使用,将使得电力供给有所宽松,预计3月高碳铬铁现货行情或将高位小幅回落。 镍铁方面,2月份国内高、低镍铁价格走势整体表现为上涨,高、低镍铁月均环比涨幅为2.10%和4.74%。 高镍铁价格的上涨,一方面,不锈钢厂采购节奏的恢复之于镍铁的传导;再者,镍价的连续上涨,对于镍矿、镍铁行情有所传导,镍铁长成本承压延续,且后续仍有减产预期。不排除3月份国内高镍铁较纯镍的贴水小幅收窄的可能。 2月,低镍铁行情整体表现为小幅上涨。主要是受前期低镍矿、焦炭(2294, 116.50, 5.35%)等成本的高企影响,但随着200系检修产能的恢复,或将对低镍铁价格有所进一步支撑。预计3月分国内低镍铁行情或将保持平稳状态。 2.不锈钢市场价格 图3:国内不锈钢现货价格(元/吨)

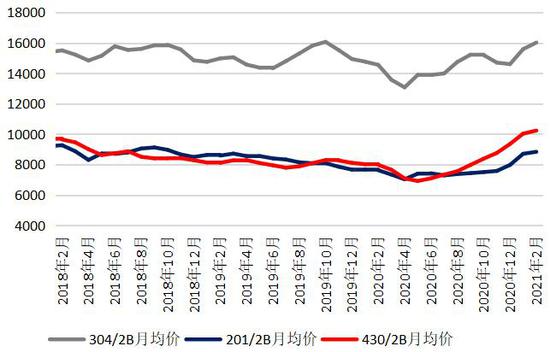

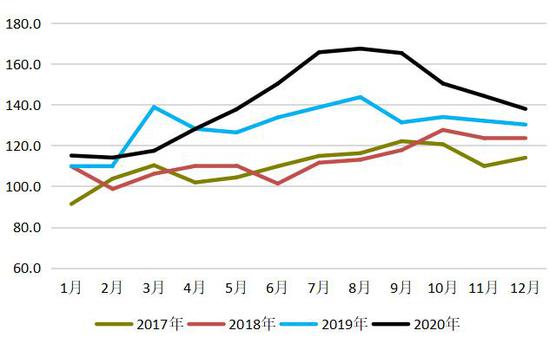

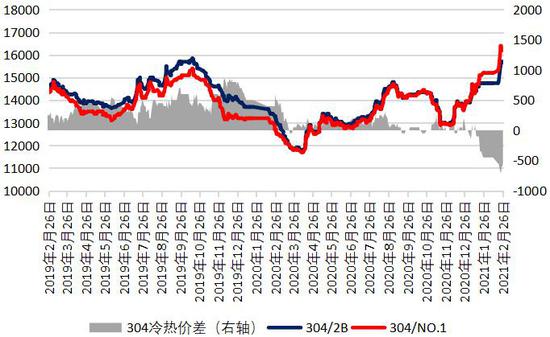

数据来源:银河期货、wind资讯 2月份,不锈钢现货价格走势表现为共振式上涨。304、201及430冷轧月度均价环比分别2.77%、1.51%和2.01%。 从月内各系别现货价格的运行情况来看,304表现为连续上涨,其中304走势主要受供需因素影响,海外需求的超预期叠加主流钢厂的交仓需求,使得供需失衡,现货端快速上涨,同时,原料端的铬铁连续大幅拉涨,带动成本上涨。201的上涨主要是受成本因影响,低镍铁、铬铁、电解锰、铜等原料亦表现为大幅上涨,焦炭价格也处于高位。430行情的连续上调,一方面,是受成本端的铬铁、生铁价格的上涨;再者,需求端的家电尤其是在出口领域表现超预期。 预计3月份国内各系别不锈钢行情将表现为分化,304走势或将表现为高位震荡后的窄幅回调,201或将受成本影响而持稳运行,430行情或将逐渐趋稳。 第四部分 库存 1.不锈钢库存 图4:主要不锈钢市场库存(万吨)

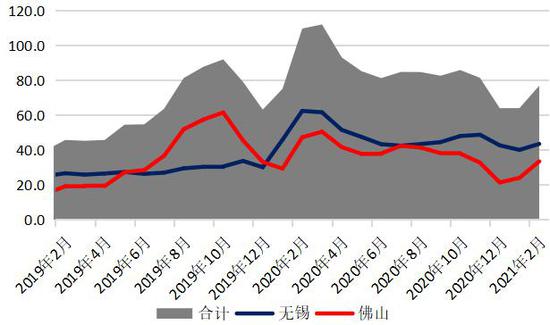

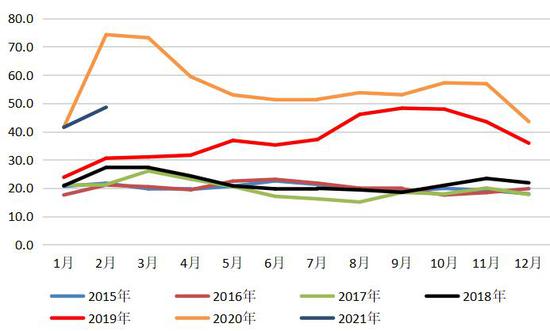

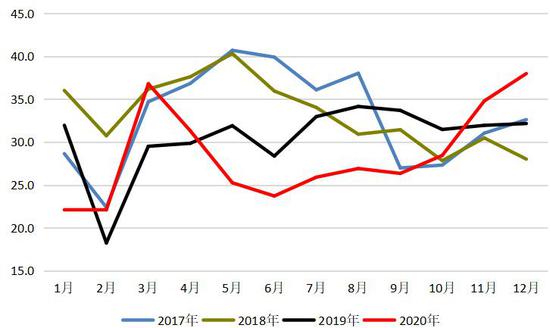

数据来源:银河期货、wind资讯 图5:300系不锈钢库存(万吨)

数据来源:银河期货、wind资讯 据不完全统计,至2月中旬无锡和佛山地区的不锈钢库存76.93万吨,月度环比增长20.15%。库存的增长主要是由于季节性因素,春节因素带来的市场交易频率下降,表现为无锡和佛山市场全系别产量的增长。 就佛山、无锡市场的300系库存而言,2月中旬的库存保持在48.58万吨,较1月底增长17.09%。佛山市场的300系冷轧库存增幅明显,其中,德龙304冷轧增量较为明显。预计后期市场300系库存有望逐步下降。 第五部分 不锈钢月度供需 1.不锈钢供应 图6:国内不锈钢产量(万吨)

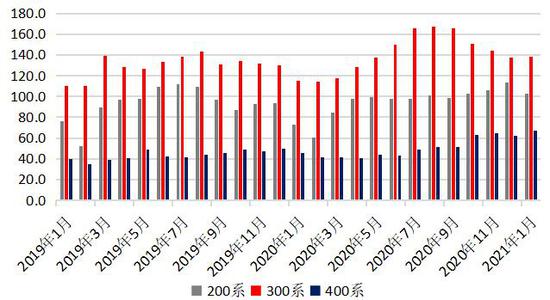

数据来源:银河期货、wind资讯 图7:国内300系不锈钢产量(万吨)

数据来源:银河期货、wind资讯 1月份,国内不锈钢产量308.56万吨,产量连续小幅下降,环比下降1.69%。其中,200系产量102.79万吨,环比下降9.58%;300系产量138.71万吨,环比增长0.56%;400系产量67.06万吨,环比增长7.74%。 1月份,国内300系不锈钢粗钢产量为138.71万吨,环比增长0.56%,同比增长20.56%。国内300系产量的环比小幅增长。受春节假期因素影响,预计2月份300系不锈钢产量整体或将表现小幅下降,而3月份不锈钢有望表现为增长。 2.不锈钢进、出口 图8:不锈钢进出口(万吨)

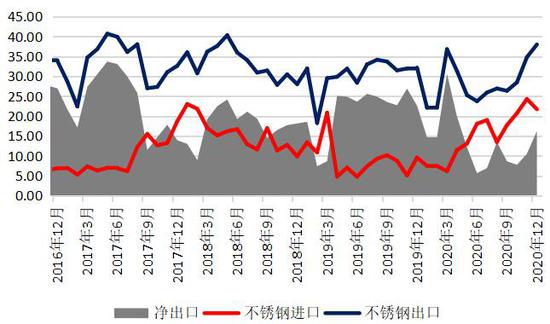

数据来源:银河期货、wind资讯 图9:不锈钢出口同比(万吨)

数据来源:银河期货、wind资讯 2020年12月,国内不锈钢净出口量为16.26万吨,环比增长54.71%,净出口数据连续两个月增长。净出口数据的环比增长主要是受进口下降而出口增长影响。 12月,国内不锈钢出口量为37.98万吨,环比增长9.17%,出口环比增长主要是板卷、型材、带材出口的不同程度的增长影响。人民币的连续升值一定程度上抑制了市场出口积极性。 3.不锈钢表观消费 图10:国内不锈钢月度表观消费量(万吨)

数据来源:银河期货、wind资讯 2月份,国内不锈钢商品材表观消费量或将表现为小幅下降。国内不锈钢表观消费的下降主要是受不锈钢出口的下降影响,同时系别上200系不同程度的产量下降。2月的库销比有望抬升,主要是受春节期间消费下降影响。3月份随着市场交易的恢复,及钢厂利润的延续,则预计3月份表观消费有望抬升。 第六部分 成本 1.镍原料的经济性比较 图11:镍原料经济性比较(元/镍)

数据来源:银河期货、wind资讯 2月份,国内镍原料经济性的顺序延续,表现为“高镍铁>废不锈钢>‘低镍铁+镍板’”,高镍铁价格的持稳,节前高碳铬铁价格上涨而废不锈钢行情平稳,使得废不锈钢的经济性抬升,而节后废不锈钢价格的补涨,使得废不锈钢经济性再度回落。当前镍铁较纯镍贴水的扩大,将使得NPI的经济性保持,铬铁的供给的不确定性,将使得废不锈钢需求进一步增长,势必将对废不锈钢行情产生支撑,与之对应的经济性也将随之下降。 2.304冷轧生产成本 图12:304不锈钢冷、热轧价格比较(元/吨)

数据来源:银河期货、wind资讯 图13:304/2B不锈钢价格月度盈亏(元/吨)

数据来源:银河期货、wind资讯 2月,不锈钢现货行情表现为单边上涨,月内304冷、热轧现货价格累计上涨900-1000元/吨左右。现货行情的连续上涨,一方面是受需求端的超预期影响;再者,原料成本大幅增长,带动成本转嫁影响;第三,主力钢厂的交仓需求放大了表需的体量。随着钢厂交仓节奏的放缓及仓单的外流,预计后期现货情绪或将逐渐平复。 2月,根据模型测算,304月度冷轧完全成本为15540元/吨,市场现货切边报价在16200元/吨附近,钢厂利润阶段性的恢复。3月钢厂原料招标价或将继续上涨,但对应钢厂3月接单冷轧13700-14800元/吨附近的现况,接期单的钢厂成本压力较大,现货端的利润空间仍存。 第七部分 后市展望 ◆预计3月份国内钢厂304热轧成本在15300元/吨附近,市场现货售价16200元/吨以上,则现货端的利润持续,而对应的钢厂3月钢厂盘价13300-13700元/吨的区间,则3月份部分钢厂或面临亏损,实时成本而言钢厂仍有利润空间 ◆在钢厂利润延续的影响下,预计3月国内300系供给有望小幅增长,而钢厂交仓需求有所减缓,叠加前期仓单资源将不断外流,则供给端的前期偏紧状态或将逐渐改观,需求端再度叠加了海外需求复苏带动中国不锈钢出口需求增加 ◆国内镍铁供给或面临矿供给的快速下降,带来的短期镍铁的供需错配;铬铁的供给边际或有进一步收紧的可能,海外高碳铬铁报价仍高于国内。成本驱动将是3月不锈钢市场最大的不确定性,或将带动3月价格重心继续抬升,而供需矛盾或趋于缓和。套利方面,前期现货拉涨幅度过大,带动基差扩大,在基差走扩的情况下则可尝试做空基差(多盘面抛现货)操作 银河期货 王颖颖 |

|

|  |

|