摘要 2021年2月,郑棉(15020, -270.00, -1.77%)主力2105价格强势上涨,随着全球经济回升,市场对棉花

需求改善乐观情绪高涨,加之就地过年政策指引下,下游纺织订单需求恢复快于往年同期,郑棉跟随外棉同步上行。展望于3月,美棉走势强劲将对国内棉花市场有所带动,加之下游仍处于春季服装需求小旺季,纺织订单量仍排至3月附近,预计后市仍保持高位运行。 风险提示:1、宏观经济情况 2、产区天气状况 3、中美贸易 4、下游纺企订单量 一、市场回顾 国际棉价走势回顾:2021年2月,ICE美棉5月合约价格大幅上涨,至逾两年来最高水准,月度涨幅超10.0%。主要因美国农业部在其月度供需报告中下调全球20/21年度棉花年末库存预估及持续上调消费量及出口量。与此同时,美棉出口销售保持强劲态势,推动ICE期棉指数逐步走高。 国内棉市走势回顾:郑棉主力2105价格与ICE期棉价走势保持一致性,受宏观环境向好及美棉价格上涨的背景下,国内就地过年政策的指引下,下游纺织需求恢复快于往年同期,叠加春季服装旺季的阶段性补货,郑棉2105合约价格创年内高点17080元/吨。 ICE美棉5月合约日线走势图

数据来源:文华财经 郑州棉花2105合约日线走势图

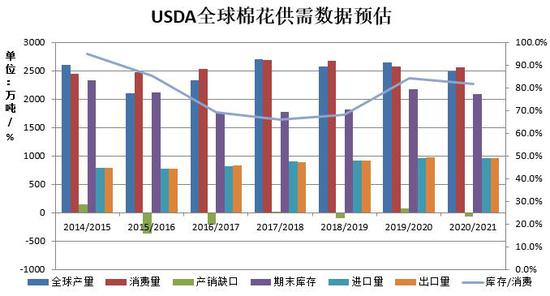

数据来源:文华财经 二、20/21年度全球棉市供需面 1、USDA报告:2020/21年度全球期末库存持续下调、消费量持续上调 美国农业部公布的2月全球棉花供需报告中:美国农业部公布的2月全球棉花供需报告中:2020/21年度全球总产量预期较上月调增27.8万吨至2485.3万吨,消费量预期调增32.2万吨至2552万吨,进口贸易量调增7.9万吨至956.1万吨,全球期末库存量调减12.7万吨至2084.5万吨。2020/21年度,全球棉消费、产量上调,期末库存下调,整体usda供需报告相对利多于棉市。 关于美棉数据:2020/21年度美棉供需预测显示,较上月相比,出口量略有上调,期末库存量下调。产量和国内使用量不变。出口量上调5.45万吨,至337.5万吨。期末库存预计为93.6万吨,相当于总用量的24%。陆地棉年度均价预计为每磅68美分,与1月份持平。

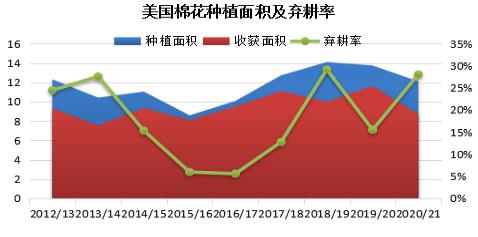

数据来源:USDA、瑞达期货研究院 2、美国棉花种植面积或缩减 据USDA报告显示,2020年美国的种植面积继续减少,其棉花收获面积也有大幅度的调减,弃耕率达到28%。据当地部分调研种植意向的人士分析,预期种植面积仍会有所减少。主要原因是玉米(2710, -8.00, -0.29%)、大豆(5855, 104.00, 1.81%)价格不断追高,大豆价格触及2014年年中来的高值,而玉米的价格更是2013年来7月份以来的最高值。

数据来源:USDA、瑞达期货研究院 三、新年度国内棉花供需情况 1、中央一号文件涉及内容利好棉市 2020年12月,中国棉花协会对全国13个省市和新疆生产建设兵团共2771个定点农户进行了2021年首次植棉意向调查。调查结果显示:全国植棉意向面积为4483.60万亩,同比减少2.17%,其中新疆棉农植棉意向减少0.85%,黄河流域和长江流域意向分别减少7.12%和6.00%。意向下降的主要原因是各棉区2020年的棉花补贴尚未落实及来年补贴政策不明朗,导致棉农植棉积极性不高。内地2020年棉花减产幅度较大,特别是长江流域,棉花受灾较重,总体收益不高,近三成的监测户植棉意向不明,仍在徘徊观望。 此外,2021年中央1号文件提出加强农业种质资源保护开发利用,加快第三次农业物种资源、畜禽种质资源调查收集。对育种基础性研究及重点育种项目给予长期稳定支持。20/21年度新疆棉种植出现重产不重质量的现象,导致优质棉花稀缺严重,预计对棉花育种方面加强控制,保证棉花供应的同时保证质量。

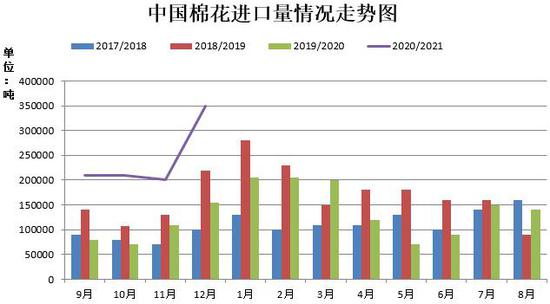

数据来源:国家棉花市场监测系统 2021年1月中国棉花协会对全国12个省市和新疆自治区共2771个定点农户进行了棉花交售进度情况的调查。调查结果显示:临近春节,国内棉花价格上涨,棉农交售积极,按照被调查户产量及采摘、交售量计算,截至1月31日,全国棉花交售进度为99.06%,同比高0.5个百分点;棉花交售平均价格为6.7元/公斤,同比上涨14.33%,环比上涨3.08%。分区域看,新疆交售已经结束,内地棉花交售进度已过九成,快于去年同期。 2、港口棉库存维持居高水平 据隆众资讯调研数据来看,当前进口棉港口库存量达到58.6万吨附近,其中青岛港及周边仓库有34.8万吨附近。港口进口棉数量有明显增加,一则因前期进口资源陆续到港,再则正值春节休市之际,进口棉实单交易量稀少。当前棉花市场处于逐步恢复阶段,下游接盘积极性不高,主因棉花资源报盘价格明显提涨以及纱线企业自身有节前储备货源可用,预计在元宵节过后市场交易才将逐步恢复正常。2020年12月我国棉花进口量35万吨,较上月增加75%,较去年同期增加1.33倍。2020年我国累计进口棉花216万吨,同比增加17%。12月棉花进口量仍远高于去年同期水平,由于进口利润可观,市场对进口棉需求持续向好。 纱线方面,国内外价差缩窄,对于消费刺激的边际效用递减,当价差无法进一步压制进口纱时,棉纱进口稳定在200万吨。2020年12月我国棉纱进口量18万吨,较去年同期增加了4.3%,环比增加了5.88%。2020年我国累计进口棉纱190万吨,同比减少2.70%。总的来看,12月棉纱进口量同环比增加,利空纱市。

数据来源:海关总署、瑞达期货研究院

数据来源:WIND、瑞达期货研究院

数据来源:WIND、瑞达期货研究院 3、纺企产销率仍处上升状态 纱布产销方面,据中国棉花预警信息系统对全国90家定点纺织企业调查显示,截至2月初,被抽样调查企业纱产销率为95.4%,环比上升0.5个百分点,同比提高22.5个百分点,比近三年同期平均水平提高7.6个百分点;库存为20.8天销售量,环比减少2.4天,同比减少12.6天,比近三年同期平均水平低3.5天;布产销率为82.1%,环比下降0.6个百分点,同比上升17.7个百分点,比近三年同期平均水平低2.3个百分点;库存为39天,环比增加0.1天,同比减少21.7天,比近三年同期平均天数低7.4天。受就地过年政策影响,企业纱线、坯布产销率同比提高,并高于近三年同期水平。据悉目前纺织企业订单已经排满至2021年2月份左右,市场对后市纺织需求悲观情绪逐渐转好,后市阶段性补库备货的可能性较大。 2018年度以来纺织企业纱库存折天数走势

数据来源:中国棉花信息网 2018年度以来坯布库存折天数走势

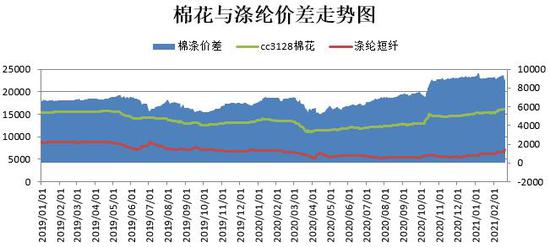

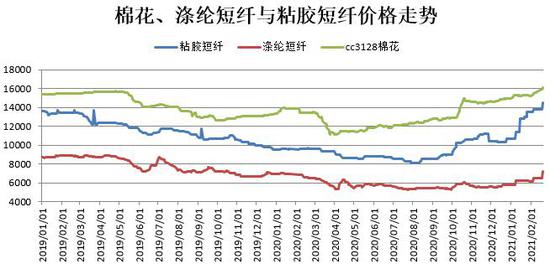

数据来源:中国棉花信息网 4、三大纺织原料价格同步上涨 替代品方面:涤纶短纤是合成纤维中的一个重要品种,产品主要用于棉纺行业,并与棉花、粘胶短纤并称为棉纺行业的三大原材料。截止2021年2月下旬,棉花与粘胶短纤价差由2500元/吨下降至1600元/吨,两者价差扩小幅缩窄900元/吨56.25%,主要因人棉纱行业顺利开机重启当中,粘胶短纤马上执行节前订单发货,工厂实物库存仍会转下,溶解浆4月底之前运输相对紧张的态势亦限制工厂的预售力度,使得粘胶短纤价格上涨幅度超过其他纺织现货价格。 而棉花与涤纶短纤现货价差幅度变化弱于粘胶,棉涤价差从9100元/吨缩小至8900元/吨附近,价差缩窄200元/吨或2.0%。粘胶短纤方面,粘胶短纤主流大厂仍未对2月长协放开签单,业者心态谨慎观望,担忧新价价格偏高超出承受预期,预计后市粘胶短纤价格上涨空间受限。 涤纶短纤方面:假期因寒潮天气导致美国原油产量下滑,欧美疫苗积极推进,以及PX近期PX供需紧张,叠加成本端变动,导致涤纶短纤价格上涨。但相比棉花、粘胶短纤等棉纺原料的持续上涨,涤纶短纤目前涨幅偏弱。后市来看,直纺短纤工厂超卖现象较为严重,加之商家心态普遍乐观的情况下,整体购销良好氛围将延续。综合而言,利好占据主导的情况下,2月底至3月份短纤价格易涨难跌。

数据来源:布瑞克、瑞达期货研究院

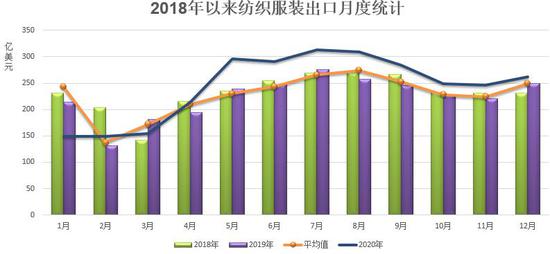

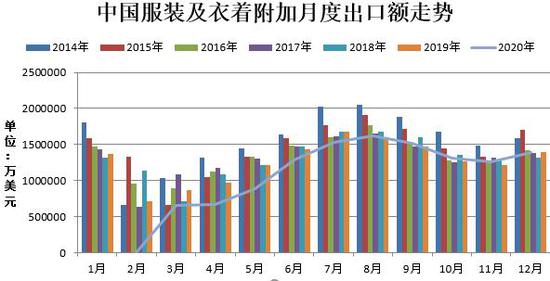

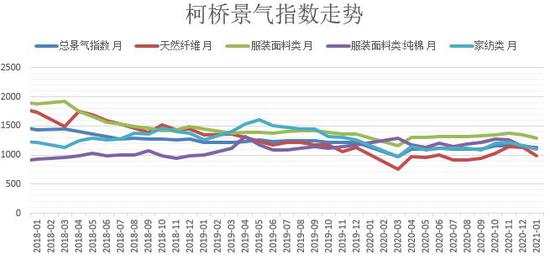

数据来源:布瑞克、瑞达期货研究院 5、纺织行业景气度良好,出口需求稳定 2021年1月开始,国民经济保持稳步复明显,下游纺织需求订单在一季度基本处于饱和状态,利好于棉市。2020年12月,我国纺织品服装出口额为262亿美元,环比增加6.55%,同比增加4.99%。2020年1-12月纺织品服装出口额累计值为2914.5亿美元,同比增加8.66%。其中2020年1-12月我国出口纺织纱线、织物及制品1538.394亿美元,同比增长29.2%。2020年1-12月我国出口服装及衣着附件1373.823亿美元,同比下降6.4%。2020年12月纺织品服装出口继续增长,其中纺织品出口增速尤为明显。2020年在“稳外贸”政策的支持下,中国纺织品服装出口实现较快增长,主要是口罩等防护类出口大增,抵消了部分服装出口的下降。随着多国陆续开始接种疫苗,后期需求仍存一定转好可能。

数据来源:海关总署、瑞达期货研究院

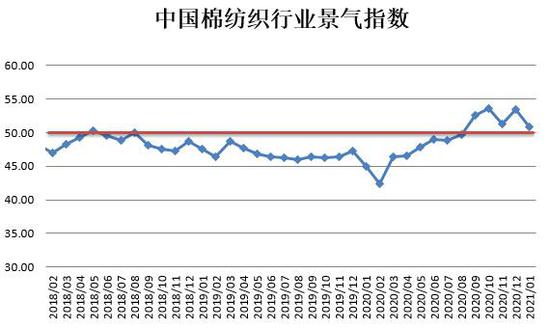

数据来源:WIND、瑞达期货研究院 整体来看,1月,中国棉纺织行业景气指数50.80。原料方面,市场价格涨幅扩大,企业继续增加原料库存,原料采购量上升;产销存方面,企业陆续开始安排放假,生产有所放缓。纺纱厂订单良好,基本可排至4-5月份,市场价格坚挺;织布厂订单以内销为主,订单可维持1-2个月,以小批量多品种为主。考虑到国内疫情得到有效控制,加之2月受就地过年政策影响及国内气温回暖迅速的背景下,下游春季服装需求补货增加,预计纺织行业景气度仍保持向好局面。

数据来源:国家统计局、瑞达期货研究院

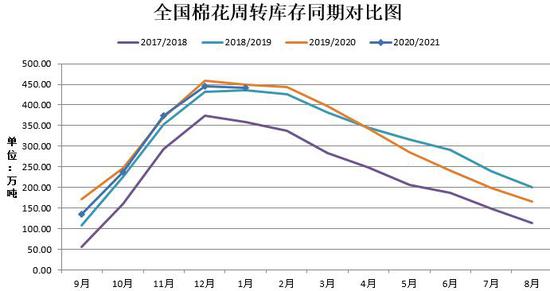

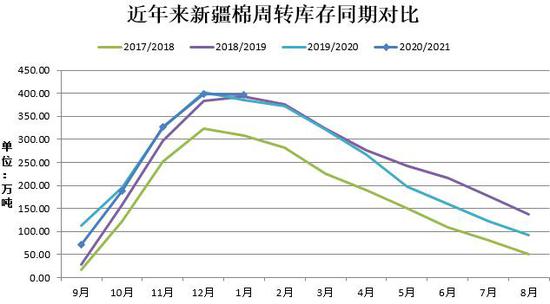

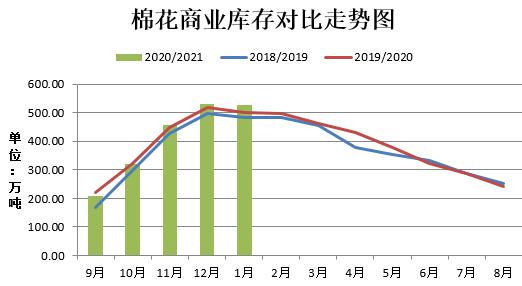

数据来源:国家统计局、瑞达期货研究院 四、国内棉花库存进入下降周期 1、20/21年度棉花商业库存首月出现下降 据中国棉花协会棉花物流分会对全国18个省市的152家棉花交割和监管仓库调查数据显示:1月底全国棉花周转库存总量为442.07万吨,较上月减少2.42万吨,低于去年同期6.62万吨。纺织下游订单充裕,加上为春节备货,企业加大了对原料的采购力度,市场整体购销活跃。1月末国内棉花周转库存小幅回落,为年度内首次下降。

数据来源:WIND、瑞达期货研究院

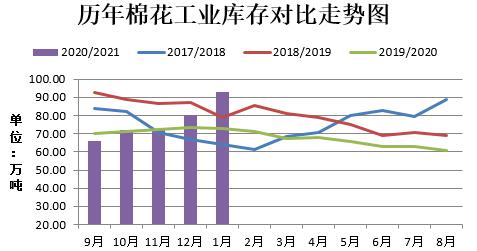

数据来源:WIND、瑞达期货研究院 工业库存方面:截至1月31日,纺织企业在库棉花工业库存量为93.05吨,较上月底上升12.82万吨,同比增加20.4万吨。其中:18%的企业减少棉花库存,44%增加库存,38%基本保持不变。纺织企业由于订单较为充足,下游需求端备货意愿较强。 商业库存方面,截至1月底,全国棉花商业库存总量约525.36万吨,较上月减少3.91万吨,减幅0.73%,高于去年同期10.62万吨。商业库存总量为近六年历史峰值,但1月棉花商业库存为20/21年度首度下降月份,可见市场最大供应期已过,对棉市施压在减弱。

数据来源:WIND、瑞达期货研究院

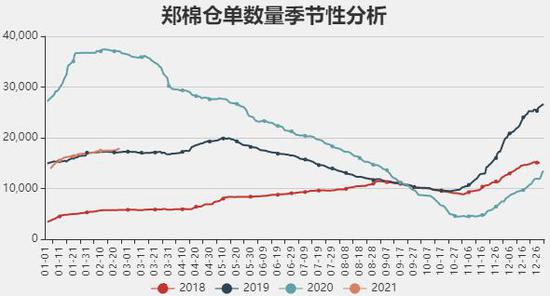

数据来源:WIND、瑞达期货研究院 2、郑商所棉花仓单注册量加速形成 截至2021年2月24日,郑交所棉花仓单加有效预报总量为22995张,月度环比增加3949张,共计约91.98万吨,随着时间效应的影响,加之盘面套期保值量的增加,郑棉仓单注册量大增,且20/21年度郑棉仓单库存高于2018年及2019年同期水平,棉花仓单库存累库加快,对棉价形成一定压力。

数据来源:郑商所、瑞达期货研究院 3、新一轮收储启动条件将现 国家粮食和物资储备局、财政部发布公告称,自2020年12月1日起国家收储棉花50万吨。轮入时间为2020年12月1日至2021年3月31日的国家法定工作日。本次国储轮入对棉花利多影响受限,主要原因如下:1、由于轮入期间,当内外棉价差连续3个工作日超过800元/吨时,暂停交易;当内外棉价差回落到800元/吨以内时,重新启动交易。由于目前国内外棉价差在1000元/吨以上,此机制限制轮入;2、国储轮入50万吨,基本符合前期市场预期值;3、本次对轮入棉花要求颜色级白棉3级及以上、长度级28mm及以上、马克隆值级B级及以上的比例均不得低于80%,而新年度棉花质量相对比去年较差,或使得交储数量受限。 截止2月底国内外棉价差仍超800元/吨以上,但已降至1000元/吨以内,若国内棉继续大幅上涨,有可能使得内外棉价差回落至800元/吨之内。

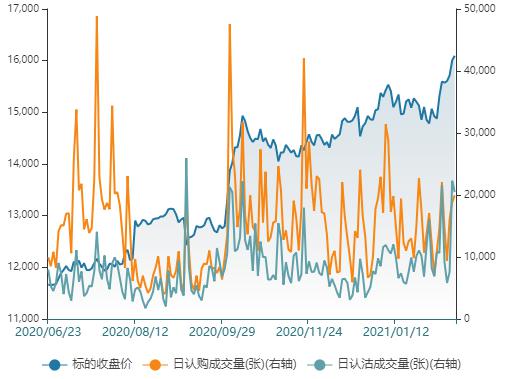

数据来源:中国棉花网、瑞达期货研究院 五、棉花期权方面 1、期权流动性分析 棉花平值期权标的合约价格呈“脉冲式”走势,期权市场成交量和持仓量变化亦相应同向变化,期权市场成交分布明显偏上,成交量PCR和持仓量均在60%上方,市场看空情绪开始增加。从市场中期情绪来看,2月棉花平值期权持仓量PCR逐步上扬,而成交量PCR呈急速回落后回升。此外棉花期权平值合约认购收益率呈正向上升,认沽收益率值呈现负值,且走势正向分化明显,表明市场看多情绪高涨。 图1:标的为CF2105合约期权成交量走势

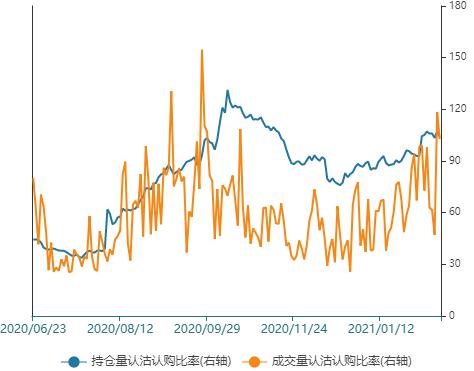

数据来源:WIND、瑞达期货研究院 图2:标的为CF2105合约期权成交量及持仓量认沽认购比率

数据来源:WIND、瑞达期货研究院 图3:棉花期权平值合约认沽收益率和认购收益率走势

数据来源:WIND、瑞达期货研究院 2、期权波动率角度分析 期权标的为CF2105合约波动加剧的同时,期权市场隐含波动率持续上行。目前棉花平值期权隐含波动率为21.1%左右,相比上个月隐含波动率25.8%上涨了2.55个百分点,处于历史偏高水平。考虑到棉市企业逐步复工,且在春季服装旺季的提振下,下游纺织需求恢复快于往年同期,预计后市棉花期权隐含波动率维持居高水平,建议建议波动率交易者暂时观望。 图4:棉花平值期权隐含波动率期限结构图

数据来源:WIND、瑞达期货研究院 六、3月棉花市场行情展望 美国农业部公布的2月全球棉花供需报告中:2020/21年度全球总产量预期较上月调增27.8万吨至2485.3万吨,消费量预期调增32.2万吨至2552万吨,进口贸易量调增7.9万吨至956.1万吨,全球期末库存量调减12.7万吨至2084.5万吨。2020/21年度,全球棉消费、产量上调,期末库存下调,整体usda供需报告相对利多于棉市。 国内方面,2021年中央1号文件涉及棉花突出的是:20/21年度新疆棉种植出现重产不重质量的现象,导致优质棉花稀缺严重,预计对棉花育种方面加强控制,保证棉花供应的同时保证质量,利多于棉市。供应方面,截至1月底,全国棉花商业库存总量约525.36万吨,较上月减少3.91万吨,减幅0.73%,高于去年同期10.62万吨。商业库存总量为近六年历史峰值,但1月棉花商业库存为20/21年度首度下降月份,可见市场最大供应期已过,对棉市施压在减弱。而消费端,伴随着下游企业的逐步复工,对棉花需求量将带来支撑作用。加上宏观通胀预期的带动及后期新年棉花种植预期下调的可能性,皆有利好释放。预计后市郑棉价格保持高位运行。 风险提示:1、宏观经济情况 2、产区天气状况 3、中美贸易 4、下游纺企订单量 瑞达期货 王翠冰 |

|

|  |

|