利多因素:1、中央一号文件涉棉内容提振多头行情。2、美国农业部USDA农业展望论坛,消费增幅或超产量增幅,带来下年度全球棉价上涨预期。3、美国农业部月度供需报告,全球棉花(15355, 55.00, 0.36%)消费量、贸易量均调增,期末库存调减。4、美国农业部下调新年度全球及美国棉花种植面积。5、国内棉花品质有所下降,优质棉资源将受到市场青睐。6、美元指数走软,利多商品。7、郑棉

持仓量大幅增加,美棉基金净多持仓大幅增加,两市增量资金介入明显。 利空因素:1、国内棉花产量和进口上调,新年度供应增加需求稳定。2、郑商所棉花仓单再度增加,但较去年同期大幅减少。 总体来看,郑棉期价整体上涨趋势不变,短期回调后还有再度上涨的可能,但随着价格的上涨,市场压力也将逐步增大,预计期价将处于高位振荡行情的可能性较大。 操作建议:原有多单可趁快速上涨择机获利了结,新单不宜追涨以回调做多滚动操作为宜。 风险提示:郑商所棉花仓单注册进度。中美贸易关系。全球疫情及经济形势。美元指数。 Part1 盘面回顾 郑州棉花CF2105合约日K线

数据来源:文华财经,Wind,格林大华期货 ICE棉花5月合约日K线图

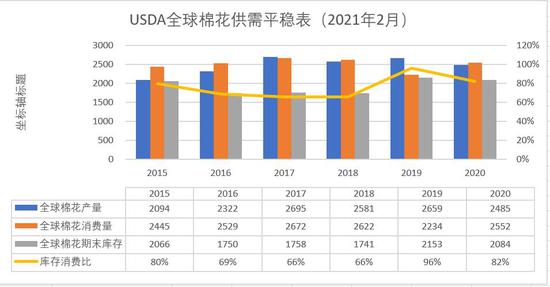

数据来源:文华财经,Wind,格林大华期货 美棉和郑棉在双双创出新高后回落,整体呈现强势调整行情态势。 Part2 本期分析 1.行情预判 国际市场美棉期价创出两年半新高后回落,整体上涨趋势明显,但短期获利压力明显增大,基本面上美国农业部下调全球棉花产量的同时上调了全球棉花消费量,期末库存相应下调,总体基本面形势利多,美棉期价在短期回调后不排除再次试探高点的可能。 国内市场郑棉期价大幅上涨创出两年半新高,整体强势格局明显,中央一号文件有关涉棉内容带来短期利多提振。基本面上,国内棉花产量增加,进口量也预期增加,对补足国内棉花需求缺口有较大帮助。季节性影响看,棉花市场即将进入消费淡季,随后市场季节性压力将有所增大,同时在保障棉花产业供给的政策指导思想下,预计国内新年度棉花种植面积至少将保持在上年水平的可能性较大。 总体来看,郑棉期价整体上涨趋势不变,短期回调后还有再度上涨的可能,但随着价格的上涨,市场压力也将逐步增大,预计期价将处于高位振荡行情的可能性较大。操作上原有多单可趁快速上涨择机获利了结,新单不宜追涨以回调做多滚动操作为宜。 2.供需分析 利多因素: 1)中央一号文件,保障棉花产业供给安全。 2月21日,2021年中央一号文件《中共中央国务院关于全面推进乡村振兴加快农业农村现代化的意见》正式公布,这是21世纪以来第18个指导“三农”工作的中央一号文件。 今年的中央一号文件直接涉棉有两点,第一,“加快推进农业现代化”中,提升粮食和重要农产品供给保障能力中,要求“深入实施重要农产品保障战略,完善粮食安全省长责任制和“菜篮子”市长负责制,确保粮、棉、油、糖、肉等供给安全。”第二,坚决守住18亿亩耕地红线,“明确耕地利用优先序,永久基本农田重点用于粮食特别是口粮生产,一般耕地主要用于粮食和棉、油、糖、蔬菜等农产品及饲草饲料生产。” 两点内容共同凸显的是,棉花作为重要农产品,要确保种植稳定,供给安全。 2)美国农业部USDA农业展望论坛,消费增幅或超产量增幅,带来下年度全球棉价上涨预期。 根据USDA农业展望论坛发布数据,2021/22年度全球棉花总产预期2602万吨,同比(2485万吨)增加近5%。消费量预期2656万吨,同比(2552万吨)增加4%。全球棉花进出口贸易量预计在956万吨,同比持平。在产不足需的预期之下,全球棉花期末库存预计持续下降,在2029万吨,同比(2084万吨)减幅近3%;库存消费比将下降6.4%至76.4%。基于以上在消费持续恢复加持之下期末库存下降的预期,下年度国际棉花现货均价预计将上涨7美分至90美分/磅。

3)美国农业部月度供需报告,全球棉花消费量、贸易量均调增,期末库存调减。 美国农业部(USDA)2021年最新发布的2月份全球棉花供需预测报告,2020/21年度全球棉花总产2485.2万吨,较上月调增27.8万吨,同比大幅减少173.6万吨;全球消费量2551.9万吨,环比调增32.3万吨,同比大幅增加317.9万吨;进出口贸易量约956.1万吨,较上月调增8万吨,同比增加70.4万吨。全球期末库存2084.4万吨,环比调减12.7万吨,同比减少69.4万吨。

数据来源:WIND,中国棉花信息网,格林大华期货 4)美国农业部下调新年度全球及美国棉花种植面积。

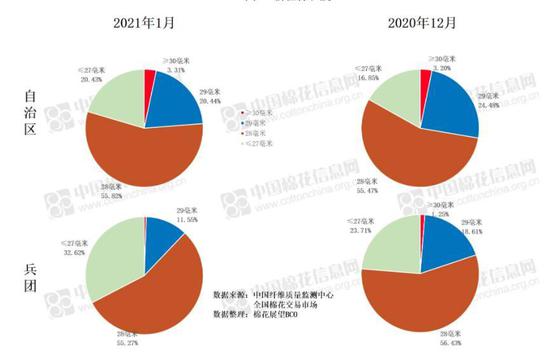

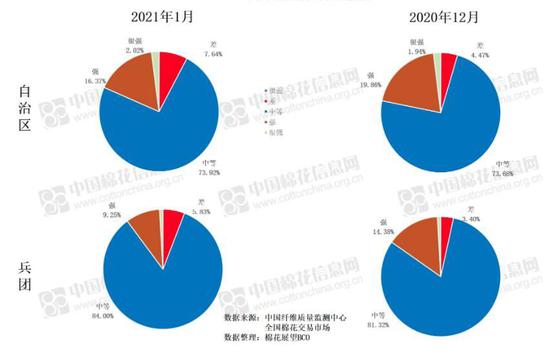

数据来源:WIND,中国棉花信息网,格林大华期货 5)国内棉花品质有所下降,优质棉资源将受到市场青睐。 根据中国纤维质量监测中心数据统计,2021年1月,新疆棉在颜色级与马值方面较上个月有所提升,而棉花长度、长度整齐度和断裂比强度环比有所下降。其中,白棉占比95.2%,环比增加1.5个百分点。平均长度28.45mm,环比下降0.09mm。平均断裂比强度值为27.74cN/dtex,环比下降0.23cN/dtex。马值(A+B)占比74.41%,环比提升4.12个百分点。平均长度整齐度81.98,环比下降0.11。 新疆棉长度

数据来源:WIND,中国棉花信息网,格林大华期货 新疆棉断裂比强度

数据来源:WIND,中国棉花信息网,格林大华期货 6)美元指数走软,利多商品。

数据来源:WIND,格林大华期货

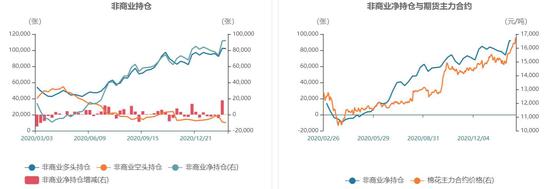

数据来源:WIND,格林大华期货 7)郑棉持仓量大幅增加,美棉基金净多持仓大幅增加,两市增量资金介入明显。 截止2021年2月25日,郑棉总持仓量达到78.5万手,较上月增加15万手左右,市场增量资金大量流入。

数据来源:WIND,格林大华期货 截止至2021年02月16日当周,ICE棉花非商业多头为101,955张,空头为9,949张,净持仓为92,006张,较上一周增加302张,较上月同期增加10102张;从季节性角度分析,非商业净持仓较近五年相比处于较高水平。

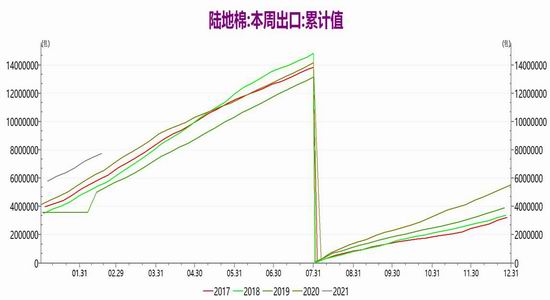

数据来源:WIND,格林大华期货 8)美棉出口销售数据利多,陆地棉装运创年度新高。 据统计,截至2021年2月18日,美国累计净签约出口2020/21年度棉花320.0万吨,达到年度预期出口量的96.38%,累计装运棉花185.5吨,装运率57.96%。其中陆地棉签约量为304.1万吨,装运率57.82%。皮马棉签约量为15.9万吨,装运9.6万吨,装运率为60.66%。 其中,中国累计签约进口2020/21年度美棉108.0万吨,占美棉已签约量的33.76%;累计装运美棉80.6万吨,占美棉总装运量的43.46%,占中国已签约量的74.60%。

数据来源:WIND,格林大华期货

数据来源:WIND,格林大华期货 利空因素: 1)国内棉花产量和进口上调,新年度供应增加需求稳定。 产量方面,根据全国棉花交易市场加工数据,截至2月8日本年度新疆棉累计加工量为558.13万吨,同比增幅12%左右,预计新疆总产继续上调33万吨至568万吨,全国总产环比调增33万吨至622万吨。

数据来源:中国棉花信息网 WIND,格林大华期货 进口方面,本年度前四个月我国共进口外棉97万吨,同比增加1.37倍,预计1月进口量仍将维持高位,考虑到后期支撑棉花进口增加的因素依然存在,将年度进口预期继续上调18万吨至225万吨。

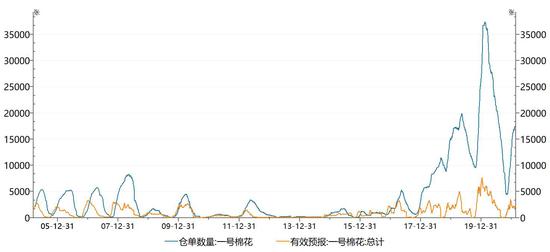

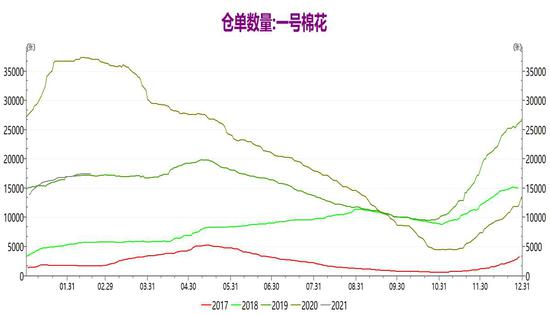

数据来源:中国棉花信息网 WIND,格林大华期货 2)郑商所棉花仓单再度增加,但较去年同期大幅减少。 截至2021年2月18日郑棉注册仓单+有效预报19952张,较上月增加931张,较去年同期的42796手,减少了22844手,减幅53%。

数据来源:中国棉花信息网,格林大华期货

数据来源:中国棉花信息网,格林大华期货 Part3 风险提示 郑商所棉花仓单注册进度。 中美贸易关系,美国涉疆纺织品禁令。 全球疫情及经济形势。 美元指数。 人民币汇率。 格林大华期货 崔家悦 |

|

|  |

|