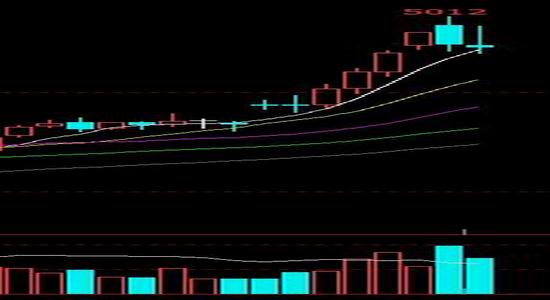

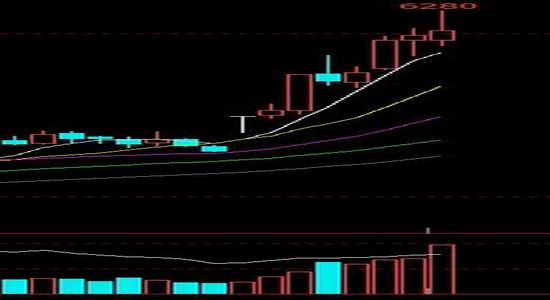

综述 PTA(4544, 48.00, 1.07%)上涨呈现被动跟随成本端上涨,自身中长期供需并没有扭转,但加工费持续低位下,3-4月份检修量增加也是市场炒作的一个热点。总体来看,在原油持续上涨的趋势不改的情况下,2月ACP谈判达成等都意味着PX基本面大幅好转,2021全年PX投产不足,这对于PTA成本构成了关键的支撑。在下游需求持续性恢复的背景下PTA仍具备多配价值。 MEG的上涨除了成本与需求的因素还存在进口的变量。短期寒潮冲击北美地区不仅抬升了原油价格,也影响了MEG的海外供应,可谓一石二鸟,因此市场投机情绪旺盛。北美受寒潮影响的装置预计在3月中上旬恢复,其次短期利润的暴力拉升也使得国内供应存在增加的预期,虽然MEG基本面较好,但进口因素反应之后追高仍有风险。 操作建议:回落做多PTA,4600多,4300止损,5300止盈 第一部分 行情回顾 图1:PTA05合约

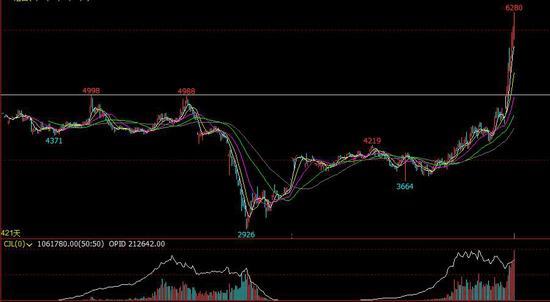

资料来源:大越期货整理 图2:MEG05合约

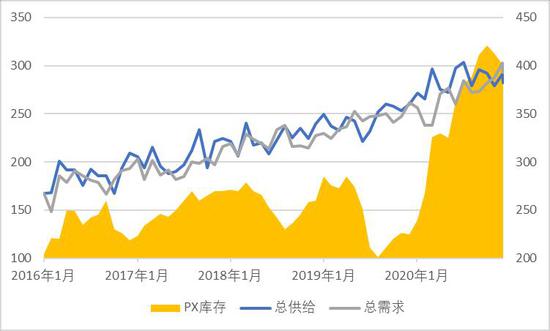

资料来源:大越期货整理 去年11月以来,原油持续上涨,为化工品提供了强力的成本支撑,但是聚酯原料端节前的涨幅并不明显,涨势爆发主要集中在节后,聚酯原料供需两端都存在利好刺激,在油价支撑作用下不断上行。2月份PTA05合约累计涨幅17.5%,振幅24.06;MEG05合约累计涨幅28.61%,振幅38.02%。 第二部分 基本面分析 一、供需数据 1、PX上半年投产不足,去库压力大 图3:PX供需平衡

资料来源:CCF 大越期货整理 图4:PX投产计划

资料来源:恒力杭州研究院 大越期货整理 图5:PX装置检修情况

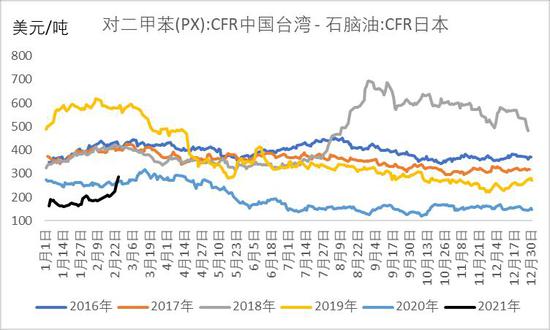

资料来源:CCF 大越期货整理 从月度的供需平衡表中可以看到,11月来PX的社会库存就呈现去化的格局,结束了自19年8月以来的持续累库过程,2019年是产能加速释放的一年,比较有代表性的就是恒力两套共计450万吨的装置,2019年共计投放产能990万吨,而2020年为380万吨,除了图中的东营威联100万吨和中化泉州80万吨以外还有一套浙石化200万吨,2021年仅有浙石化500万吨的两套装置,预计在3月份进行试车。总的来说,2019年产能增速最大,2020年及2021年都有所下降,目前来看2022年又是一轮比较大的产能投放周期,但是下游PTA的产能投放一直在稳定扩张,所以今年是PX的黄金时期,这一点从2、3月份ACP的谈判连续达成之中也可以看到,上一次谈成早在2019年的9月份。同时1、2月部分海内外装置因意外停车,进口出现了一定的减量,使得PX的去库速度进一步加快。 2、PTA高投产不变,但加工费影响下部分装置出现检修意愿 图6:PTA供需平衡

资料来源:CCF 大越期货整理 图7:PTA投产计划

资料来源:CCF 大越期货整理 图8:PTA检修计划

资料来源:CCF 大越期货整理 PTA处在持续的累库过程之中,从装置运行情况来看,福建百宏250万吨正常运行,虹港石化250万吨新装置投放出现了一定的推迟,在上周末升温,预计本周就能出产品,但是由于加工费持续低位,PTA装置检修计划增加。上海石化停车,海南逸盛计划3月中恢复、此外华彬,恒力石化计划检修、新凤鸣、中泰可能检修。总体3-4月份检修量增加,这也是目前市场炒作的点之一。 3、MEG进口受限,处于大规模去库之中 图9:MEG供需平衡

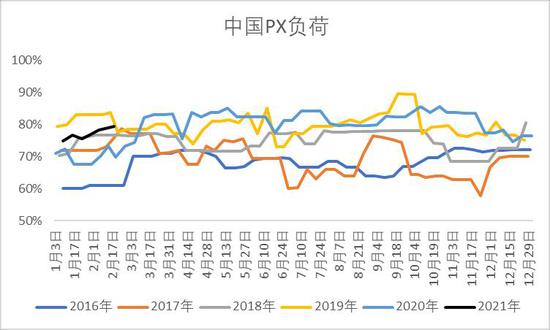

资料来源:CCF 大越期货整理 从MEG的月度供需平衡表中可以看到,自去年10月份以来,MEG迎来了快速的去库行情,主要是由于供应的收紧,其中进口因素占据主导地位,一方是海外装置意外停产,另一方面是北美寒潮天气的影响。 二、供需格局分析 1、PX投产真空期 VS PTA集中投产期 图10:中国PX负荷

资料来源:CCF 大越期货整理 图11:PX进口量

资料来源:Wind 大越期货整理 图12:PTA负荷

资料来源:CCF 大越期货整理 图13:PX-NAP

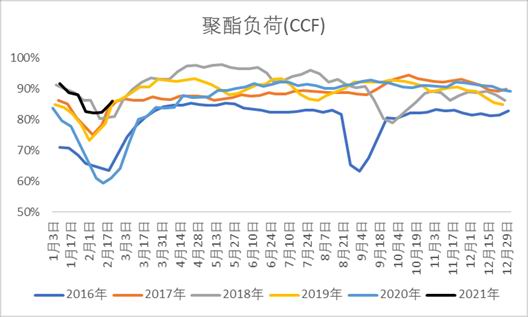

资料来源:Wind 大越期货整理 PX供应端偏紧,同时需求端PTA扩张明显,基本面强势,2021年上半年PX基本没有新增产能,然而下游PTA投产在持续推进,供需错配,价格持续走强,带动PX与石脑油价差迅速拉涨,PX装置利润明显改善,若浙石化二期无法顺利投产,则2021全年PX都处于极度供不应求的状态。 2、聚酯产能增量有限,PTA长期依旧供过于求 图14:聚酯负荷

资料来源:CCF 大越期货整理 图15:PTA社会总库存

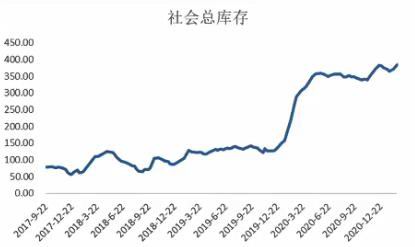

资料来源:恒力杭州研究院 大越期货整理 图16:聚酯投产计划

资料来源:方正中期 去年年末至今年年初,聚酯负荷一直居高不下,但是新增产能不足,对于PTA环节而言,需求增量无法消化供应增量,这种格局将长期维持,2020年以来PTA社会库存长期处于“天量”状态。 3、乙二醇美国进口占比提升,海外供应受限 图17:乙二醇北美进口占比

资料来源:CCF 大越期货整理 图18:乙二醇进口数量

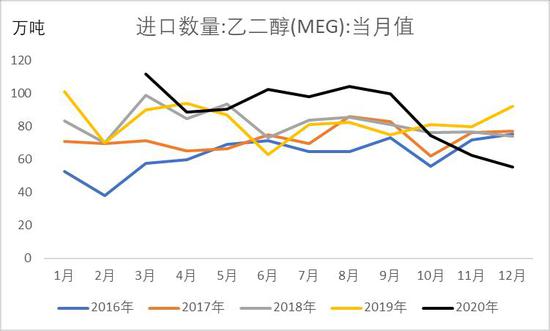

资料来源:CCF 大越期货整理 近年来乙二醇进口依赖度持续下降,但进口占比仍然超过50%,2020年全年进口依赖度为53.8%,其中北美(美国、加拿大)进口量占比由2019年10.54%上升至17.79%。从全年进口数量来看,自9月份进口数量开始大幅下滑,一方面是由于下半年海外新装置投产推迟,另一方面是由于欧洲市场需求恢复,海外供应商缩减中国货源。 三、产业状态 1、PTA产业链“两头大中间小” 图19:PX利润

资料来源:Wind 大越期货整理 图20:PTA现货利润

资料来源:Wind 大越期货整理 图21:涤纶产业链加权利润

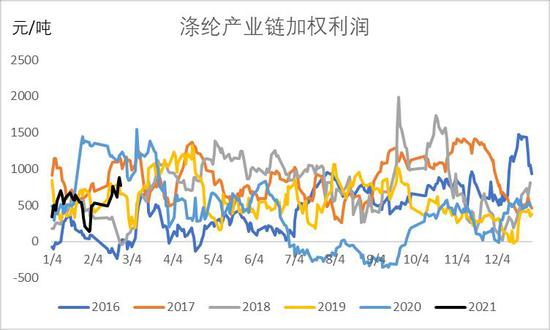

资料来源:Wind 大越期货整理 PX-PTA-聚酯产业链利润呈现两头大中间小的格局,PTA上游PX利润以及下游纤维端利润都出现一定的扩张,但PTA环节利润持续收缩,市场景气程度不佳,PTA利润向其余环节转移,呈现被动跟随的局面,这与PTA大规模扩产是密不可分的,因此目前来看成本逻辑大于供需逻辑。 2、乙二醇各工艺路线利润明显恢复,国内供应复苏 图22:外采乙烯制

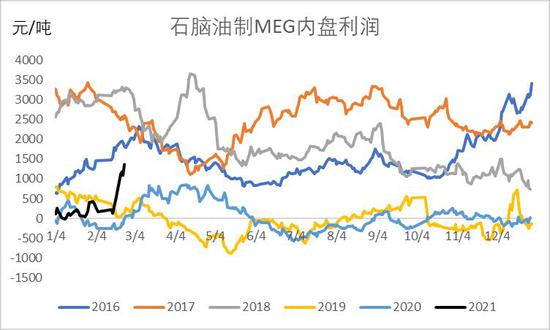

资料来源:Wind 大越期货整理 图23:石脑油制

资料来源:Wind 大越期货整理 图24:甲醇(2410, -24.00, -0.99%)制

资料来源:Wind 大越期货整理 图25:煤制

资料来源:Wind 大越期货整理 图26:港口库存

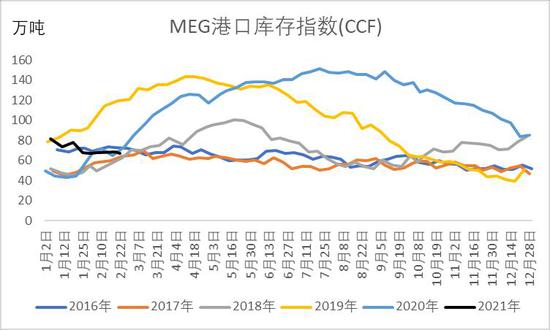

资料来源:CCF 大越期货整理 图27:EO-EG

资料来源:Wind 大越期货整理 乙二醇未来需要重点关注的仍旧是供应端的情况,原本在连续亏损的情况下,国内产能释放是被压制的,但随着价格的暴力拉升,各工艺路线利润迅速回暖,效益达到历年同期中性甚至偏高水平,在利润迅速攀高之后,部分停车装置重启,原检修计划纷纷推迟。同时环氧乙烷(EO)效益不及乙二醇,EO/EG装置切换,未来国内供应大概率反弹。海外装置供应不确定性较大,首先恢复的是北美的装置,货源供应至中国市场预计将体现在3月下旬。 3、聚酯产品高利润低库存,原料补库动力较强 图28:POY库存

资料来源:CCF 大越期货整理 图29:FDY库存

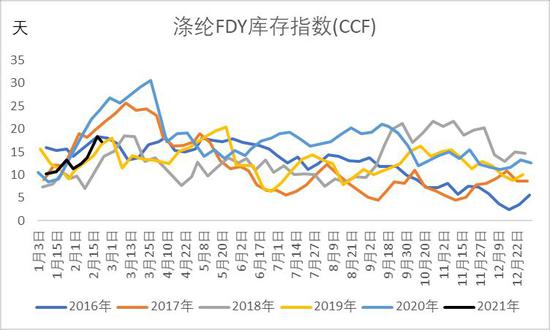

资料来源:CCF 大越期货整理 图30:DTY库存

资料来源:CCF 大越期货整理 图31:短纤库存

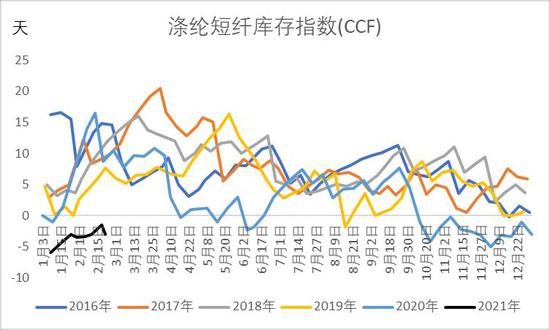

资料来源:CCF 大越期货整理 整体纤维端库存处于低位,过节期间的累库预期是落空的,行业结构良好,高利润低库存,节后产销持续放量,年后下游织造开工的恢复要早于往年,复工较为顺畅,在下游需求持续恢复的背景下对聚酯原料的补库需求较强。 4、终端需求较为乐观 图32:节后江浙织机开机率5成以上距春节天数

资料来源:CCF 大越期货整理 图33:农历正月十五江浙织机负荷对比

资料来源:CCF 大越期货整理 图34:春节前后江浙下游备货库存(天)

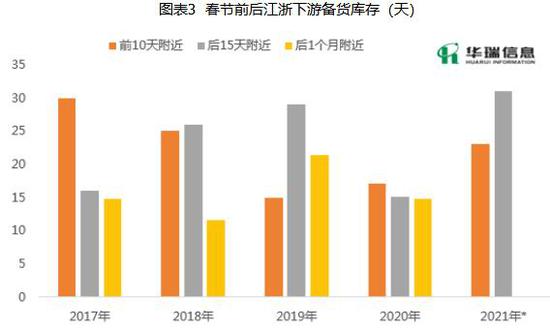

资料来源:CCF 大越期货整理 图35:下游原料备货情况

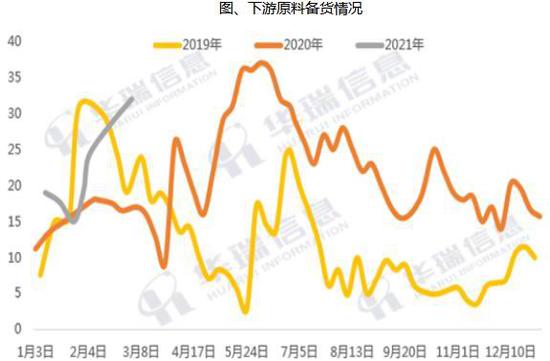

资料来源:CCF 大越期货整理 图36:全国加弹增加走势

资料来源:CCF 大越期货整理 图37:美国服装及服装面料库存

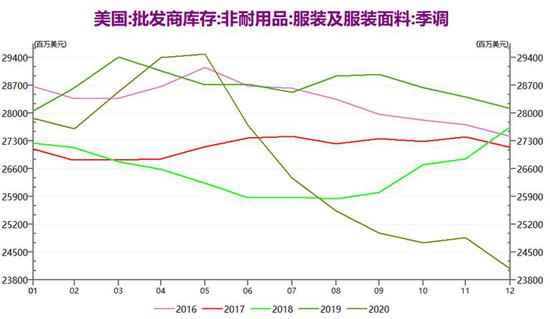

资料来源:Wind 大越期货整理 节后受上游原料大幅上涨刺激,聚酯产品价格跳涨,聚酯下游加弹、织机开工恢复速度快于往年同期。从江浙织机开工率恢复到5成的时间上来看,2014-2019年,恢复至5成以上大概是16-19天;2020年疫情影响下,恢复至5成以上是37天;而今年仅13天,开工率就达到了5成以上。从农历同期开工对比来看,农历正月十五,2014-2019年江浙织机负荷多在3-4成之间;2020年受疫情因素影响基本没有开工;而今年江浙织机负荷已经恢复到56%,超出年前恢复至3-5成的预期。同时终端备货的积极性也比较高,涤丝库存由工厂转到下游。不仅如此,由于加弹和织造利润回升,去年四季度开始下游投资热情增加,今年预估加弹及增量在1700-1800台,增幅在8-9%,对于聚酯长丝存在较大的刚需支撑,因此全年来看聚酯需求较为乐观。 长期来看,对于纺织品服装行业的需求仍然看好,一方面疫情好转,需求向好,另一方面海外服装及服装面料库存处于低位水平,存在较大的补库潜力。 第三部分 期货市场表现及技术面 1、乙二醇合约基差迅速扩大 图38:乙二醇05基差

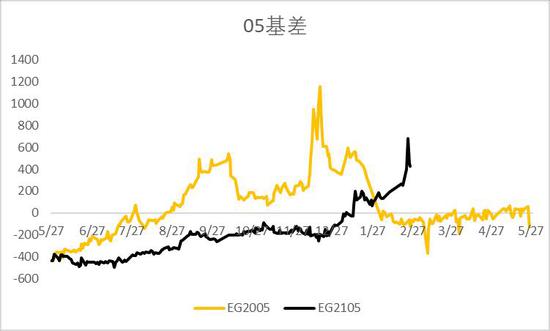

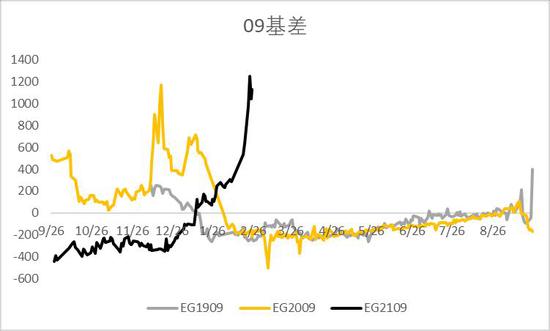

资料来源:Wind 大越期货整理 图39:乙二醇09基差

资料来源:Wind 大越期货整理 现货流动性偏紧的情况下,现货价格迅速走强,乙二醇在大基差保护下做空需谨慎。 2、PTA天量仓单提供蓄水池作用 图40:PTA05基差

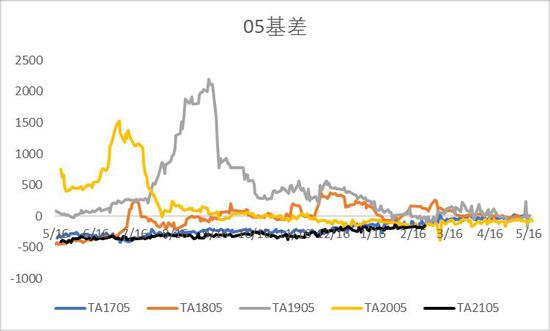

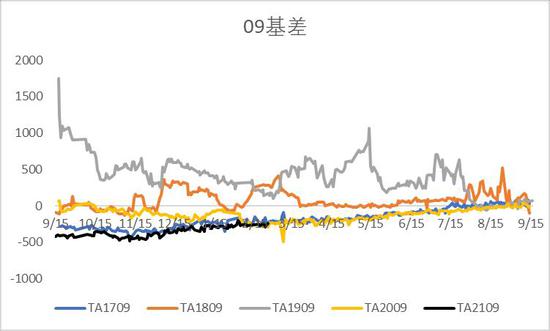

资料来源:Wind 大越期货整理 图41:PTA09基差

资料来源:Wind 大越期货整理 图42:仓单数量

资料来源:Wind 大越期货整理 PTA基差比较稳定,在交易所仓库扩容之后,PTA仓单数量又上了一个新台阶,天量社库一部分是天量仓单引起的,这对稳定基差波动起到了关键的作用。 3、技术分析 图43:PTA05合约

资料来源:大越期货整理 图44:MEG05合约

资料来源:大越期货整理 PTA与MEG都处于强势的多头行情中,从趋势角度看,MEG更强,PTA05合约即将触及去年年初5150的阻力位,但目前来看MEG出现较长上影线,上方压力也逐渐显现。 第四部分 总结 PTA上涨呈现被动跟随成本端上涨,自身中长期供需并没有扭转,但加工费持续低位下,3-4月份检修量增加也是市场炒作的一个热点。总体来看,在原油持续上涨的趋势不改的情况下,2月ACP谈判达成等都意味着PX基本面大幅好转,2021全年PX投产不足,这对于PTA成本构成了关键的支撑。在下游需求持续性恢复的背景下PTA仍具备多配价值。 MEG的上涨除了成本与需求的因素还存在进口的变量。短期寒潮冲击北美地区不仅抬升了原油价格,也影响了MEG的海外供应,可谓一石二鸟,因此市场投机情绪旺盛。北美受寒潮影响的装置预计在3月中上旬恢复,其次短期利润的暴力拉升也使得国内供应存在增加的预期,虽然MEG基本面较好,但进口因素反应之后追高仍有风险。 大越期货 杜淑芳 |

|

|  |

|