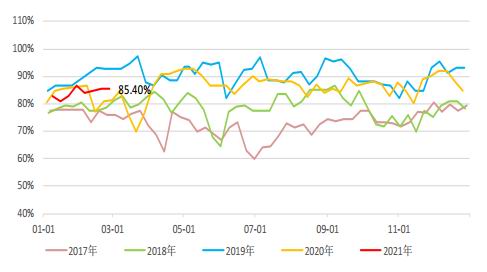

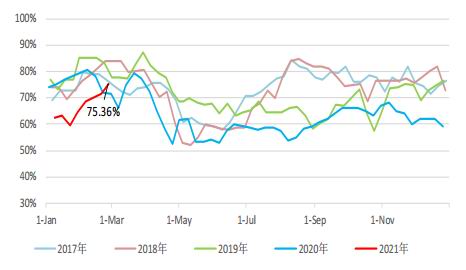

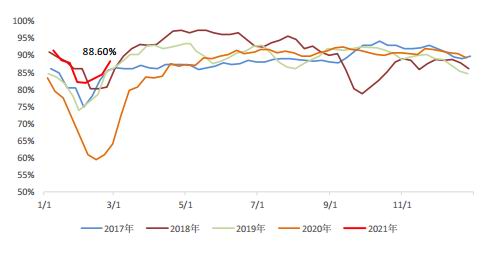

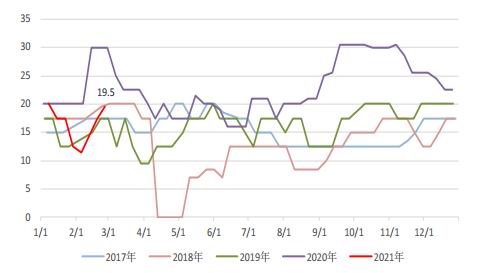

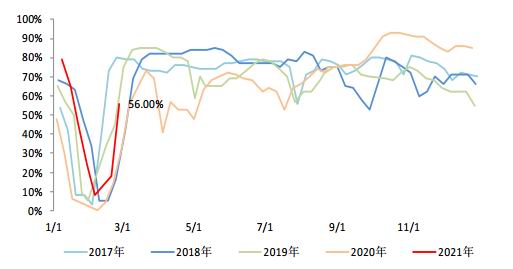

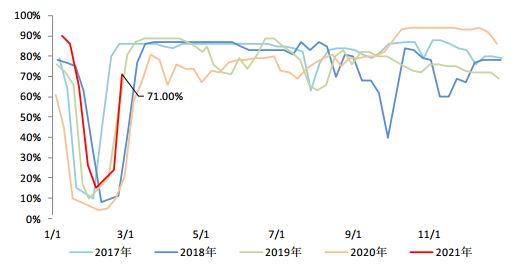

■概况: 外盘原油2月延续大幅上涨。Brent05主力合约月度涨幅为17.96%,基本接近PTA(4516, -58.00, -1.27%)的涨幅。WTI04主力合约月度涨幅达到18.53%,高盛上调原油均价预测。石脑油利润小幅走阔,PX-NPT价差大幅修复。 ■PTA: PTA现货内盘均价2.26日为4745元/吨,月度内盘均价为4178.3元/吨,较上月均值大幅上涨410.3元,现货月度涨幅为10.89%。TA现货加工差较上月大幅收窄54元。TA2105主力合约月度涨幅为18.63%。TA盘面主力加工差较上月均值大幅收窄90元。供求变动情况:PTA延续累库,月末供需存改善预期,周五PTA负荷为85.4%。需求端,聚酯负荷周五回升至88.6%,负荷回升幅度高于预期。节后江浙下游开工率快速回升,回升速度快于往年农历同期。截至月底,江浙织机负荷大幅回升至56%,综合加弹负荷大幅回升至71%,华南制造开工回升至24%,江浙印染厂开工率大幅回升至43%。 ■策略提示:PTA在成本及上游利润修复的带动下延续上涨,库存压力更多作用在PTA环节的利润压缩上,谨慎偏多。 ■风险点:原油大幅回调,新装置投产提前。 ■乙二醇: 油制乙二醇现货内盘均价2.26日大幅上涨至6350元/吨,月度内盘价格均值约为5331元/吨,较上月均值大幅上涨810.5元,涨幅达17.93%。截至2月22日,华东主港地区MEG港口库存约67万吨,环比上期下降1.3万吨。节后发货逐步回升,春节期间几乎没有累库,北美极寒天气影响下美国装置集中停车,装置重启较缓慢,影响4月份及以后的进口量。截至2月25日,国内乙二醇整体开工负荷回升至75.40%(前值71.74%),其中煤制乙二醇开工负荷回升至65.44%(前值60.27%)。国内供应延续回升。3月份预计大幅去库12万吨附近,4月去库幅度收窄至8万吨附近,5、6月份预计开始累库,月度累幅在13万吨附近。 ■策略提示:EG近强远弱,拐点暂未出现。5月合约在逻辑上是个完全多配的合约,关注点在于市场上何时开始交易5月之后的累库。我们认为,4月份或会出现交易点的转换,而届时9月合约高位或有做空机会。 ■风险点:美国、中东装置大幅重启。 一、月度行情总览 1.期现货市场 期货:聚酯原料2月延续大幅上涨。TA2105主力合约月度涨幅为18.63%。EG2105主力合约月度涨幅高达28.27%。截至报告期,TA盘面主力加工差为484,较上月大幅收窄,月度平均期货加工差为530元,较上月均值大幅收窄90元。 现货:PTA现货内盘均价2.26日为4745元/吨,月度内盘均价为4178.3元/吨,较上月均值大幅上涨410.3元,现货月度涨幅为10.89%。TA现货加工差2.26日为441,月度平均现货加工差为367,较上月大幅收窄54元。油制乙二醇现货内盘均价2.26日大幅上涨至6350元/吨,月度内盘价格均值约为5331元/吨,较上月均值大幅上涨810.5元,涨幅达17.93%。煤制附近价格2.26日大幅涨至5700元/吨,月均价为4765元/吨,较上月均价大幅上涨552.5元,2月下旬油煤价差大幅走阔至925后月末再度收窄至650,月度价差均值大幅走阔258元。 2.基差、预期与价差 PTA主力基差2月走强,至2.26日大幅走强至-43。乙二醇现货持续强势上涨,主力基差月内大幅走强至659,月末再度走弱至374,月度基差均值大幅走强约208。乙二醇2月基本供需平衡,并未出现以往春节期间大幅累库的情况,预期差也是驱动乙二醇大幅上涨的因子之一。 图1:PTA基差与价格变动 单位:元

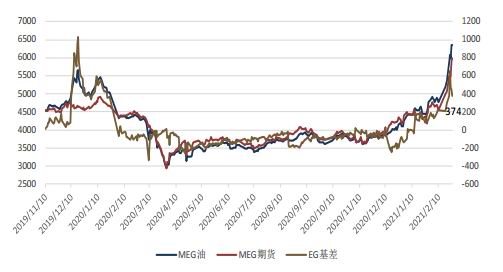

数据来源:CCF 中州能化研究所 图2:MEG基差与价格变动 单位:元

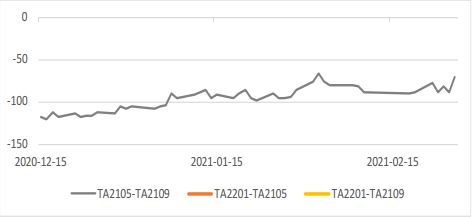

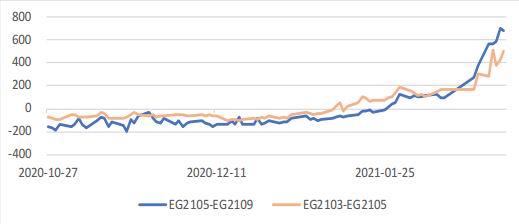

数据来源:CCF 中州能化研究所 EG5-9价差延续大幅走阔,目前仍在700左右的高位;TA5-9价差2月在-80附近窄幅波动,较上月大幅收窄。 图3:TA跨期价差 单位:元

数据来源:Wind 中州能化研究所 图4:EG跨期价差 单位:元

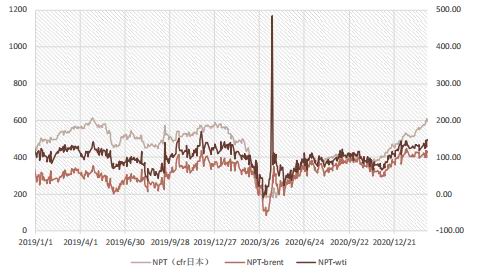

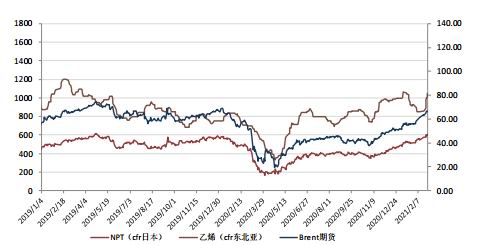

数据来源:Wind 中州能化研究所 二、成本与利润 1.原料市场 1.1 原油、PX NPT(cfr日本)2月均价为566美元/吨,较上月均价大幅上涨53美元/吨。2.26日为600美元/吨。外盘原油2月延续大幅上涨。Brent05主力合约月度涨幅为17.96%,基本接近PTA的涨幅。WTI04主力合约月度涨幅达到18.53%,高盛上调原油均价预测。石脑油-Brent价差本月均值为110美元左右,较上月均值小幅走阔逾3美元,月末价差为114美元;石脑油-WTI价差本月均值为133美元,较上月均值小幅走阔近3美元,月末价差近148美元,石脑油整体跟随原油大幅上涨,价差小幅走阔。PX(cfr中国)2月延续大幅上涨,月度均价涨至782美元左右,较1月均价大幅上涨97美元,涨幅为14.13%。PX-NPT价差月内大幅走阔,价差月底走阔至280以上,2月均值为215.7,较1月大幅走阔金44.1美元,价差涨幅高达25.72%,PX利润大幅修复。PX中国2月月均开工率为80%,较1月大幅回升4.19%;亚洲PX2月月均开工率为76.40%,较上月微幅下降0.13%。 图5:石脑油-原油价差 单位:美元

数据来源:CCF 中州能化研究所 图6:PX加工费季节性 单位:美元

数据来源:CCF 中州能化研究所 图7:TA期现货加工费 单位:元

数据来源:CCF 中州能化研究所 图8:TA现货加工费季节性 单位:元

数据来源:CCF 中州能化研究所 图9:PX亚洲开工率 单位:百分比

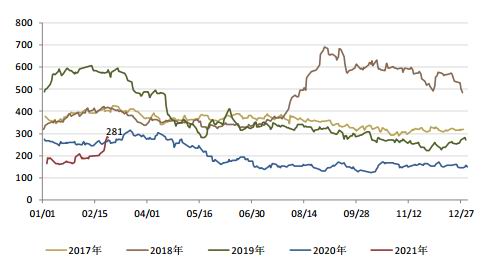

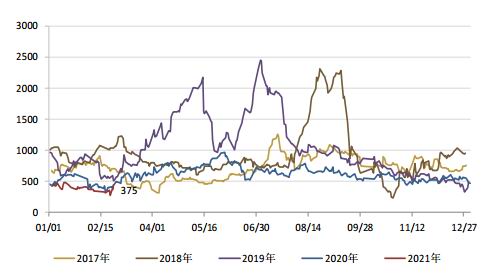

数据来源:CCF 中州能化研究所 图10:PX中国开工率 单位:百分比

数据来源:CCF 中州能化研究所 1.2 乙烯、煤 乙烯与石脑油的价差2月均值为340美元左右,较上月大幅收窄141.4美元。石脑油裂解综合利润2月均值为72.7美元,较上月大幅下降49.6美元。动力煤(636, 1.40, 0.22%)本月延续大幅下跌。甲醇(2450, -5.00, -0.20%)华东价格2月均值2441.5元/吨,华北价格为1943.4元左右,较上月均价分别下跌55元和186元。 图11:NPT、乙烯价格 单位:美元

数据来源:CCF 中州能化研究所 图12:乙烯-石脑油价差及石脑油裂解综合利润 单位:美元

数据来源:CCF 中州能化研究所 图13:动力煤车板价(分地区)单位:元

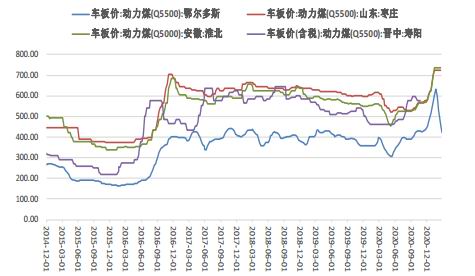

数据来源:Wind 中州能化研究所 图14:甲醇价格(华东、华北)单位:元

数据来源:Wind 中州能化研究所 2.成本与利润变动 节后随着乙二醇价格大幅上涨,乙二醇各工艺路线均扭亏为盈,其中煤制盈利大幅扩大,内蒙煤制乙二醇现金流已经大幅走阔至1600元以上。外采乙烯制乙二醇现金流2月低大幅走阔至111美元。石脑油制乙二醇月底也大幅走阔至173美元。甲醇MTO制路线现金流2月下旬也扭亏为盈,月底盈利高达450元以上。 图15:煤制乙二醇利润 单位:元

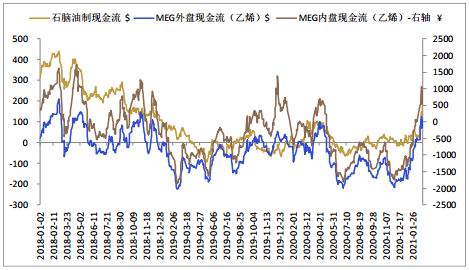

数据来源:Wind 中州能化研究所 图16:石脑油及乙烯制乙二醇利润 单位:美元、元

数据来源:Wind 中州能化研究所 三、供给 1.装置检修情况 PTA国内装置:本周PTA负荷基本维稳在85.4%。新装置福建百宏一条线125万吨产能1.21投料,1.23出产品,另一条125万吨产能节前已出产品,目前整体负荷8-9成;虹港2期近期计划投产。华彬140万吨装置负荷提升至9成,能投100万吨装置降负至9成。2.23日PTA现货加工差大幅压缩的情况下,PTA装置近期检修计划增加。恒力多套装置计划3-4月检修;华彬、新凤鸣及BP计划3月检修。月末在供需转好预期影响下加工差明显回升。 表1:PTA近期主要装置变动

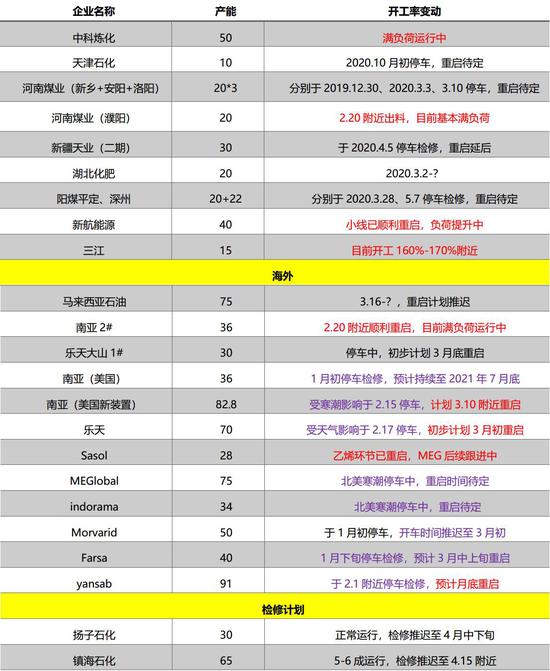

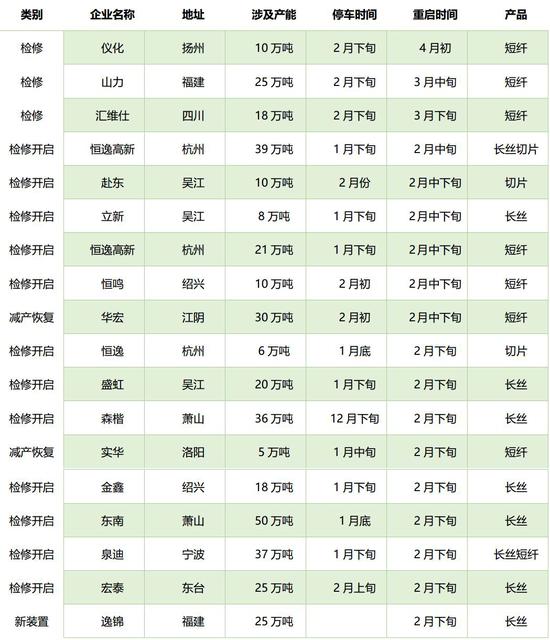

数据来源:CCF 中州能化研究所 乙二醇国内装置:国内总供应延续回升。截至2月25日,国内乙二醇整体开工负荷回升至75.40%(前值71.74%),其中煤制乙二醇开工负荷回升至65.44%(前值60.27%)。扬子巴斯夫34万吨装置7成运行,3月将提升至8成;三江15万吨装置目前提负至160%-170%;河南能源三套前期停车装置均满负荷运行;新航能源40万吨装置小线已顺利重启,负荷提升中;通辽金煤30万吨装置2.25日因故停车,预计一周后重启。检修计划:黔西煤化工30万吨/年装置3月检修待定;镇海石化65万吨装置推迟检修计划至4月15日附近,预计检修时长在15天附近;扬子石化30万吨装置推迟检修计划至4月中下旬,预计检修时长在一个月附近。 新装置投产计划:煤制新装置4套合计124万吨将于3-5月份投产,预计产量贡献量为14.2万吨,卫星石化预计3月下旬投产,4-5月份产量贡献量预计达22.5万吨。其中陕西渭化30万吨装置已于近日产出聚酯级乙二醇。 海外装置:北美极寒天气影响下美国装置集中停车,装置重启较缓慢,影响4月份及以后的进口量。南亚82.8万吨/年的MEG新装置2.15附近停车,其乙烯装置计划于3月8日前后重启,乙二醇开车时间顺延至3月中上旬;乐天70万吨装置受天气影响于2.17停车,初步计划3月初重启;MEGlobal 75万吨装置及indorama 34万吨装置重启待定;sasol 28万吨装置乙烯环节已重启,MEG后续跟进中。Morvarid 50吨装置已于1月初停车检修,预计检修时长在1个月附近;伊朗Farsa40万吨/年的MEG装置目前已停车检修,初步计划3月中上旬重启;沙特sharq2#45万吨/年的MEG装置目前重启中;沙特一套91万吨/年的MEG装置于2月1日停车检修,预计月底重启;台湾南亚2#36万吨/年装置2.20附近顺利重启,目前满负荷运行;科威特陶氏1#53万吨/年装置计划3月份停车检修,预计20天;韩国乐天大山1#暂定计划于3月底重启。 表2:MEG主要装置变动

数据来源:CCF 中州能化研究所 2月PTA国内月均负荷为85.03%左右,较1月月均小幅上升1.68%。月产量在426万吨左右,环比增加28万吨;乙二醇2月月度国内综合负荷为71.89%,环比大幅回升9.42%,月产量为95万吨左右,环比大幅增加12.55万吨。 图17:中国PTA开工率 单位:百分比

数据来源:CCF 中州能化研究所 图18:中国MEG综合开工率 单位:百分比

数据来源:CCF 中州能化研究所 图19:煤制乙二醇开工率 单位:百分比

数据来源:CCF中州能化研究所 2.PTA库存 PTA原料总库存从1月底的376万吨累至2.26日的432万吨,月度累库达56万吨,累幅14.9%,累幅环比上升。与乙二醇库存压力大幅改善不同的是,PTA仍面临高库存的压力。 图20:PTA厂库存及聚酯厂PTA原料库存 单位:天

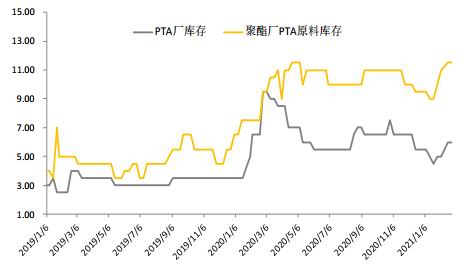

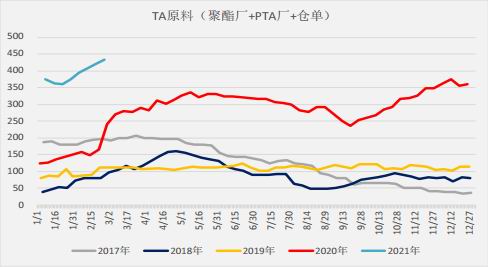

数据来源:CCF 中州能化研究所 图21:TA库存折算总库存 单位:万吨

数据来源:CCF 中州能化研究所 3.乙二醇进口与港口库存 2月受北美冬季风暴影响,美国多套装置集中停车,截至目前仍未有装置乙二醇环节重启,预计3月上旬会有2-3套装置重启,其余装置重启待定。2.22日港口库存降至67万吨。预估1、2月份乙二醇进口量均在70万吨附近,乙二醇1月月度供应量预估为152.5万吨,3-4月份进口减量预估在40万吨左右,总体来看,3月份预计大幅去库12万吨附近,4月去库幅度收窄至8万吨附近,5、6月份预计开始累库,月度累幅在13万吨附近。 图22:乙二醇港口库存 单位:万吨

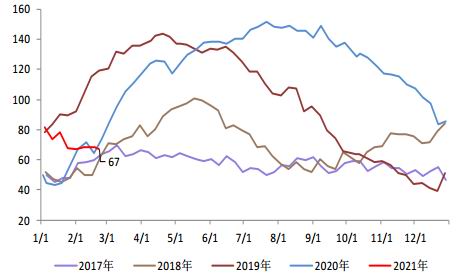

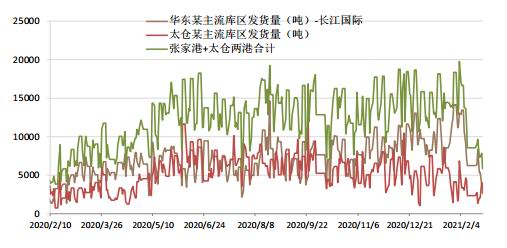

数据来源:CCF 中州能化研究所 图23:张家港+太仓库区发货量合计 单位:吨

数据来源:CCF 中州能化研究所 四、需求 1.聚酯 1.1 聚酯开工率及装置变动 聚酯装置延续投产。2020年2月1日起,聚酯产能基数上修至6249万吨,新增恒逸海宁25万吨(配套直纺涤纶长丝)和三维25万吨(配套切片,用于生产涤纶工业丝)。2月经历了春节,聚酯负荷月初降至82%附近,节后稳步回升,月末负荷回升至88.6%。2月聚酯月均负荷为85.03%,环比上月回升1.68%。月均产量为438万吨,环比上月下降29万吨。对应PTA需求量减少24.8万吨左右,乙二醇需求量减少10.3万吨左右。 聚酯装置2月检修涉及产能合计为313万吨,中下旬起大批检修装置重启。2月下旬,逸锦一套25万吨新装置投产,3月聚酯产能将上修至6274万吨。 表3:聚酯装置本月主要变动

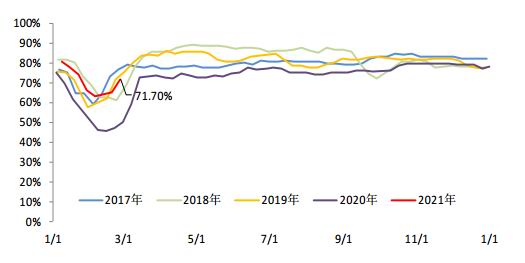

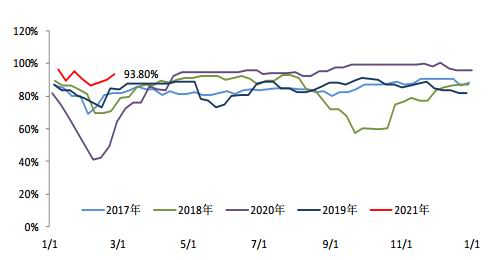

数据来源:CCF 中州能化研究所 图24:聚酯开工率季节性 单位:百分比

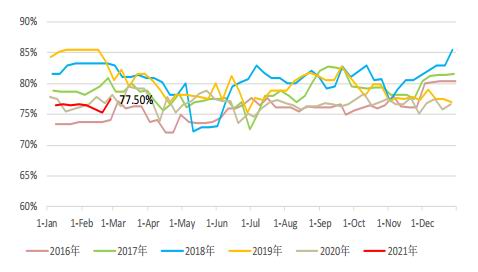

数据来源:CCF 中州能化研究所 图25:涤纶长丝负荷季节性 单位:百分比

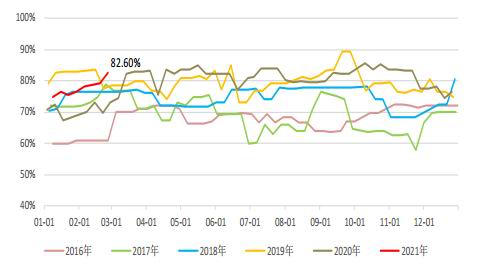

数据来源:CCF 中州能化研究所 图26:直纺涤短开工率季节性 单位:百分比

数据来源:CCF 中州能化研究所 图27:聚酯瓶片负荷季节性 单位:百分比

数据来源:CCF 中州能化研究所 1.2 聚酯库存及利润 截至2月26日,江浙涤丝工厂POY、FDY、DTY权益库存分别在4.9、14.9、20.8天。POY本月末较上月末库存小幅增加3.5天,FDY月度库存环比增加4.7天,DTY月度库存小幅下降1天。涤纶短纤维持负库存,2月月度去库1.2天,至月底库存为-5.2天。聚酯瓶片本月大幅累库7天,至月末库存为20天偏下。聚酯产品利润本月延续走阔,截至月底,长丝平均盈利460元。短纤利润至月末为935元。瓶片利润至月底为566元/吨。涤纶短纤库存维持历年同期最低水平;聚酯瓶片库存月底回升至历年同期次高水平;涤纶长丝库存为历年次低或最低水平,尤其是节后延续去库,库存压力很小。 图28:POY库存季节性 单位:天

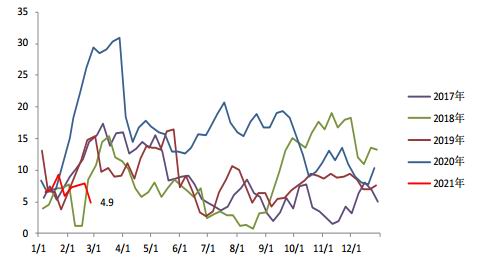

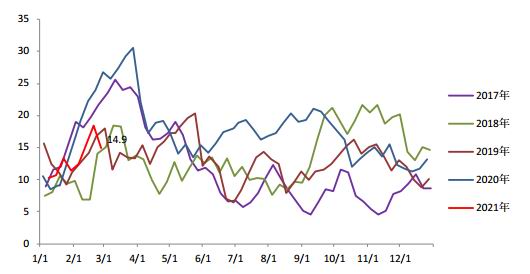

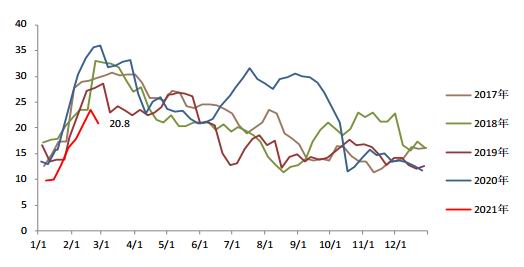

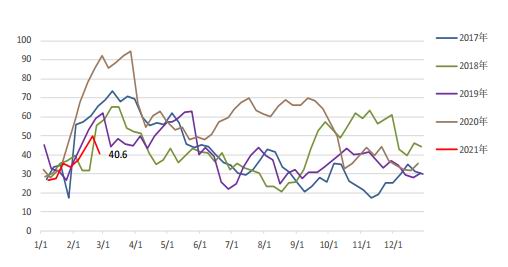

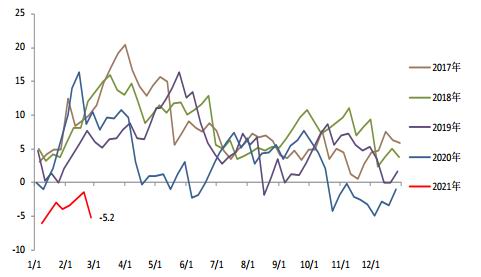

数据来源:CCF 中州能化研究所 图29:FDY库存季节性 单位:天

数据来源:CCF 中州能化研究所 图30:DTY库存季节性 单位:天

数据来源:CCF 中州能化研究所 图31:长丝总库存季节性 单位:天

数据来源:CCF 中州能化研究所 图32:涤纶短纤库存季节性 单位:天

数据来源:CCF 中州能化研究所 图33:聚酯瓶片库存季节性 单位:天

数据来源:CCF 中州能化研究所 图34:聚酯产品利润变动 单位:元/吨

数据来源:CCF 中州能化研究所 2.终端情况 本周江浙下游开工率快速回升,回升速度快于往年农历同期。截至2月底,江浙织机负荷大幅回升至56%,综合加弹负荷大幅回升至71%,华南制造开工回升至24%,江浙印染厂开工率大幅回升至43%。 图35:江浙织机开工率季节性 单位:百分比

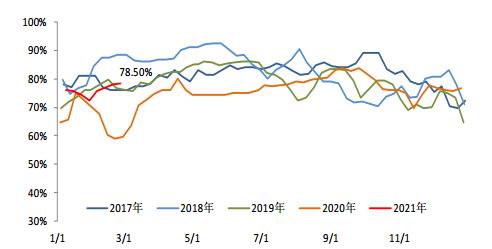

数据来源:CCF 中州能化研究所 图36:综合加弹开工率季节性 单位:百分比

数据来源:CCF 中州能化研究所 图37:盛泽地区样本织造企业坯布库存 单位:天

数据来源:CCF 中州能化研究所 图38:轻纺城成交量 单位:万米

数据来源:CCF 中州能化研究所 盛泽地区样本企业坯布库存2月大幅下降,至月底库存降至38.5天,库存水平降至历年同期均衡水平。轻纺城成交量轻纺城月均成交量1月同比上升27%,2月同比大幅上升164%。今年农历春节对终端影响极小。 中州期货 |

|

|  |

|