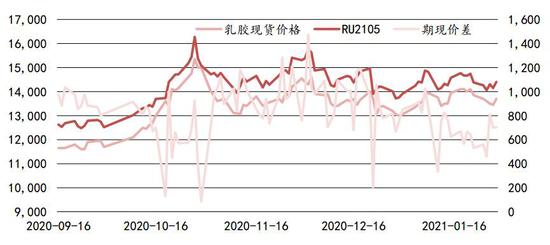

本期观点: 宏观方面,FOMC会议上美联储主席鲍威尔强调称美国经济复苏步伐有所缓和,在新冠疫情没有结束的情况下,美联储距离撤出大规模经济支持措施还很遥远,将基准利率维持在0%-0.25%区间不变。美元指数保持持续下跌形态,仍利好整个商品价格。国内方面,李克强总理强调宏观政策的连续性,稳定性和可持续发展性。央行重新开始投放资金,短期利率下降。 总的来说,国内产区进入停割期,全乳胶减产后可交割库存较低。2月东南亚产区逐渐减产,目前泰国疫情还未影响供应端。但当前仍未有效控制住变异病毒,全球需求未有效反弹,出口订单减少。另外泰国收购20万吨胶水的计划需要跟踪进展情况。技术分析上来看,均线呈粘合状态,短期震荡。但未来经济复苏,通胀上升是大概率事件。策略上建议RU2105采取逢低做多思路,14000为较好位置。STR20报1650-1660美元/吨,SMR20报1630美元/吨,观点供参考。 一、橡胶(11955, 475.00, 4.14%)市场行情 1月份,天然橡胶主力RU2105合约收出一根小阳线,最高达到15115,最低下跌到13925,月末收于14405,月涨幅3.63%。2105持仓量从21.4万手降至20.3万手,2109持仓量从3.3万手上升到4.3万手,12月份橡胶总持仓量表现为资金流出。2105成交量从1212万手降至1012万手,2109成交量从65万手上升至93万手。1月份,NR指数合约收出一根小阳线,月涨幅4.20%至10755,持仓量4.9万手,成交量53万手。 1月上旬,元旦假期过后,资金充裕,橡胶期货获利持续上行。东南亚产区供应未有改善,泰国、马来局部地区降雨偏多,原料供应收紧,海运费价格上涨,为天胶外盘价格提供支撑。工厂多有备货,但价高采购意向薄弱,月初市场整体交投清淡。 1月中旬,泰国四个府爆发落叶病,谣传减产60%,但后证明消息不实,期货价格冲高至15000上方,资金快速减仓回落。但期价下探至14000下方遇到支持,部分工厂及贸易商低价补货。此外泰国疫情并未蔓延,未影响到供应端。 1月下旬,河北地区疫情严重,北方部分省市防疫管控严格,物流运输受阻,业者担忧情绪加重。部分橡胶制品及鞋材厂陆续放假,需求下滑,现货市场成交气氛进一步转淡。泰国天气好转,胶水放量,价格一度下滑。但月底传闻泰国准备建罐收购20万吨胶水来支撑价格,期价再次反弹至14500位置。 1月橡胶现货价格弱势震荡。泰国南部主产区天气好转,供应量增加,以及年底资金回笼,市场采买情绪不高。合艾产区1月底,胶水价格较上月下跌3泰铢至45泰铢/kg,杯胶价格较上月上涨1.65泰铢至39.15泰铢/kg。 日本和新加坡市场也上涨,1月底日胶上涨5.25%至236.5,新加坡标胶上涨5.21%至161.5。截至2020年1月29日,上海期货交易所库存环比增加0.17万吨至17.46万吨。 1月底沪胶05合约与云南乳胶期现价差升至705元/吨。沪胶05合约升水现货。与上月相比,青岛保税区进口原料价格环比基本持平,烟片价格环比微幅下跌,标胶价格环比上升1-2%。与去年同期相比,烟片价格同比上涨36%,泰标、马标和印尼标胶价格同比上涨6-7%。 图1:期现价差图(云南标一)

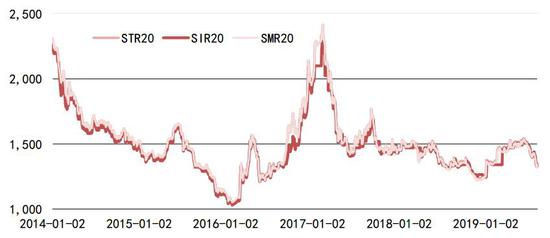

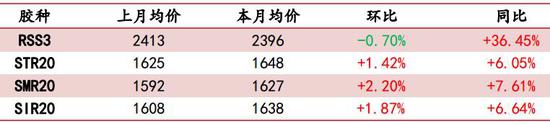

资料来源:Wind,中银期货 图2:青岛保税区原料价格图(泰标,印标,马标)

资料来源:Wind,中银期货 图3:青岛保税区原料价格图(烟片,泰标,越南3L)

资料来源:Wind,中银期货 表1:青岛保税区东南亚天然橡胶价格对比

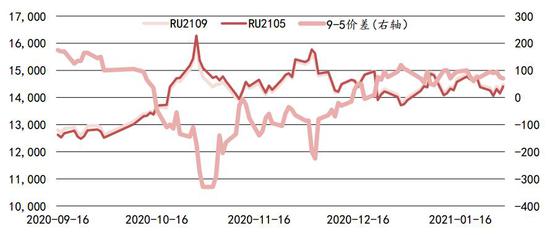

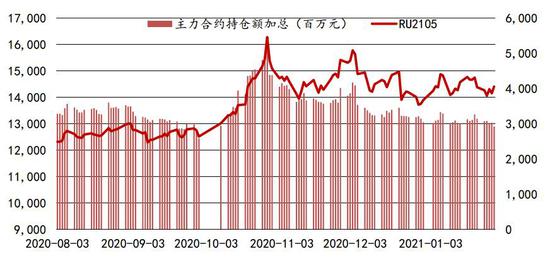

资料来源:金联创,中银期货 1月沪胶2109和2105价差运行稳定,月末报70。沪胶资金在1月整体表现稳定,在1月7日达到顶点后,小幅流出。20号胶NR2105和2103的跨期价差缩小,月末报170。20号胶期货合约也表现为资金流出。 图4:跨期价差变化图

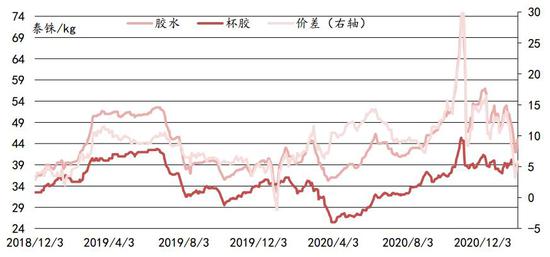

资料来源:Wind,中银期货 图5:期货主力合约资金流向

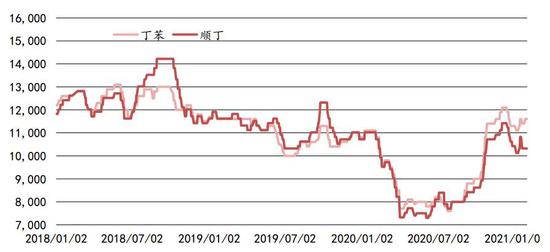

资料来源:Wind,中银期货 二、供需情况 ANPRC公布的天然橡胶趋势和统计报告预测,到2021年,全球天然橡胶产量可达到1367.8万吨,同比增长8.6%,低于2019年的1384.2万吨水平;2021年天然橡胶需求量预计达到1343.6万吨,同比增长4.9%,需求量低于2019年的1376.8万吨。2021年1月,IMF在最新的《世界经济展望报告》中预测2021年全球经济增长率为5.5%,较今年10月的预测值增加0.3%。2021年全球经济有望恢复到疫前2019年的产出水平。预测中国经济增长2021年将反弹至8.1%。 原料市场: 1月,泰国南部主产区供应提量明显。上旬博他仑、宋卡、北大年、也拉和那拉提瓦降雨偏多,导致原料供应依旧偏紧,但随着天气转好,胶水产出放量明显,收购价格也快速下降,月底跌至42泰铢/公斤。泰国北部、东北部及越南地区气温下降,橡胶进入减产季,加工厂适量储备库存,供应商多以交付前期订单为主。月内泰、印、马等多个东南亚橡胶生产国疫情形势严峻,防控管理加强,导致外劳不足。印尼、马来产区生产相对稳定,由于海外价格更优,印尼胶销往中国量减少。 受拉尼娜影响,国内产区提前停割。受低温影响,胶农考虑到割胶对橡胶树伤害程度及后期养护投入,1月初海南产区仅有少量原料产出,民营厂浓缩乳胶储罐多已存满,对原料收购意向有限,仅海胶少量收购,浓乳原料收购指导价在13200元/吨左右,全乳胶原料指导价在12500元/吨左右。云南产区早在12月份已全面停割,1月中旬左右橡胶加工厂原料储备也多已消耗完毕,加工厂停产,市场以消耗库存为主。 合成橡胶方面,1月原油价格上涨7.68%,WTI月底收于52.14美元/桶。顺丁方面,供应端存在积累库存,且下游工厂复工存在时间,整体供需情况不理想,市场仍处于低价位消耗库存。但是仍需看到3月份多套顺丁装置检修,顺丁供应端缺口仍存,顺丁价格不乏出现小幅反弹走势。丁苯方面,部分丁苯橡胶装置停车与供方无销售压力虽将支撑丁苯橡胶,但下游需求减少会起到拖拽,2月中上旬丁苯橡胶行情将呈现偏弱运行,市场报盘将围绕出厂价格附近运行。 图6:泰国合艾胶水和杯胶价差图

资料来源:Wind,中银期货 图7:合成橡胶价格变化图

资料来源:Wind,中银期货 库存: 截至2020年1月29日,上海期货交易所库存环比增加0.17万吨至17.46万吨,同比去年减少6.91万吨。20号胶库存较上月增加0.85万至5.65万吨。 图8:天然橡胶期货库存

资料来源:Wind,中银期货 进出口: 2020年12月,中国天然橡胶(含乳胶、复合胶、混合胶)进口共计58.83万吨,同比减少2.89%,环比增加1.66%。具体来看,天然乳胶进口7.96万吨,同比增加29.40%,环比增加56.66%;技术分类的天然橡胶进口14.48万吨,同比增加12.81%,环比减少7.72%;烟片胶进口1.65万吨,同比减少23.62%,环比减少11.76%;混合橡胶进口29.08万吨,同比减少17.22%,环比减少2.64%。天然乳胶12月进口同环比增幅较大,一方面云南地区仍有部分替代种植指标入境,另一方面因担忧1月中下旬下游制品企业放假影响提货,进口商提前补货。2020年,中国天然橡胶进口共计590.21万吨,同比增加13.58%。 图9:橡胶月度进口

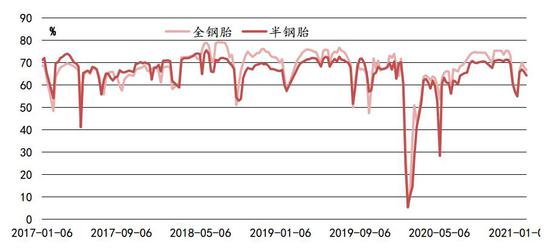

资料来源:Wind,中银期货 下游市场: 1月轮胎工厂的开工呈现逐渐分化的特点。因12月北方环保检查以及江浙地区限电政策等利空因素限制工厂生产,导致轮胎产能受挫,自1月初各工厂为了完成订单将开工率提到较高水平,大型工厂多满负荷生产,其他多数开工多在8成以上。进入1月中下旬,除了大型工厂和特种轮胎工厂开工保持稳定向好,其他工厂的开工小幅下滑,主要原因是部分中小型工厂在出口订单减少的同时,国内订单不景气,开工率逐渐调低至5成左右。而且河北、黑龙江地区疫情较严重,行业内对后市担忧情绪浓厚,也对开工有一定拖拽作用。此外,因轮胎出厂价格连续上涨,也对下游需求有抑制作用,贸易商库存普遍承压,压力向上传导,工厂开工有压力。全月看,轮胎企业开工率相较12月明显上涨,但并未完全恢复至11月末的开工水平。1月企业整体开工率在60%附近,全钢胎开工率为64.00%,半钢胎开工率在62.00%,斜交胎开工率为52.00%。 12月,汽车产销分别达到284.0万辆和283.1万辆,产量环比下降0.3%,销量增长2.1%,同比增长5.7%和6.4%,增速比上月有所减缓。2020年,汽车产销2522.5万辆和2531.1万辆,同比下降2.0%和1.9%,与上年相比,分别收窄5.5%和6.3%。1月份,我国重卡市场预计销售各类车型超过18万辆,同比大幅增长54%。重卡市场已经是连续第十个月刷新纪录。2020年取得了162万辆的全球最高纪录,同比增长了38%。 图10:轮胎开工率

资料来源:Wind,中银期货 三、行业重要变化及后市展望 行业变化: 泰国橡胶管理局(RAOT)于1月26日披露了三个时期为胶农提供的收入保价补贴金额,支付金额超60亿泰铢。胶农将在1月29日起收到第三期补贴款。该局总督Nakon Phakwirapat透露,橡胶保价计划第二阶段已从2020年12月11日开始向胶农付款,截至目前已经有1,156,813胶农收到补贴款,总额为3985.13百万泰铢。第三期差价补贴标准如下:优质生胶片平均价格为57.85泰铢/公斤,补贴为2.15泰铢/公斤;新鲜乳胶价格为48.78泰铢/公斤,补贴为8.22泰铢/公斤;杯胶(DRC 50%)价格为19.19泰铢/公斤,补贴为3.01泰铢/公斤,补贴款于1月29日起打款到胶农的帐户中,将向1,561,354胶农共计支付2362.69百万泰铢。综上,三期差价补贴共计支付6347.82百万泰铢。 外媒1月26日消息:2020年越南出口天然橡胶合计62万吨,同比降21.7%。从各品种来看,标胶出口35万吨,同比降34.2%;烟片胶出口7万吨,同比降28%;乳胶出口20万吨,同比增加21%。2020年越南天胶出口中国合计21万吨,同比降10%。从各品种来看,标胶出口6万吨,同比降49.5%;烟片胶出口1.9万吨,同比降13.6%;乳胶出口13万吨,同比增加48%。2020年越南混合橡胶出口总量为115万吨,较2019年的93万吨同比增加24%;出口中国合计112万吨,较2019年的92万吨同比增加22%。 后市展望: 宏观方面,FOMC会议上美联储主席鲍威尔强调称美国经济复苏步伐有所缓和,在新冠疫情没有结束的情况下,美联储距离撤出大规模经济支持措施还很遥远,将基准利率维持在0%-0.25%区间不变。美元指数保持持续下跌形态,仍利好整个商品价格。国内方面,李克强总理强调宏观政策的连续性,稳定性和可持续发展性。央行重新开始投放资金,短期利率下降。 供应方面,越南、泰国北部、东北部地区将于1月底2月初全面停割。2月,泰国南部、马来西亚、印尼棉兰一带将逐渐减产,东南亚橡胶主产区向季节性低产季过渡。当地加工厂及供应商提前储备库存,出货积极性不高。国内市场库存整体仍处于偏高水平,考虑到春节长假因素,进口船货多规避假期前后到港,故2月中国天然橡胶进口环比将有明显下降。 需求方面,2月5日起,北方地区轮胎等下游企业陆续进入年假,多数企业于22日后恢复生产,部分大型轮胎工厂放假时间较短,约5天左右。整体来看,2月中上旬,下游工厂生产负荷处于低位,且国内物流也将停运,工厂对2月橡胶原料储备工作多已完成,即便节后工厂复工,预计不会出现爆发式集中采购,天胶市场下游刚需骤减。 总的来说,国内产区进入停割期,全乳胶减产后可交割库存较低。2月东南亚产区逐渐减产,目前泰国疫情还未影响供应端。但当前仍未有效控制住变异病毒,全球需求未有效反弹,出口订单减少。另外泰国收购20万吨胶水的计划需要跟踪进展情况。技术分析上来看,均线呈粘合状态,短期震荡。但未来经济复苏,通胀上升是大概率事件。策略上建议RU2105采取逢低做多思路,14000为较好位置。STR20报1650-1660美元/吨,SMR20报1630美元/吨,观点供参考。 中银国际期货 刘超 |

|

|  |

|