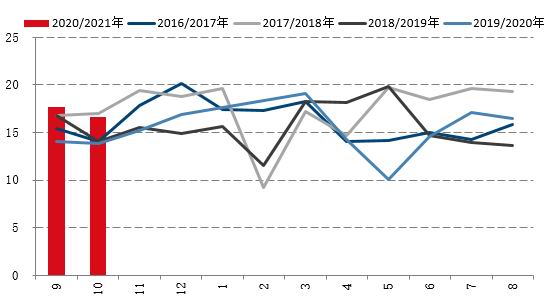

主要结论 国际市场小结:2020/21年度全球供需情况有所好转,供应方面,总产量下降,主产国多国产量下调。随着市场对于后期疫情控制的态度转乐观,刺激政策加码,经济逐步恢复,消费方面预计回暖。库存消费比从2020年的97.3%降至85%。棉价在经历2020年上半年的阴霾后,下半年逐步恢复,在基本面有所改善的情况下,2021年预计将继续稳步上行。 国内棉市小结:从供应端来看国产棉花(15250, 55.00, 0.36%)总量波动较小,储备棉在不断轮出之后库存降至低位,高等级资源更是缺乏,国内的产销缺口更多的或将从进口棉来补充。政策层面来看,对于滑准税配额棉花的进口成本有所降低,2021年滑准税配额发放的预期较高。消费方面,对于后期疫情的控制市场偏乐观,主流机构对于后期消费恢复信心较强。纺织品服装出口上来看,由于疫情导致的防疫物资出口飙升将不复存在,削弱2021年的出口,但是RCEP签订长期利好中国对于成员国的纺服出口。总体年度上国内供需情况有所好转。新棉上市时,籽棉收购价格较高,使得2020年新棉成本较高,消费方面也有回升预期。棉价预计重心逐步上升。季节性方面,上半年金三银四小旺季以及下半年的金九银十旺季棉价通常走升概率较高。 操作建议:长线策略维持震荡上涨观点,波段操作可根据阶段影响因素分析。 一、2020年行情回顾 ICE期棉2020年全年走势主要分为三个阶段: 第一阶段小幅震荡:1月-2月中旬。中国收储使得市场信心较强,棉价维持震荡走势。 第二阶段趋势性下跌:2月下旬-3月底。受到疫情的冲击,全球资本市场重挫,对于棉价的压制明显。美国农业部屡次下调需求量,美棉出口不断取消。同时,新年度种植棉价开始走弱。 第三阶段震荡上行:4月至12月底。4月开始,随着全球疫情发展趋缓,金融市场动荡格局得以稳定。天气事件影响市场,美国主产区得州干旱,同时,印度以及巴基斯坦的蝗灾也引发减产忧虑。推动棉价震荡走升。不过全球疫情的影响下,棉花价格上行仍至60美分一线受到限制。美国农业部7月报告大幅下调美棉产量以及全球期末库存。同时美棉主产区得州天气干旱也引发担忧。棉价上行至65美分一线,但7月下旬,得州迎来降雨,天气支撑不在。另外,中美关系紧张打压棉价,市场对于需求的担忧加剧。7月23日开始,美棉价格快速回落至60美分一线。进入8月,在中国需求提振下,美棉重新震荡走升。8月中旬之前棉价迎来一波调整。8月7日,中美关系紧张使得美棉重挫。8月12日,美国农业部发布8月月度报告,意外上调美棉产量,美棉价格回落。8月下旬后棉价重拾涨势,优良率并不支持上调美棉的预估,市场快速从下跌中回升。中国采购旺盛以及天气提振使得美棉突破65美分。10月国际市场震荡上行。美棉主产区遭遇飓风的影响。大量降雨使得市场担忧印度棉花质量以及最终产量。宏观方面,美国大选影响,美元弱势运行,支撑大宗商品价格,也提振美棉价格继续上行,美棉突破70美分/磅。由于疫苗方面不断传出利好消息,市场对于后期的需求相对乐观,提振棉价上行。12月美棉价格突破76美分一线。 郑棉

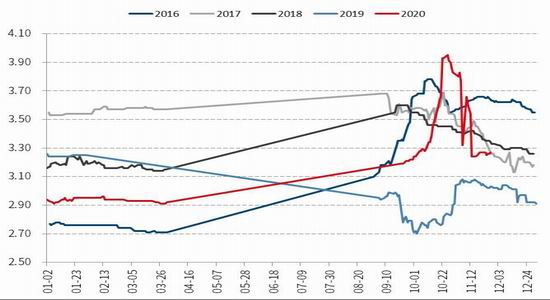

期货全年走势分为三个阶段: 第一阶段趋势性下跌:1月-3月下旬。1月初棉价触及阶段性高点之后,第一阶段贸易协议还未签订,多头离场观望,价格开始进入下跌旅程。1月下旬国内疫情爆发,在春节过后,郑棉以7%的跌停板以及第二天继续低开释放利空情绪。随后价格出现企稳。但是2月下旬,随着全球疫情的蔓延,原油价格急速下跌,欧美股市崩盘,棉价再次进入下跌,郑棉主力合约在3月24日创出低点9935元/吨,跌破万元大关。 第二阶段震荡上涨:4月至9月。4月全球抗击疫情,欧洲新增病例开始下降。宏观方面,货币政策宽松,金融市场恐慌情绪得到缓解,资产价格企稳回升。郑棉价格在4月初经过超跌修复后转为震荡走势。在外盘不断上行的带动下,整体走势稳中偏强。供应方面主产区天气较为配合,国内储备棉成交情况良好,给棉价下方带来支撑。但是上方受到消费偏弱的影响,涨幅受到一定限制。9月棉价波动加大,9月9日受到美国限制中国新疆棉花制品进口的消息影响,棉价大幅下跌,主力合约最低跌至12215元/吨,4个月以来的上行通道被打破。但是随后美国实际的政策并未落地,市场也逐步平静下来,对于相对应的措施也有了较为理性的思考,利空消化后,郑棉恢复原本震荡偏强走势。 第三阶段加速上行:10月至12月底。10月开始郑棉放量增仓强劲上涨。籽棉收购价格在国庆期间不断上涨,使得新棉成本上升。纱线在9月底价格开始回暖,国庆后涨幅加大,坯布端价格也有所上调,部分品种库存紧张。由于疫情的原因,导致印度部分订单回流到中国,给终端带来提振。进口方面,中国禁止澳棉的使用,在结构上支撑高等级棉花的价格。11月郑棉在快速上涨后有所修复。基本面上,籽棉收购价格逐步回落,新棉成本的支撑有所减弱。需求方面,纺织订单减少,库存快速累积,限制棉价上行。整体走势陷入震荡。进入12月,由于全球疫苗的接种展开,国内市场也开始有新年度的订单,市场对于后市预期转乐观,棉价回升至高位。 图:ICE期棉主力合约走势

数据来源:Wind 国信期货 图:郑棉主力合约走势

数据来源:Wind 国信期货 二、国际市场分析 1、2020/21年度全球市场否极泰来 经历了2019/20年度的阴霾,全球棉市在2020/21年度供需情况开始好转。全球产量出现下降,美棉产量大幅下调近20%,巴西减少10.8%,巴基斯坦产量减少27.4%。疫苗开始在各国展开接种,全球消费量上升,预计同比增长13%。其中印度和中国的消费预期上升显著,同时巴基斯坦以及泰国也有相应调增。全球棉花进口量上升,巴基斯坦纺织生产开始复苏,棉花进口恢复,两年内增长64%。中国进口量预计增长40%,是2013/14年度以来最高。中国和巴基斯坦的增加完全抵消了孟加拉国、泰国和印尼的减少。全球期末库存环比大幅减少,预计为9750万包,同比减少190万包。库存消费比从2019/20年度的97.3%降至84.3%,总体供需情况显著改善。 图:全球棉花供需平衡表(单位:万吨)

数据来源:USDA 国信期货 2、美棉2020/21年度量减质降,出口强劲 2020/21年度美国棉花产量大幅下滑,产量下降主要受到干旱以及多个飓风袭击的影响。其中得州的产量下降最为明显。12月美国农业部报告将美棉产量调减110万包,得州产量减少90万包。由于全球消费的复苏美棉出口保持较高水平,为1500万包,美棉的出口进度也保持强劲的态势,其中中国进口贡献明显。美国期末库存为570万包,相比上一年度大幅下降,库存消费比为33%,同比下降8个百分点。 图:美国棉花供需平衡表(单位:百万包)

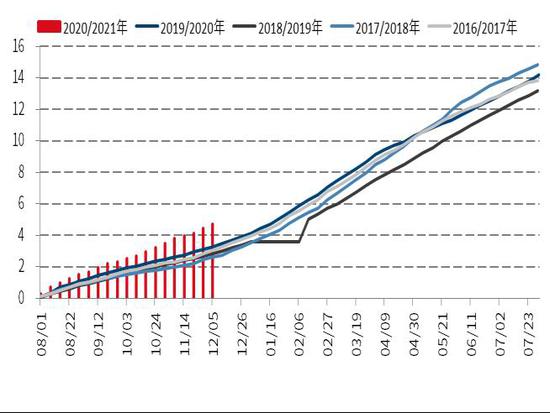

数据来源:USDA 国信期货 图:美国陆地棉累计出口量(单位:千吨)

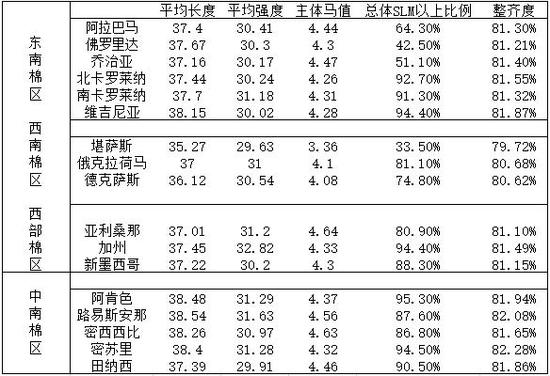

数据来源:USDA 国信期货 2020/21年度截至12月18日,新棉检验量已经达到256.56万吨,超过总产量的70%以上。从已检验的新棉的结果来看,质量问题仍然存在且比较明显。各地区存在不同的问题。中南地区色级偏低叶屑过多,部分指标创下了记录。东南地区的问题主要是色级,超过70%检验的新棉色级为41或更低。西南地区得克萨斯州还是马值低、绒长短的问题,少部分马值低于3.5。质量问题导致其出口报价大打折扣。 新棉也有亮点,中南棉区长度以及马值较好,阿肯色州、路易斯安那州、密西西比州和密苏里州欧超过75%的新棉长度达到38和以上,20%达到40和以上,超过了C/A的平均值37.42。阿肯色州新棉平均强力为32克/特克斯和以上,总体看马值均达到优级。 图:美棉各州质量情况

数据来源:USDA 国信期货 图:美棉各州检验量(单位:万吨)

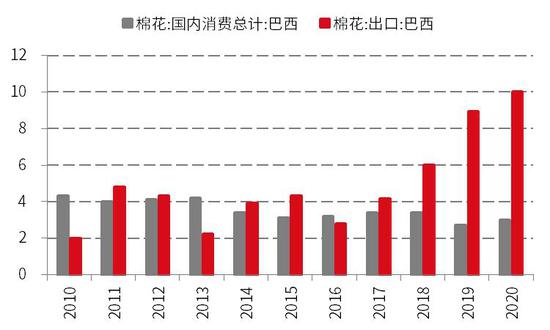

数据来源:USDA 国信期货 3、巴西产量大减,出口有竞争优势 2020/21年度巴西棉花产量预计大幅减少至263万吨,同比减少13%。减产的主要原因是种植面积下降,同时单产也有小幅下调。2020/21年度巴西植棉面积约为150万公顷,同比减少10%。11月20日,巴西2020/21年度种植在巴伊亚州开启,该州植棉面积预计为28万公顷,上年度为32万公顷,减少幅度达到12%以上。马托格罗索州的面积预计为102万公顷,下降10%。巴西四季度之前天气异常干旱,导致大豆(5737, -10.00, -0.17%)的播种推迟,从而压缩了棉花的播种时间,影响了棉花的播种。另外,棉花生产成本增加以及竞争作物价格更具优势也抑制了棉花的种植。单产方面,巴西棉花单产预计为175公斤/公顷,低于上年度的181.4公斤/公顷。 2020/21年度巴西棉花消费量预计为65.3万吨,高于上年度的58.8万吨,出口量预计为218万吨,同比增长12%。全球经济转好预期较强,需求增加。巴西货币雷亚尔弱势也为巴西棉花在国际市场上增加竞争力。2021年,中美关系的走向也对巴西出口产生影响,如果中美关系转暖,巴西棉花替代美棉的份额将会下降,但如果中美关系交恶,影响到美棉进口,巴西出口将会上调。 图:巴西棉花种植面积及产量(单位:百万包、千公顷)

数据来源:USDA 国信期货 图:巴西棉花消费及出口量(单位:万包)

数据来源:USDA 国信期货 4、印度棉花收购价格上调,消费恢复 美国农业部预计印度2020/21年度的棉花产量与上年度持平,为642万吨。消费显著增长,至523万吨。进口缩减至22万吨,出口则大幅上升至109万吨。相比之下,印度棉花协会(CAI)对于印度新年度供需情况的预期相对偏乐观。总产量预期为605.2万吨,同比减少6.8万吨。产量下调的主要原因是采摘期间印度过长时间降雨以及病虫害的影响。北部地区产量下调5.1万吨,中部地区调减3.4万吨,南部则同比增产。消费预计强劲回升至561万吨,同比大幅增加32%,高于美国农业部的预期。出口预计为102万吨,同比增加20%。期末库存148.8万吨。美国农业部和印度数据差异持续存在,通常印度给出的预估相对更偏乐观。 印度政府宣布提高2020/21年度棉花的最低收购价格(MSP),新的最低收购价格分别定为5515卢比/公担和5825卢比/公担(2019年分别为5255卢比/公担和5550卢比/公担),比2019年提高了5%。折合美元报价(77-78美分和82美分-83美分)。由于政治原因,收购价格难以出现下跌。通常印度收购价格对于全球棉价存在支撑。印度收储的情况和之前中国收储的情况有相似之处,也是集中了大部分的市场资源在政府手里,但是印度收购价格相对偏低,这给印度棉花公司(CCI)对于棉花的操作给予较大的空间。另外,CCI2020年收购资金、仓储也等得到印度政府的大力支持。需求方面,印度与孟加拉纱厂签订出口大单及中国、印尼等棉花消费需求恢复。综合来看,CCI棉花销售压力较轻,印度棉花出口在2020/21年将增加。 图:印度棉花供需平衡表(单位:百万包)

数据来源:USDA 国信期货 图:CCI棉花收购价格(单位:卢比/公担)

数据来源:Wind 国信期货 5、经济复苏预期下,全球消费回暖 全球经济在2020年受到疫情的明显冲击,IMF对于2020年全球GDP实际增长率给出的预计值为-4.36。在经历了严重的经济收缩后,2021年全球经济回暖的预期强烈,IMF全球GDP实际增长率预估值为5.15,实现V型反转。棉花消费与经济形势息息相关,随着经济回暖,全球棉花的消费预计将明显上升。美国农业部对全球消费量预估上调调增160万包,为1.156亿包,比2019/20年度的低迷水平高出13%。 图:全球棉花消费(单位:百万包)

数据来源:USDA 国信期货 图:IMF预测:GDP实际增长率:全球(单位:%)

数据来源:Wind 国信期货 三、国内市场分析 1、库存消费比微降,供需情况稳中转好 2020/21年度国内供需情况来看,种植面积预期略减导致产量小幅下调20万吨,国内疫情控制较好新年度消费预计小幅恢复,上调15万吨。期末库存下降17万吨,库存消费比下降1.32个百分点。整体供需情况稳中转好。 图:国内棉花供需平衡表(单位:万吨)

数据来源:天下粮仓国信期货 2、棉花产量总体持稳,内地种植意愿下降 近几年来国内棉花产量逐步走稳,西北地区小幅波动,长江以及黄河流域不断减产,短期内持稳趋势不改。2021年中国棉花意向种植面积4539.4万亩,同比减少28.8万亩,减幅0.6%。具体情况如下: 西北内陆地区意向植棉面积3644.1万亩,同比增加2.3%。其中,新疆意向植棉面积为3611.8万亩,同比增加2.2%。补贴政策对于新疆的倾斜使得棉农种植棉花的意愿相对稳定,另外2020/21年籽棉收购价格同比大幅增加,也刺激棉农增加棉花的种植。而内地的形势相对比较惨淡,种植棉花的积极性持续下降。黄河流域意向植棉面积552万亩,同比减少8.0%。其中,河南省、天津市植棉意向降幅均超10%,同比分别下降13.2%、11.9%。此外,河北省植棉意向同比下降8.9%,山东省比下降6.3%,山西省下降3.6%,陕西省下降2.9%。长江流域意向种植面积也大幅下降,预计植棉面积为311.6万亩,同比减少15.5%。其中,湖北、安徽、湖南三省植棉意向降幅同比分别下降19.6%、18.2%、10.7%。江西省植棉意向同比下降9.7%,江苏省下降2.9%。2020年湖北江西等地受到严重的洪涝灾害对于棉花的种植积极性也有所抑制。 图:国内及新疆棉花种植面积(单位:万亩)

数据来源:棉花市场检测系统 国信期货 图:国内籽棉收购价3128B(单位:元/斤)

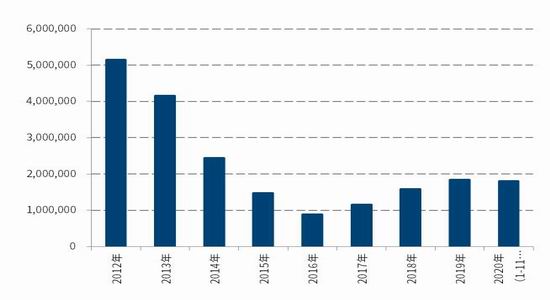

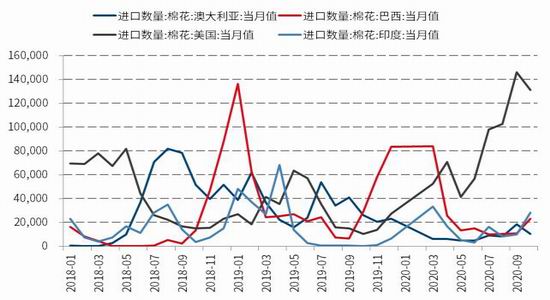

数据来源:Wind 国信期货 3、滑准税有所下调,进口量难有降低 2020年,1-11月累计进口棉花180万吨,2019年全年进口量184万吨,以目前的数据来看,预计进口量同比小幅增加。从进口棉花的结构上来看,4月份以来,我国进口棉花中美棉占比明显增加,基本保持每月占棉花进口总量的50%以上,这也是推动进口量维持高位的主要原因。 2021年预计棉花进口总量难有降低,一方面国内本身存在供需缺口,另外储备棉的高质量棉花也比较缺乏。2020年12月24日国务院公布的征税调整方案中将棉花进口的滑准税税率略有下调,进口成本将相应有所下调,每吨下降约200元左右。市场对于2021年发放滑准税配额预期较高,届时政策的具体情况是关键,对于新年度的进口影响较大。另外,美棉的占比是否继续维持高位主要取决于中美协议的执行,中美关系仍是主要的影响因素。 图:国内棉花年度进口量(单位:吨)

数据来源:中国海关 国信期货 图:主要进口国家棉花进口量(单位:吨)

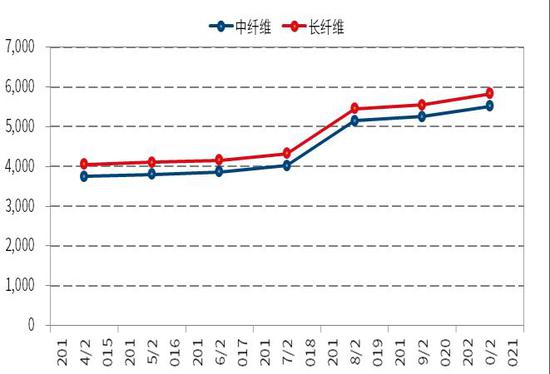

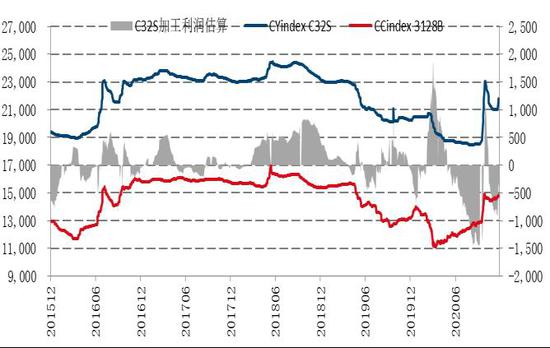

数据来源:中国海关 国信期货 4、纺织行业形势转好,外纱冲击需关注 2020年纺织市场在前三个季度经历了较为艰难的时期,整体市场较为低迷,纱线价格不断震荡走低,棉纱理论加工利润持续为负,成品库存累积。但是进入到四季度,整体市场全面转好。由于海外疫情的影响,使得部分订单转回中国。2021年,虽然回流订单的支撑不存在,但是随着疫情得以控制,下游消费企稳回暖,整体形势看好。 图:棉纱加工利润图(单位:元/吨)

数据来源:Wind 国信期货 图:C32s进口利润图(单位:元/吨)

数据来源:Wind 国信期货 人民币汇率对于进口纱线存在影响。2020年下半年,人民币持续走强,使得进口纱线价格优势突出,进口量在下半年有明显放量。2021年来看,市场对于后期人民币走势仍预期偏强,较为乐观的观点看至6.4一线,这对于外纱进口来说,存在一定的刺激,国内纱线的竞争力从而被削弱。 图:棉纱进口量(单位:万吨)

数据来源:中国海关 国信期货 图:美元兑人民币中间价

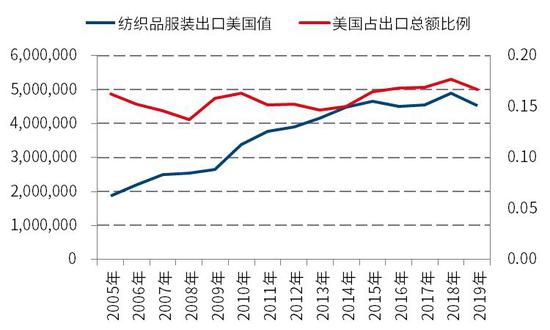

数据来源:Wind 国信期货 5、纺织品服装出口悲喜共存 2020年疫情影响下,一季度出口受阻影响较为明显,但是随后疫情反而支撑国内纺织品服装出口,整年来看数据表现强劲。2020年1-11月我国累计出口纺织品服装2652.1亿美元,同比增长10%。2020年11月我国出口纺织品服装约231.15亿美元,同比增加6.90%,环比增加6.61%。由于美国对中国部分产品加征征税,中国对美出口的份额从2019年开始有所降低。但是总量上来看,在疫情的影响下,防疫物资出口飙升,2020年出口情况反而非常亮眼。放眼2021年,疫情因素将逐渐消散,但是中美关系的影响仍在,美国大选后新总统上台,后期的政策方面存在一定不确定性,对美出口仍要关注政策方面的变动。 2020年11月15日,中国、日本、韩国、澳大利亚、新西兰以及东盟十国共15个国家正式签署《区域全面经济伙伴关系协定》(RCEP)。从长期来看,有利于中国增加对于RCEP成员国的纺织品服装出口。 图:纺织品服装出口额(单位:万美元)

数据来源:中国海关 国信期货 图:纺织品服装出口美国值及占比(单位:万美元)

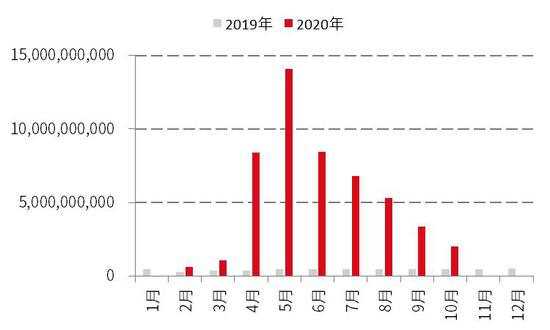

数据来源:中国海关 国信期货 纺织品出口对于整体出口的贡献度非常显著,其中主要的贡献来自于防护服以及口罩的出口。从2020年与2019年的数据对比中可以明显看出,疫情导致中国的防疫物品在2020年爆发式增长,峰值出现在5、6月,随后逐月回落。从整体出口的趋势来看,2021年纺织品出口形势难以延续2020年的火爆情况。随着全球疫情逐步控制,预计防护服以及口罩的出口量逐渐回到正常水平。 图:防护服出口额(单位:美元)

数据来源:中国海关 国信期货 图:口罩出口额(单位:美元)

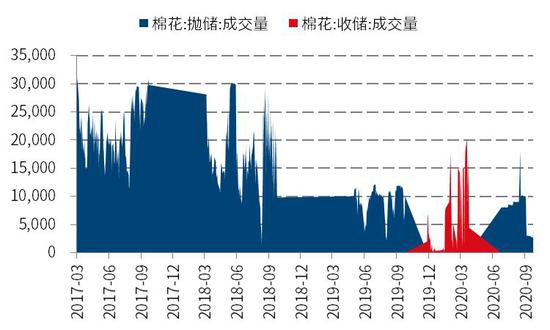

数据来源:中国海关 国信期货 6、储备棉库存不断下滑,轮入与进口填补缺口 储备棉轮换已经进入常态化。2020年储备棉轮出计划50万吨,轮出共历时3个月,合计挂牌销售储备棉50.4万吨,其中新疆棉28.3万吨,地产棉22.1万吨;累计成交50.3万吨,成交率99.9%。轮出成交非常火爆。市场对于储备棉比较追捧,主要是性价比相对较高,可纺性好。但是随着储备棉库存的下降,可供轮出的资源捉襟见肘,尤其是高等级资源较为匮乏。国内缺口填补将逐渐转向通过进口来实现,从滑准税进口成本下调也能体现出国家在进口方面加大数量的意图。 2020年12月启动储备棉的轮入,但由于内外价差一直维持千元以上的水平,远离轮入的出发点800元/吨,储备棉轮入并未实际启动。从政策出发点来看,还是对于内外价差考虑在一定范围内,增加国内与国际市场的联动情况。在国内价格偏低的情况下轮入新疆棉,而国内价格偏高的情况下增加进口。 图:储备棉成交情况(单位:吨)

数据来源:中储棉花信息中心 国信期货 图:储备棉投放情况(单位:万吨)

数据来源:中储棉花信息中心 国信期货 四、结论及操作建议 国际市场小结:2020/21年度全球供需情况有所好转,供应方面,总产量下降,主产国多国产量下调。随着市场对于后期疫情控制的态度转乐观,刺激政策加码,经济逐步恢复,消费方面预计回暖。库存消费比从2020年的97.3%降至85%。棉价在经历2020年上半年的阴霾后,下半年逐步恢复,在基本面有所改善的情况下,2021年预计将继续稳步上行。 国内棉市小结:从供应端来看国产棉花总量波动较小,储备棉在不断轮出之后库存降至低位,高等级资源更是缺乏,国内的产销缺口更多的或将从进口棉来补充。政策层面来看,对于滑准税配额棉花的进口成本有所降低,2021年滑准税配额发放的预期较高。消费方面,对于后期疫情的控制市场偏乐观,主流机构对于后期消费恢复信心较强。纺织品服装出口上来看,由于疫情导致的防疫物资出口飙升将不复存在,削弱2021年的出口,但是RCEP签订长期利好中国对于成员国的纺服出口。总体年度上国内供需情况有所好转。新棉上市时,籽棉收购价格较高,使得2020年新棉成本较高,消费方面也有回升预期。棉价预计重心逐步上升。季节性方面,上半年金三银四小旺季以及下半年的金九银十旺季棉价通常走升概率较高。 操作建议:长线策略维持震荡上涨观点,波段操作可根据阶段影响因素分析。 国信期货 侯雅婷 |

|

|  |

|