摘要: 全球疫情形势有所好转,经济复苏仍是大势所趋。 美联储会议纪要首次提及缩减购债,Biden提出超预期预算案。 美国经济复苏步伐略有放缓,通胀压力明显加大。 欧洲经济复苏动力加强,欧央行偏鸽立场不变。 总的来说,前期在美元与美债收益率的共同走弱下,贵金属迎来一轮上涨行情,但当前经济仍呈恢复态势,通胀压力有所加大,美联储讨论缩减购债临近,贵金属回调风险有所增加。沪金2112参考区间365-400元/克,沪银2112参考区间5450-5950元/千克。 操作策略: 操作上,黄金白银逢高做空,黄金还可考虑买入虚值看跌期权。 不确定性风险: 海外疫情、地缘政治风险,财政政策变化、美联储政策 一、行情回顾 5月以来,美元与美债收益率齐跌,给贵金属市场较强的支撑,其中黄金持续走高,外盘金价

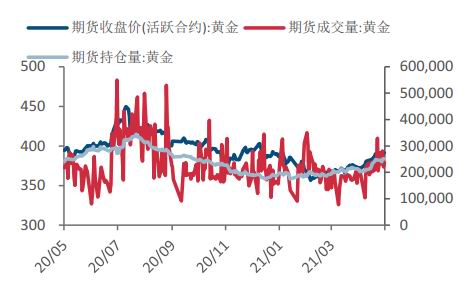

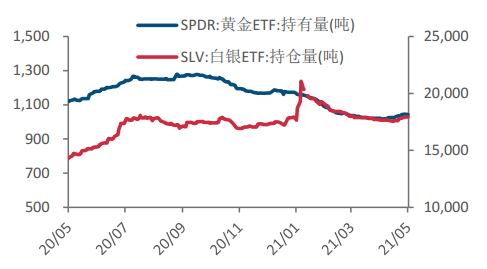

已升至1900元/盎司以上,白银涨势相对较缓,月末受大宗商品价格回调的影响,略显压力金不过盘中也一度突破2月高点。国内方面,受人民币升值的影响,金银均在月末有冲高回落的迹象。 二、价格影响因素分析 1.宏观金融 地缘政治局势仍显紧张,巴以发生剧烈冲突,不过随后在多国斡旋下双方达成停火协议,市场避险情绪并未明显激发。欧洲议会决定冻结有关批准中欧投资协定的讨论,中欧关系趋于紧张。不过印度疫情逐渐好转,每日新增确诊人数从最高的41万人逐渐降至20万人以下。英国央行率先行动,将单周购债速度从44亿英镑放缓至34亿英镑。 美国方面,美联储会议纪要首次提及缩减购债,Biden提出超预期预算案;美国经济复苏有所放缓,通胀压力加大。财政政策方面,Biden提出一项规模为6万亿美元的预算案,以促进基础设施建设、大幅扩大社会保障网络等,这将大幅增加美国的财政赤字。不过此前Biden提出的2.2万亿美元基建法案迟迟未获得进展,为获得共和党人的支持,Biden团队提出将基础设施和就业计划的规模减少约四分之一,降至1.7万亿美元。货币政策方面,美联储公布的会议纪要显示,美联储官员认为当前经济离美联储的目标还很远,不过如果经济继续快速增长,在即将召开的会议上“某个时候”开始讨论缩减购债规模是合适的。近期美联储多位官员提及缩减购债讨论的问题,多数官员表示在未来几次会议中就将开始讨论此问题。经济方面,近期美国经济数据显示美国经济恢复速度有所放缓,通胀压力加大。通胀方面,4月未季调CPI同比升4.2%,创2008年9月来新高;季调后CPI环比升0.8%,创近十年来新高;4月PPI同比升6.2%,创2010年以来最大涨幅。美国4月PCE物价指数同比升3.6%,预期3.5%,前值2.3%;核心PCE物价指数同比升3.1%,创1992年7月以来新高,预期2.9%,前值1.8%;4月核心PCE物价指数环比升0.7%,创2001年10月以来新高,预期0.6%,前值0.4%。就业方面,4月季调后非农就业人口新增26.6万人,预期增97.8万人,前值增91.6万人;失业率为6.1%,预期5.8%,前值6%。制造业景气程度仍高,5月Markit制造业PMI初值61.5,创出新高,预期60.2,前值60.5;Markit服务业PMI初值70.1,亦创新高。不过地产数据有所放缓,美国4月新屋开工总数年化156.9万户,预期171万户,环比降9.5%;美国4月新屋销售总数年化86.3万户,预期97万户,前值由102.1万户修正为91.7万户。 欧洲方面,疫情压力渐缓,经济复苏动力加强。5月以来欧洲各国疫情形势好转,陆续放松疫情封锁,经济亦有明显回暖迹象。欧元区5月经济景气指数为114.5,创2018年1月以来新高;工业景气指数为11.5,续创新高;服务业景气指数为11.3,预期7.5,前值2.1。投资者信心亦持续恢复,欧元区5月Sentix投资者信心指数录得21,预期14,前值13.1。通胀压力显现,欧元区4月CPI终值同比升1.6%,环比升0.6%,4月核心CPI终值同比升0.8%,环比升0.5%,均与预期及前值一致。制造业保持高景气度,服务业大幅转暖。欧元区5月制造业PMI初值62.8,预期62.5,前值62.9;服务业PMI初值55.1,预期52.3,前值50.5;综合PMI初值56.9,预期55.1,前值53.8。欧央行偏鸽立场仍未改变,欧洲央行行长拉加德称,经济复苏仍不确定,鉴于不确定性和存在的分歧,未来几个月仍有必要采取支持性政策。 总的来说,经济趋势总体向好,宽松的货币政策短期难以转向,不过目前报联储多次提及缩减购债的讨论,或给后续市场带来一定压力,当前美元及美债收益率已处在相对低位,后续回升可能性加大,应持续关注美元回升带来的风险。 2.持仓分析 截止2021年5月28日,SPDR黄金ETF持有量为1043.21吨,较上月增加26.17吨,截止2021年5月25日,COMEX黄金非商业多头净持仓为214642张,较上月增加44023张。 截止2021年5月28日,SLV白银ETF持有量为17936.55吨,较上月增加285.9吨,截止2021年5月25日,COMEX白银非商业多头净持仓为50482张,较上月增加7641张。 三、行情展望与投资策略 全球疫情形势有所好转,经济复苏仍是大势所趋。美联储会议纪要首次提及缩减购债,Biden提出超预期预算案。美国经济复苏步伐略有放缓,通胀压力明显加大。欧洲经济复苏动力加强,欧央行偏鸽立场不变。总的来说,前期在美元与美债收益率的共同走弱下,贵金属迎来一轮上涨行情,但当前经济仍呈恢复态势,通胀压力有所加大,美联储讨论缩减购债临近,贵金属回调风险有所增加。沪金2112参考区间365-400元/克,沪银2112参考区间5450-5950元/千克。 操作上,黄金白银逢高做空,黄金还可考虑买入虚值看跌期权。 四、相关图表 图1:内盘黄金期货量价关系(元/克,手)

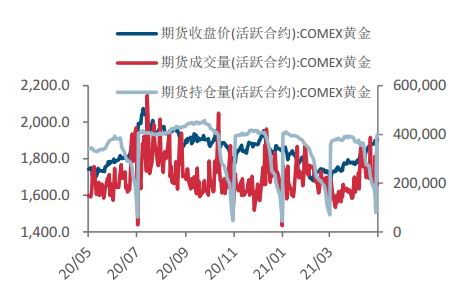

数据来源:Wind,中信建投期货 图2:外盘黄金期货量价关系(美元/盎司,手)

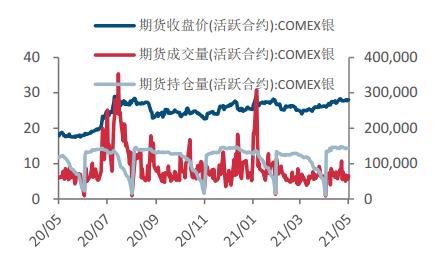

数据来源:Wind,中信建投期货 图3:内盘白银期货量价关系(元/千克,手)

数据来源:Wind,中信建投期货 图4:外盘白银期货报价关系(美元/盎司,手)

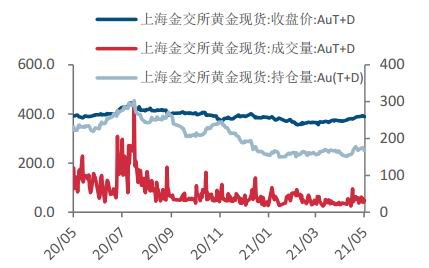

数据来源:Wind,中信建投期货 图5:内盘黄金现货量价关系(元/千克,吨)

数据来源:Wind,中信建投期货 图6:外盘黄金现货价格走势(美元/盎司)

数据来源:Wind,中信建投期货 图7:内盘白银现货量价关系(元/千克,吨)

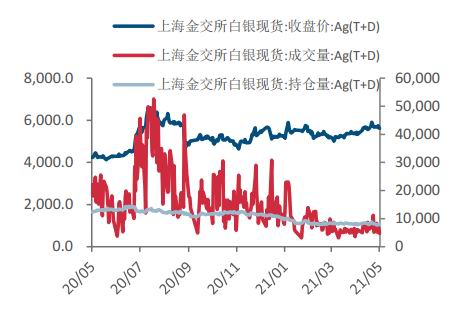

数据来源:Wind,中信建投期货 图8:外盘白银现货价格走势(美元/盎司)

数据来源:Wind,中信建投期货 图9:金价与美元指数(美元/盎司)

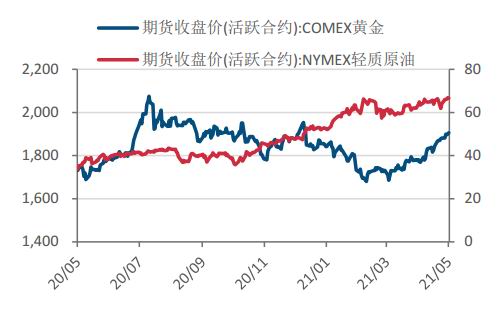

数据来源:Wind,中信建投期货 图10:金价与油价(报元/盎司,美元/桶)

数据来源:Wind,中信建投期货 图11:基金持仓(美元/盎司)

数据来源:Wind,中信建投期货 图12:市场风险—TED利差与VIX指数

数据来源:Wind,中信建投期货 图13:金银比价

数据来源:Wind,中信建投期货 图14:内外盘金银价差(元/克)

数据来源:Wind,中信建投期货 中信建投期货 王彦青 |

|

|  |

|

微信:

微信: QQ:

QQ: